Questions fréquemment posées

Questions fréquemment posées

3DS v2

Si vous utilisez notre page page de paiement Worldline Worldline s’occupera de tous les champs obligatoires.

Si vous êtes intégré en DirectLink, ce qui signifie que vous avez votre propre page de paiement, nous avons un exemple Javascript disponible sur la page de support pour collecter les données obligatoires.

Pour la collecte facultative d'informations, reportez-vous à notre page de support pour savoir comment intégrer avec Worldline.

La COF en résumé : le client effectue une première transaction avec un commerçant via 3D-S (CIT). À partir de cette première expérience, le commerçant est en mesure d’effectuer des transactions récurrentes (abonnement ou avec l’autorisation du client -> création d’un jeton), identifiées en tant que transactions MIT.

Les MIT font partie des exceptions envisagées avec la 3DSv2., si elles remplissent toutes les conditions suivantes:

- transactions ultérieures à une CIT initiale

- La CIT a été effectuée avec une authentification obligatoire

- Un lien d’identification dynamique est créé entre la CIT initiale et les MIT ultérieures

Après l’authentification initiale, des exceptions/exclusions s’appliquent:

- Soit en raison d’exceptions légales récurrentes qui s’appliquent aux abonnements avec un montant et une périodicité fixes (il est conseillé aux commerçants d’authentifier le montant total et de fournir le détail du nombre de paiements autorisés avec les détenteurs de carte)

- Soit parce que les autres types de transactions sont exclues du périmètre de la SCA... au risque exclusif du commerçant en cas de débit rejeté (protection limitée au montant authentifié) ET besoin pour l’émetteur d’accepter ce risque :

- COF non programmée: le principe des transactions ultérieures est convenu avec le détenteur de la carte, mais le montant et/ou la périodicité n’est pas fixé(e)

- Pratiques sectorielles: progressif, absence de présentation, etc...

Pour la période de transition, les programmes ont défini une identification par défaut à utiliser pour les MIT ultérieures créées avant l’introduction de la 3DS v2.

3DSv2 invite les marchands à envoyer des informations supplémentaires (obligatoire / recommandé..). Tout ce que vous devez savoir, en tant que marchand peut être trouvé ici:

Tout d’abord, veillez à ce que le système 3-DS soit activé sur votre boutique en ligne pour tous les moyens de paiement (Visa, MasterCard, American Express, Carte Bancaire, JCB). Vérifiez que c’est bien le cas. Dans le cas contraire, veuillez contacter notre service support pour l’activer.

Étant donné que la version 2 de 3-D Secure (3DSv2) a pour objectif d’accorder à la banque émettrice le déclencheur Strong Customer Authentication (SCA), la banque émettrice doit mieux évaluer le risque inhérent à la transaction. En conséquence, la spécification 3DSv2 contient de nombreux éléments de données. Bonne nouvelle si vous utilisez notre outil anti-fraude, car certains d’entre eux sont déjà largement utilisés dans le cadre de notre filtrage anti-fraude ! Bien sûr, certains sont nouveaux et propres à 3-D Secure v2. Pour résumer, les éléments de données peuvent être classés comme suit:

- Informations obligatoires – données du navigateur:

- Nom du titulaire de la carte (CN)

- Intégration avec les paniers d’achat?

Nous vous invitons à vous rendre sur la plateforme d’achat du panier pour installer la dernière version du plugin Worldline ou à contacter votre fournisseur directement.

- Si vous utilisez notre page eCommerce, les informations obligatoires sont recueillies par Worldline. Vous pouvez directement consulter les informations recommandées ci-dessous.

- SI vous utilisez votre propre page de paiement, vous devez recueillir les informations obligatoires vous-même comme suit. Nous vous conseillons de consulter notre page d’aide pour découvrir comment et pour voir un exemple de java script.

- Informations recommandées – elles peuvent être utilisées dans le cadre du filtrage de prévention anti-fraude:

- Email (EMAIL)

- Adresse IP (REMOTE_ADDR)

- Numéro de téléphone (Mpi.WorkPhone.subscriber, Mpi.HomePhone.subscriber ...)

- Adresse de facturation (ECOM_BILLTO_POSTAL_CITY, ECOM_BILLTO_POSTAL_COUNTRYCODE, ECOM_BILLTO_POSTAL_STREET_LINE1 ...)

- Adresse de livraison (ECOM_SHIPTO_POSTAL_CITY, ECOM_SHIPTO_POSTAL_COUNTRYCODE, ECOM_SHIPTO_POSTAL_STREET_LINE1 ...)

- Veuillez noter que les paramètres recommandés/facultatifs doivent être fournis pour bénéficier du flux sans frictions qui peut augmenter votre conversion.

- Informations facultatives – données complémentaires sur le détenteur de la carte/compte telles que présentées par EMVCo:

- Mpi.cardholderAccountAgeIndicator

- Mpi.cardholderAccountChange

- Mpi.cardholderAccountPasswordChange

- Mpi.suspiciousAccountActivityDetected

- Mpi.threeDSRequestorChallengeIndicator

Nos API existantes capturent déjà de nombreux éléments de données, mais nous en ajoutons de nouveaux. Nous pensons en effet que tous les participants de l’écosystème de paiement bénéficient d’une sécurité améliorée avec un impact négatif sur l’expérience client réduit. Les paiements se basent sur la confiance et en fournissant davantage de données, les parties auront tendance à se faire confiance plus facilement, tout en éliminant les difficultés supplémentaires éventuelles liées à l’authentification du client. Presque tous les éléments de données nouvellement ajoutés sont facultatifs, mais nous vous conseillons d’en fournir le plus possible. Cela permet de favoriser l’intégration de vos transactions dans le flux sans frictions, tout en bénéficiant de la transition des responsabilités. Dans le cas où vous utilisez la page de paiement hébergée par Worldline, nous capturerons les données associées au navigateur automatiquement.

Le niveau des modifications requises varie en fonction du type d’intégration dont vous bénéficiez avec Worldline.

Les exclusions sont des transactions qui n’entrent PAS dans l’application de la réglementation PSD2 (authentification forte):

• Commande mail / commande téléphonique (MOTO)

• Le PSP du marchant (aussi appelé l’acquéreur) ou le PSP de l’acheteur (aussi appelé le fournisseur de méthode de paiement de l’acheteur) est hors de la zone EEE.

• Les cartes de paiement anonymes avec une valeur maximale de 150 € (article 63)

• MIT - Transactions Initiées par le Marchant

Les exemptions sont des transactions entrant DANS l'application de la réglementation PSD2 (authentification forte):

• Transactions de faible valeur

• Abonnements

• Analyse de risque

• Whitelisting

La version 2 du 3D-Secure est une évolution des programmes 3D-Secure version 1 existants: Verified by Visa, Mastercard SecureCode, AmericanExpress SafeKey, Diners/Discover ProtectBuy et JCB J/Secure. Il est basé sur une spécification élaborée par EMVco. EMVCo a pour objectif de faciliter l'interopérabilité et l'acceptation mondiales des transactions de paiement sécurisées. Il est supervisé par les six organisations membres d’EMVCo - American Express, Discover, JCB, Mastercard, UnionPay et Visa - et soutenu par des dizaines de banques, marchands, processeurs, vendeurs et autres parties prenantes du secteur qui participent en tant qu’associés EMVCo.

L'une des principales différences de la version 2 réside dans le fait que l'émetteur peut utiliser un grand nombre de données issues de la transaction afin de déterminer le risque de la transaction (analyse basée sur les risques). Pour les transactions à faible risque, les émetteurs ne contestent pas la transaction (par exemple, n'envoient pas de SMS au titulaire de la carte) bien qu'ils authentifient la transaction (transaction fluide – sans authentification forte). Inversement, pour les transactions à haut risque, les émetteurs exigeront que le titulaire de la carte s'authentifie avec un SMS ou un moyen biométrique (challenge) ou autre.

Par ailleurs, l’authentification forte (SCA) requise à partir du 1er janvier 2021 pour l'Union Européenne et à partir du 14 septembre 2021 pour le Royaume-Uni, comme spécifié dans DSP2, entraînera une augmentation substantielle du nombre de transactions nécessitant l'utilisation de l'authentification 3-D Secure. L'utilisation de la version 2 de 3-D Secure devrait limiter autant que possible l'impact négatif sur la conversion.

En bref, 3-D Secure version 2 signifie :

• Vous devrez implémenter le 3-D Secure avant le 1er janvier 2021 si vos transactions tombent sous les exigences relatives aux directives de l'UE PSD2 SCA (au cas où vous ne supporteriez pas déjà le 3-D Secure).

• La transmission de données supplémentaires est conseillé (et dans certains cas requis) lors de l’envoie de la transaction pour soutenir l'évaluation des risques effectuée par l'émetteur dans le cas de 3-D Secure version 2.

• Nous vous conseillons de vérifier si votre politique de confidentialité en ce qui concerne le GDPR est à jour, car vous pourriez partager des données supplémentaires avec des tiers.

• Une expérience utilisateur bien meilleure pour vos clients

Le marché s’attend à un pourcentage substantiel des transactions utilisant la version 2 de 3-D Secure qui suivra un flux fluide, ce qui n’exige rien de plus du détenteur de la carte par rapport aux flux de paiement actuels de la solution 3-D Secure. Cela signifie que vous bénéficiez d’une hausse en matière de sécurité et de transfert de responsabilité fourni par les programmes 3-D Secure, tandis que la conversion de votre procédé de check-out ne devrait pas être affectée négativement.

Ajouter valeur de la carte (Add Card Value) fait référence au cas où un fournisseur de portefeuille utilise le protocole 3DS pour ajouter une carte à son portefeuille. Cette procédure sera mise en œuvre par le fournisseur de portefeuille concerné.

A partir du 1er janvier 2021 pour l'Union Européenne et à partir du 14 septembre 2021 pour le Royaume-Uni, les règles d’authentification forte entreront en vigueur pour tous les paiements digitaux en Europe. À l'heure actuelle, les banques, les prestataires de services de paiement et les réseaux de cartes travaillent tous sur des solutions techniques qui répondront aux exigences de la DSP2. Pour accepter les paiements après le 1er janvier, vous devrez vous assurer que ces solutions techniques fonctionneront avec votre boutique en ligne.

Afin d’accepter les paiements des plus grands réseaux de cartes au monde, Visa, Mastercard et Amex, il est impératif que vous ayez implémenté la solution de sécurité 3D-Secure pour votre boutique en ligne. Le 3D-Secure est utilisé depuis 2001 et vise à améliorer la sécurité des transactions par carte en ligne, mais une nouvelle version a été développée pour faciliter les exigences de l’authentification forte de la DSP2.

Nous vous recommandons d'utiliser 3D-Secure, car cela permet d'éviter les risque de fraude et vous dégage également de toute responsabilité en cas de fraude. À partir du 1er janvier 2021, le 3D-Secure sera également nécessaire pour accepter les paiements des principales cartes.

Avec le lancement de la plateforme en juillet, nous avons amélioré les détails relatifs à l’aperçu des transactions. Les transactions individuelles accessibles contiennent à présent des informations détaillées sur le flux qui a été utilisé (3DS v1 historique ou 3DS v2). Vous trouverez plus d’informations dans nos notes de version 04.133 dans le back-office par le biais de Assistance > Versions de la plateforme > Version 04.133

En outre, nous avons ajouté le nouveau paramètre VERSION_3DS à notre outil de reporting électronique.

Les valeurs possibles pour VERSION_3DS sont

V1 (pour 3DS v1)

V2C (pour 3DS v2 avec flux avec processus d’identification)

V2F (pour 3DS v2 avec flux frictionless)

Pour ajouter ce paramètre au téléchargement de vos fichiers de transaction, suivez les instructions fournies dans cette vidéo :

Notre plate-forme de test est prête pour supporter les tests. Un simulateur est disponible pour créer tous les scénarios de tests.

Des cartes de test ont été fournies et peuvent être trouvées sur le site de support ainsi que dans l'environnement TEST (Configuration > Information technique > Info de test).

Si vous voulez commencer à utiliser la version 2 du 3DS en production, contactez-nous.

Pour faciliter les choses à la fois pour les commerçants et les consommateurs, PSD2 permet certaines exemptions de l’authentification forte des clients. Il est important de noter que toutes les transactions qui qualifient pour une exemption ne seront pas automatiquement exemptées. Dans le cas de transactions par carte, par exemple, c’est la banque émettrice qui décide si une exemption est approuvée ou non. Ainsi, même si une transaction est éligible à une exemption, le client peut néanmoins être amené à effectuer une authentification forte, si la banque émettrice de la carte choisit de l’exiger.

La deuxième Directive Européenne relative aux Services de Paiement (2015/2366 DSP2), entrée en vigueur en janvier 2018 et qui vise à assurer la protection des consommateurs pour tous les types de paiement, en promouvant un paysage de paiements encore plus ouverts et concurrentiels. En tant que fournisseur de services de paiement, nous sommes fiers d’être certifiés selon la norme DSP2 depuis le 29 mai 2018.

L'une des principales exigences de la DSP2 concerne l’authentification forte (SCA) qui sera requise pour toutes les transactions électroniques dans l'UE à partir du 1er janvier 2021 pour l'Union Européenne et à partir du 14 septembre 2021 pour le Royaume-Uni. L’authentification forte exigera que les détenteurs de cartes s'identifient avec au moins DEUX des trois méthodes suivantes :

• quelque chose qu’ils connaissent (code PIN, mot de passe, …)

• quelque chose qu’ils possèdent (lecteur de carte, mobile, …)

• quelque chose qu’ils sont (reconnaissance vocale, empreinte digitale, …)

Cela signifie que vos clients ne pourront plus, en pratique, effectuer un paiement par carte en ligne en utilisant uniquement les informations figurant sur leurs cartes. Par exemple, ils devront valider leur identité via une application bancaire connectée à leur téléphone et nécessitant un mot de passe ou une empreinte digitale pour approuver leur achat.

Plus d'informations sur DSP2 sont disponibles ici : https://www.europeanpaymentscouncil.eu/sites/default/files/infographic/2018-04/EPC_Infographic_PSD2_April%202018.pdf

Cette situation est possible uniquement si vous êtes intégré via DirectLink seulement (page du commerçant / FlexCheckOut), en tant que Worldline page de paiement hébergée, Worldline recueille les données obligatoires.

Tout d’abord, Worldline identifiera le flux à rediriger vers la v1 ou la v2 en fonction du numéro de la carte.

Si la carte est associée à la V2, les cas suivants peuvent se produire:

Données obligatoires:

- Si des données erronées sont transmises, la transaction est bloquée

- S’il manque des données, Worldline redirigera votre transaction vers le flux de la v1

- Si aucune donnée n’est transmise, la transaction n’est PAS bloquée, mais redirigée vers le flux de la v1

Données recommandées ou facultatives:

- si aucune donnée n’est transmise, la transaction n’est PAS bloquée, mais elle ne peut pas bénéficier de l’exception.

Que se passe-t-il si le marchand demande 3-D Secure et que la banque émettrice ne le déclenche pas ?

À moins que l’authentification soit une étape obligatoire (c.-à-d. en cas d’enregistrement de carte ou de transaction initiale d’une série de transactions récurrentes), les émetteurs peuvent décider de transmettre l’authentification. Dans ce type de scénario, l’émetteur sera responsable en cas de rejet de débit.

Étant donné que 3DSv2 introduit une authentification frictionless, il est possible que le temps de traitement d’une transaction soit réduit. À l’inverse, si une authentification approfondie du client (Strong Customer Authentifcation) est demandée, le temps de traitement pourrait être plus long.

Si l’émetteur applique la nouvelle procédure PSD2 et que 3-D Secure (3DS) n’est pas activé dans le compte du marchand, la transaction sera refusée via un nouveau code d'erreur - "soft decline". Par conséquent, veuillez vous assurer que 3DS est actif pour chaque méthode de paiement par carte de votre(vos) compte(s). Si vous êtes intégrés avec DirectLink (server to Server), vous devez implémenter le mécanisme du "soft decline" comme décrit dans notre guide.

Dans un tel cas, Worldline gérera automatiquement une procédure de secours vers 3-D Secure v1.

Non et ce n’est pas non plus prévu.

En raison de l’entrée en vigueur de la directive PSD2, tous vos clients devront réaliser avec succès une vérification par authentification 3-D Secure (hormis certaines exclusions et exemptions clairement définies). Pour vous assurer que 3-D Secure est correctement mis en place pour vos transactions à chaque fois que c’est nécessaire, suivez cette liste de vérification :

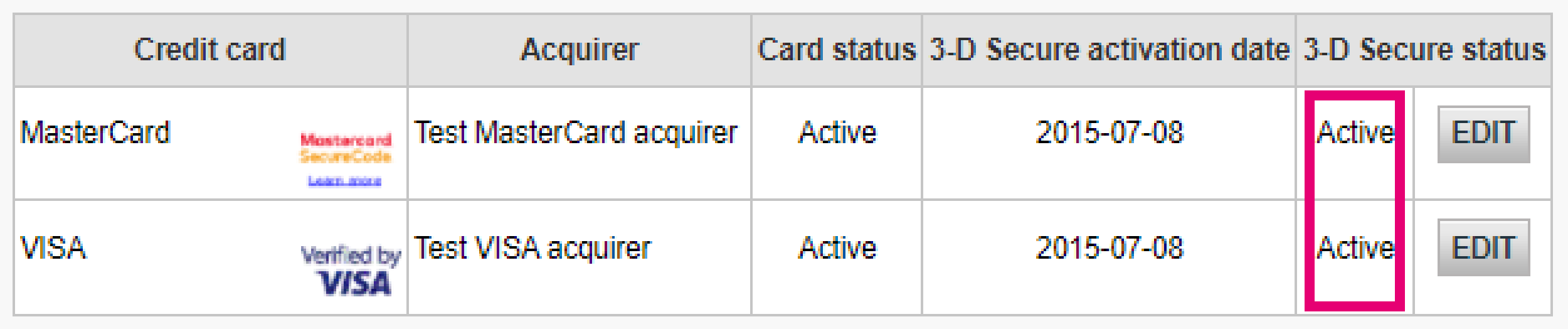

- Confirmez que 3-D Secure est actif pour toutes les méthodes de paiement par carte de crédit dans votre Back Office via Avancé > Fraud detection > 3D-Secure

L’image ci-dessus montre où trouver le statut d’activation 3-D Secure pour vos méthodes de paiement dans le Back Office

Si pour l’une de vos méthodes de paiement, le statut « Actif » n'apparaît pas dans la colonne « Statut 3-D Secure », contactez-nous

- Vérifiez que votre intégration met correctement en œuvre l’étape 3-D Secure. Pour le Page de paiement hebergée, nous le faisons pour vous, mais pour DirectLink, vous devez l'implémenter vous-même

- Comprenez quand des exclusions et exemptions de 3-D Secure s’appliquent. Apprenez comment les mettre en œuvre correctement pour Page de paiement hebergée et DirectLink

- Sachez quand ne pas réaliser l’authentification 3-D Secure à l’aide de notre fonctionnalité Soft Decline et comment la récupérer via DirectLink

Si une transaction atteint le statut 2, il est important que vous sachiez si cela est lié à une violation de PSD2. Notre plateforme vous propose plusieurs sources d’informations qui vous apporteront de l’aide. Utilisez-les pour confirmer que votre intégration tient compte de la directive PSD2 :

- Recherchez le code d’erreur de la transaction. Les erreurs liées à PSD2 les plus courantes sont :

NCERROR

Source du problème/solutions éventuelles

40001137

-

- Vous avez demandé à notre plateforme de réaliser l’étape d’autorisation sans vérification 3-D Secure

- Étant donné que la banque de votre client a refusé la transaction, cela échappe à votre contrôle

40001139

-

- Refus Soft Decline

- Mettre en œuvre une procédure de récupération en temps réel dans votre logique commerciale via DirectLink

40001134

-

- Votre client n’a pas été en mesure de réaliser avec succès la procédure de vérification 3-D Secure

- Contactez votre client afin de savoir pourquoi il/elle n’a pas été en mesure de réaliser avec succès la vérification

40001135

-

- L’émetteur de votre client n’était pas disponible pour réaliser la vérification 3-D Secure

- Étant donné que la banque de votre client n’a pas réalisé la vérification 3-D Secure, cela échappe à votre contrôle. Envisagez de proposer des méthodes de paiement alternatives pour les nouveaux essais de paiement

Consultez notre Codes d'erreur de transaction consacré à ce sujet pour des informations détaillées concernant ces raisons de refus

- Recevez le paramètre CH_AUTHENTICATION_INFO dans vos retours d’informations concernant les transactions pour Page de paiement hebergée et DirectLink. Il contient des informations au sujet des raisons du refus fournies par les émetteurs de vos clients

- Consultez notre 3-D Secure status guide consacré à ce sujet pour vous familiariser avec 3-D Secure. Comprenez tous les statuts 3-D Secureet apprenez à lire le livre journal des authentifications

Co-badging

Si vous utilisez les URLs de redirection (eCom) et acceptez des marques qui peuvent potentiellement être impactées par la réglementation ou potentiellement co-badgée avec une autre marque impactée par la réglementation, nous devons nous assurer que le payeur aura la possibilité d’exprimer le cas échéant un choix de marque et donc nous affichons une page de sélection. Pour éviter cette page de sélection, envoyez la marque qui doit être utilisée pour accepter la transaction.

La conformité est d’ores et déjà requise, mais pas mises en place par tous les participants et chaque pays de l’UE est libre de décider quand les pénalités entreront en vigueur. Nous invitons tous les marchands à se mettre en conformité dès que possible, notamment pour les marchés où les cartes co-badgées sont fortement utilisées (ex : En France, pour les marchands acceptant la Carte Bancaire).

Si vous acceptez des marques locales disponibles sur des cartes émises au sein de l’UE, vous êtes impactés.

Si vous acceptez les marques Carte Bancaire (France), Bancontact (Belgium) or Dankort (Denmark),vous devez être conformes. La réglementation n’indique pas de « marques », mais fournit un cadre cumulatif :

- La carte doit être émise au sein de l’UE.

- La marque ne doit pas être limitée (les marques limitées sont celles émises par des marchands, utilisées pour acquérir un nombre limité de biens ou services, fournies pour être utilisées dans le secteur public, etc…)

- Le marchand doit déjà accepter la marque. Si un marchant accepte un paiement avec une marque X ou Y, le marchand doit autoriser le payeur à choisir quelle marque utilisée quand le payeur utilise une carte incluant les 2 marques X et Y.

Quand la conformité est légalement requise (le marchand accepte des marques présents sur des cartes européennes soumises à la règlementation), mais que le marchand n’est pas conforme, les autorités locales de chaque Etat membre peuvent infliger une amende au marchand. L’amende peut varier d’un pays à l’autre.

Cette page est uniquement présentée pour les marchands eCom acceptant d’autres marques que Visa, MasterCard ou Amex, mais qui n’envoient pas la marque à utiliser pour accepter la transaction. L’envoi de la marque à utiliser pour accepter la transaction supprimera la page.

Configuration

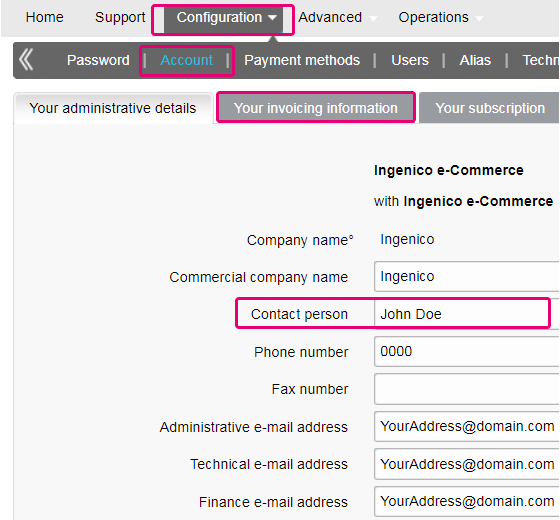

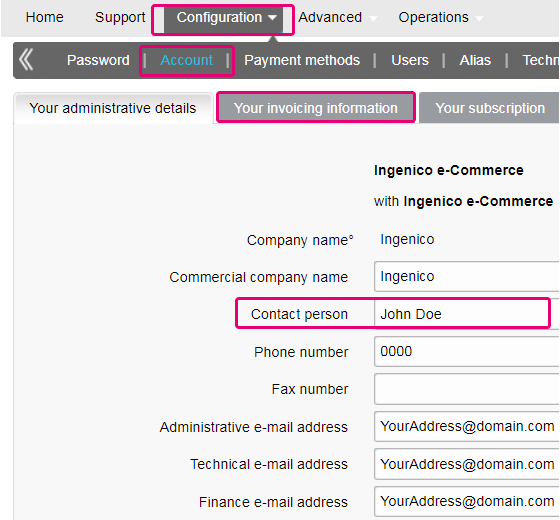

Veuillez demander à l’administrateur de votre compte de l’ajouter en se connectant au back office et en ajoutant la nouvelle personne de contact. Ceci doit être fait sous les menus Configuration-Abonnement- Données administratives. S’il n’est pas en mesure de le faire, il peut contacter notre service clientèle.

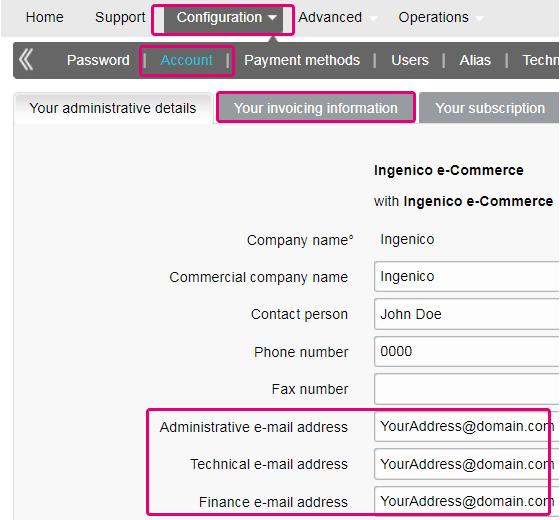

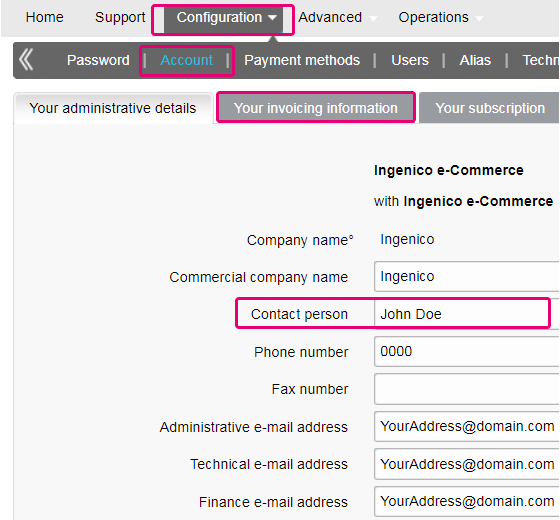

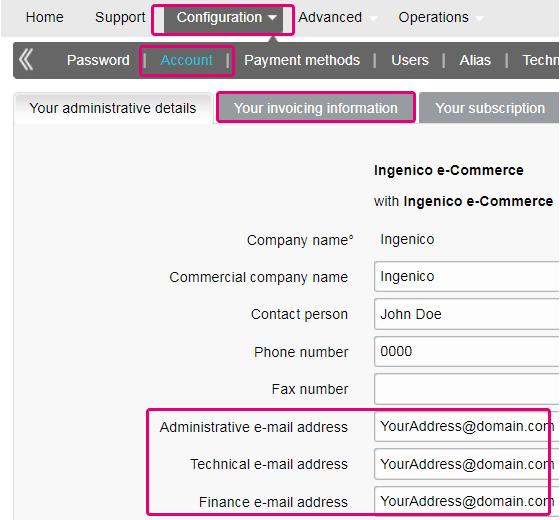

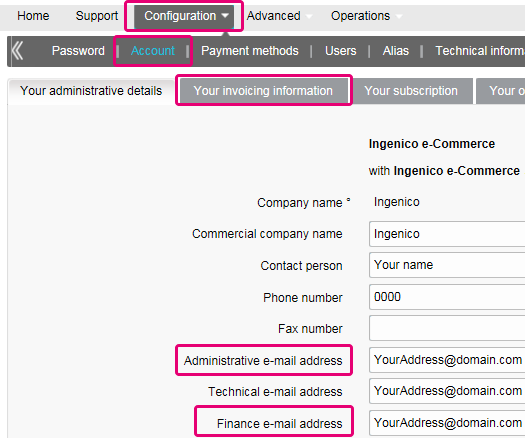

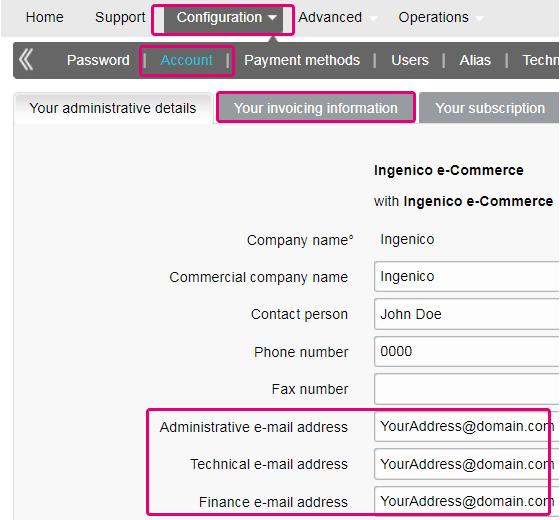

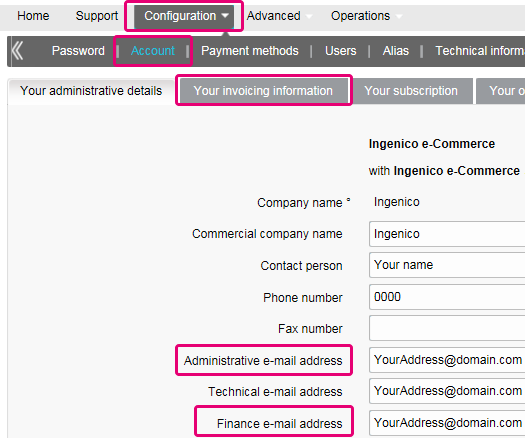

Vous pouvez facilement modifier vous-même votre adresse e-mail dans notre Back Office. Connectez-vous et cliquez sur Configuration > Abonnement > Vos données administratives.

Étant donné que votre compte contient des données personnelles, contactez nous s'il vous plait.

Notre service clientèle traitera votre demande. En raison d’obligations légales, il se peut qu’une période de rétention minimale doive être respectée, avec l’impossibilité d’effacer votre compte dans l’immédiat.

Si votre numéro de TVA a changé, il vous faut un nouveau PSPID/compte. Veuillez contacter votre gestionnaire de compte pour créer un compte.

Le délai d’activation des méthodes de paiement dépend des facteurs suivants :

- Il faut généralement compter une semaine pour qu’un acquéreur ou une banque valide l’affiliation. Si vous êtes déjà affilié, l’activation ne prendra que quelques jours.

- Certaines méthodes de paiement nécessitent des vérifications supplémentaires avant de pouvoir les activer. C’est le cas de 3-D Secure, qui est demandé directement auprès de VISA ou de MasterCard (et non de l’acquéreur).

Avec Worldline Collect, vous pouvez activer plusieurs méthodes de paiement à la fois.

Dans l’environnement de test, vous pouvez ajouter un numéro fictif, par exemple 123456789.

Pour modifier votre numéro de compte bancaire, veuillez contacter notre service clientèle.

Notre équipe traitera votre demande.

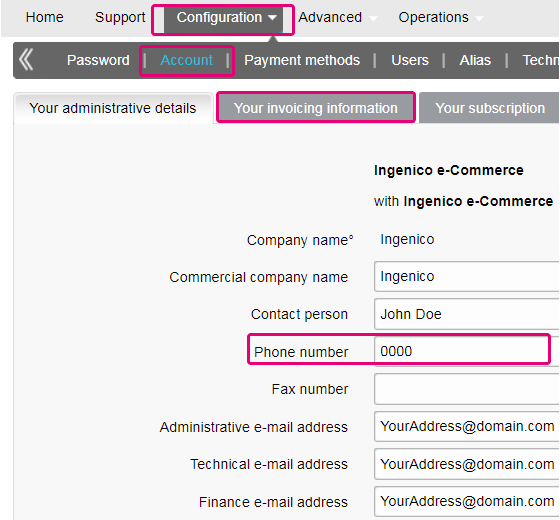

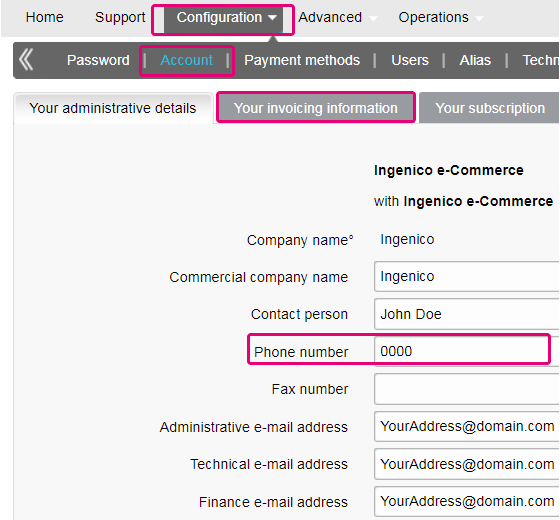

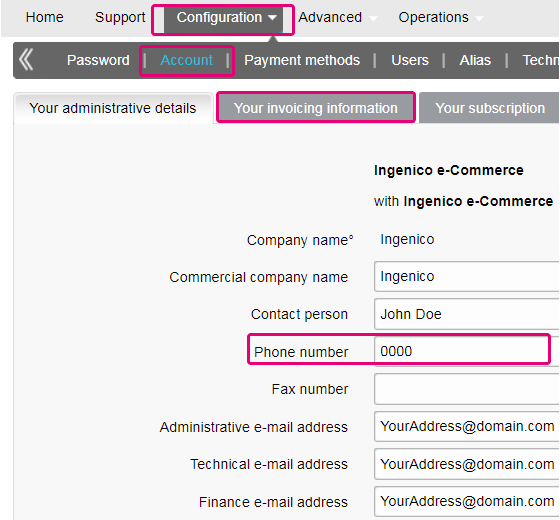

Vous pouvez facilement modifier votre numéro de téléphone dans notre Back Office. Connectez-vous et cliquez sur Configuration > Abonnement > Vos données administratives.

Pour changer le nom de votre société, nous aimerions d’abord savoir si votre numéro de TVA change également. Si c’est le cas, veuillez contacter votre gestionnaire de compte. Si seul le nom de votre société change, vous pouvez envoyer un e-mail à notre service clientèle ou le contacter par téléphone.

Si vous souhaitez modifier le PSPID d’un compte de production existant, veuillez contacter votre gestionnaire de compte Worldline qui vous créera un compte.

Le PSPID de votre compte existant ne peut être changé mais un nouveau compte avec un nouvel Identifiant peut être créé pour vous.

Veuillez noter que ce service est payant.

Vous pouvez le faire en contactant notre service clientèle par téléphone ou par e-mail.

Si vous souhaitez un compte de production, veuillez envoyer un e-mail à votre gestionnaire de compte. Si aucun gestionnaire de compte n’a encore été affecté à votre compte, contactez nous s'il vous plait.

Vous pouvez le faire en contactant notre service clientèle par téléphone ou par e-mail.

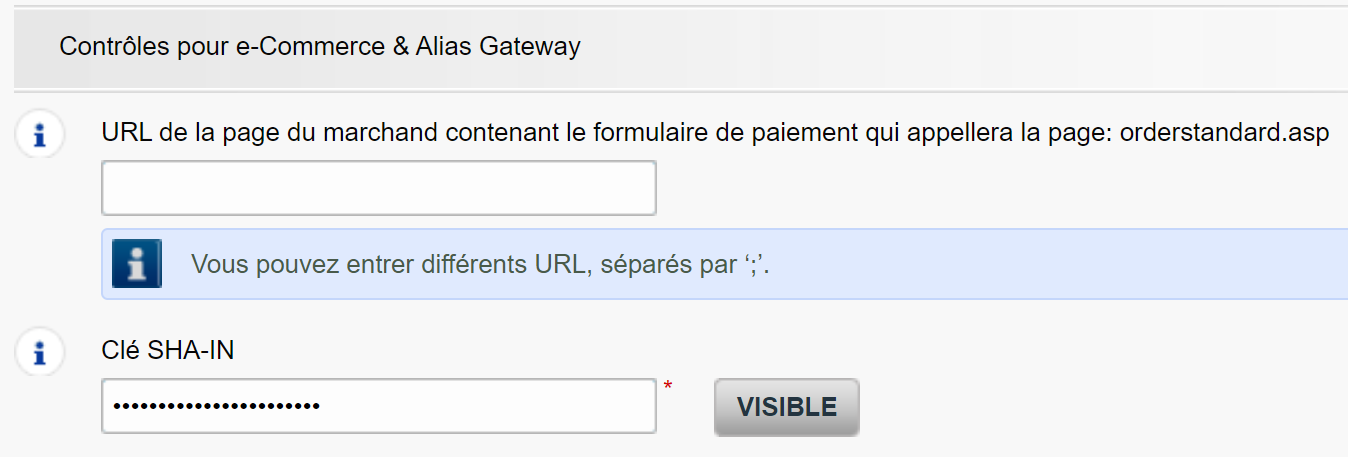

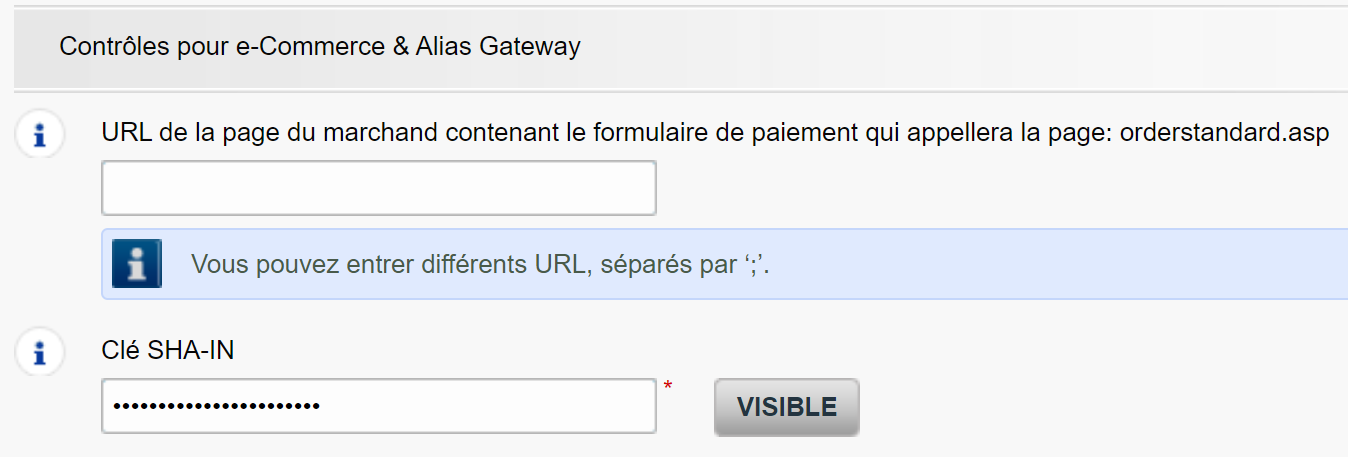

Même si nous vous déconseillons son utilisation, car la fonctionnalité ne sera plus supportée à partir du 25 aout 2020, vous pouvez configurer le contrôle du dit référant, en plus de l'authentification par la signature SHA. Par ce réglage, notre système contrôle l'origine de la demande de transaction, via quel URL la demande est envoyée (=le référant). L'objectif principal est qu’un (des) URL(s) non autorisés (qui n'ont pas été configurés dans votre compte) ne pourront émettre d'appel vers votre page de paiement.

Afin de l'implémenter ou le supprimer, aller simplement via Information Technique > Contrôle de données et d'origine. Sous la section Contrôles pour e-Commerce & Alias Gateway, vous pouvez indiquer un ou plusieurs URLs que vous désirez autoriser à appeler votre page de paiement : orderstandard.asp / orderstandard_utf8.asp.

Important : Nous déconseillons fortement l'utilisation du référant et vous conseillons de laisser le champ vide. Cependant, si vous désirez néanmoins l'utiliser,

- L' (les) URL(s) doivent toujours commencer par http:// ou https://

- Vous devez indiquer "l'origine"de l'URL qui est accepté (Origine : <scheme> "://" <hostname> [ ":" <port> ])’ (Par exemple : https://www.mysite.net)

- Si vous avez plusieurs domaines, plusieurs URLs peuvent être indiqués. Par exemple, http://www.monsite.com;http://www.monsite.net;https://www.secure.monsite.com. Les URLs doivent être séparés par des ";", pas d'espace avant, ni après.

- Si vous envoyer une transaction de test à partir de votre page de test, n'oubliez pas d'ajouter notre site notre URL parmi les sites d'origine comme référant, sinon vous obtiendrez une erreur.

Nous profitons de l'occasion afin de vous rappeler que même si le référant permet à notre système d'identifier l'origine d'une requête de transaction, l'autentification par la signature SHA reste l'élément de sécurisation le plus fiable des transactions liées à votre PSPID. Vous trouverez plus d'information dans le chapitre signature SHA de notre guide d'intégration.

Contract

Vous pouvez demander l’ajout de cette option à votre gestionnaire de ventes par téléphone/e-mail pour demander cette option.

Veuillez envoyer votre formulaire d’ajout/de désactivation signé à notre service clientèle.

Veuillez envoyer un e-mail à notre service clientèle en indiquant votre PSPID, l’option demandée et son prix (si vous le connaissez). Notre équipe activera cette option pour vous.

Vous pouvez désactiver votre option (à l’exception de l’option 3-D Secure) en envoyant votre demande par e-mail à notre service clientèle.

Pour activer les prélèvements automatiques sur votre compte, veuillez envoyer votre IBAN et votre BIC ou votre RIB à notre service clientèle. Notre équipe créera alors un formulaire que vous devrez signer. Après réception du formulaire signé, nous pourrons activer les prélèvements sur votre compte.

Pour modifier votre abonnement, veuillez contacter votre gestionnaire de compte.

Si aucun gestionnaire de compte n’a encore été affecté à votre compte, contactez nous s'il vous plait.

Veuillez nous envoyer soit une lettre signée (au format pdf) soit un e-mail contenant les éléments suivants

- Le nom de la personne qui demande la résiliation

- La signature e-mail de votre société (nom de la société, adresse, etc.)

- La demande explicite de résilier votre contrat avec nous

- Le PSPID (le nom de votre compte sur notre plateforme)

Utilisez notre modèle d'e-mail pour vous faciliter la tâche.

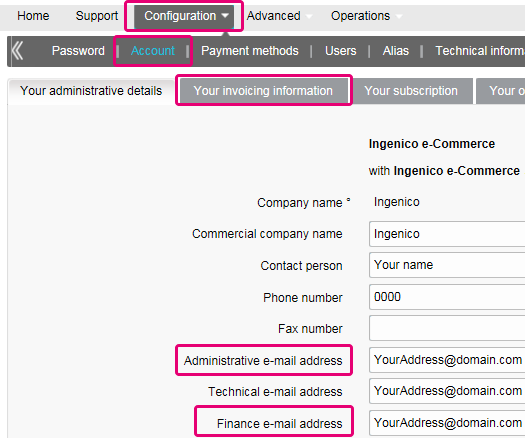

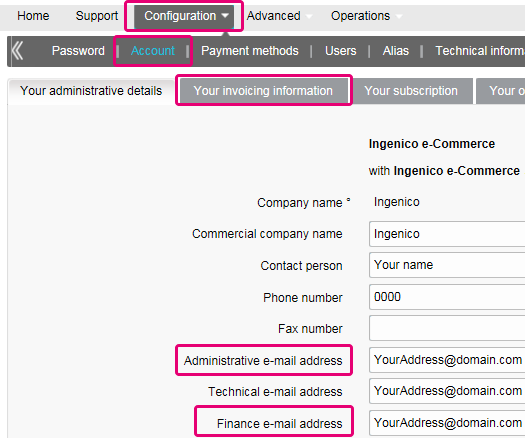

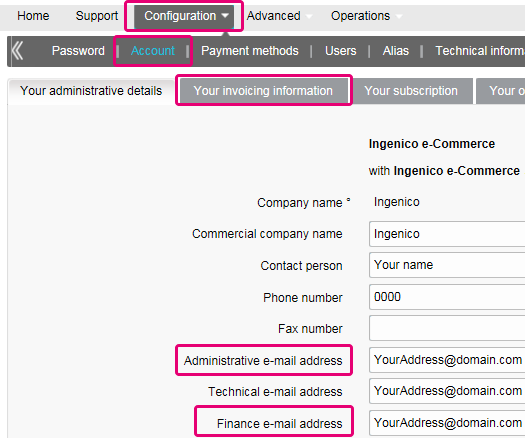

Si vous envoyez votre annulation par e-mail, le domaine de l'adresse e-mail de l'expéditeur doit être identique à celui enregistré dans le (Configuration > Account > Your administrative details > Administrative e-mail address).

Getting started

Oui, nous prenons en charge les solutions de panier d’achat.

Find a list of supported payment methods here.

Sur ce site d’assistance, vous trouverez tous les manuels présentant nos produits. N’hésitez pas à les consulter.

Notre outil de réconciliation vous est fourni automatiquement à l’activation de votre compte si vous optez pour un compte Full Service. Cette option permet de rapprocher en toute facilité les paiements reçus sur votre compte en banque et les commandes/transactions effectuées sur votre compte Ingenico ePayments. Pour en savoir plus sur l’outil de réconciliation, cliquez ici.

Worldline fournit des services de paiement conformes aux normes les plus récentes en matière de sécurité des données dans le secteur des paiements : PCI DSS

PCI DSS comprend un large ensemble d’exigences et de contrôles de sécurité qui sont mis en œuvre et exécutés régulièrement.

Ces contrôles de sécurité visent à maintenir un niveau de sécurité élevé et constant sur la plate-forme de paiement pour une protection optimale des transactions et des données.

Pour vous inscrire à Worldline, il vous suffit de cliquer sur « Ouvrir un compte de test gratuit » sur notre site Web et de remplir un bref formulaire.

Dès que nous aurons vérifié vos coordonnées, nous vous enverrons un mot de passe temporaire par e-mail. Une fois que vous aurez reçu votre mot de passe temporaire, vous pourrez vous connecter à l’aide de l’identifiant avec lequel vous vous êtes inscrit. Pour terminer la procédure d’inscription et activer votre compte, veuillez suivre les étapes décrites sur la page d’accueil de votre compte.

Glossary

Le traitement des paiements est un service permettant de vendre en ligne sur des sites Web en acceptant les paiements électroniques (cartes de crédit, cartes de débit, virements bancaires, etc.).

Assuré par les prestataires de services de paiement, le traitement des paiements assure la connexion, ou « passerelle », technique entre un site Web et les institutions financières, ou « acquéreurs », qui régissent les différentes méthodes de paiement. En d’autres termes, sans prestataire de services de paiement, vous ne serez pas payé.

En faisant appel à Worldline, vous bénéficierez de trois avantages clés. Premièrement, notre passerelle de paiement est connectée à plus de 200 acquéreurs nationaux et internationaux. Ainsi, quel que soit le type de paiement que vous souhaitez accepter (en ligne, mobile ou par téléphone), nous sommes bien placés pour trouver les bons acquéreurs pour votre marché et vous proposer les méthodes de paiement que vos clients préfèrent.

Deuxièmement, à travers notre société affiliée Tunz.com, nous pouvons également recouvrer vos paiements. Nous pouvons vous aider à activer plusieurs méthodes de paiement de différents acquéreurs dans le cadre d’un seul contrat afin que vous puissiez offrir à vos clients davantage de méthodes de paiement locales qu’ils connaissent et dans lesquelles ils ont confiance.

Enfin, en plus du traitement et du recouvrement des paiements, nous offrons également des solutions avancées de prévention de la fraude pour aider les entreprises à accepter plus de commandes sûres et à bloquer davantage de transactions frauduleuses.

Pour en savoir plus sur la façon dont nous pouvons aider votre entreprise, consultez notre page de solutions.

Un RIB est un document original délivré par les banques françaises.

La Protection des Marchands PayPal permet d’accepter les paiements PayPal avec encore plus de sécurité et de sérénité. Ce service vous protège contre les pertes liées aux contestations et aux annulations de paiement. Résultat :

- Moins de temps perdu à gérer les réclamations en cas d’article non reçu

- Pas de perte d’argent en cas de paiements effectués avec une carte bancaire volée

- Cette protection renforcée est disponible gratuitement quand vous connectez votre boutique en ligne Magento aux services de gestion des paiements d’Worldline ePayments avec la dernière version de l’extension Magento Worldline ePayments.

Pour bénéficier de la garantie de la protection du vendeur, tout ce que vous devez faire est de vous assurer que vos transactions PayPal comprennent les détails d'expédition suivants :

- Prénom

- Nom

- Adresse

- Ville

- Code postal

- Pays

En cas de réclamation, de contestation ou d’annulation de paiement, vous aurez simplement à transmettre à PayPal une preuve de livraison ou d’expédition pour débloquer la transaction.

Pour plus d’informations sur notre extension Magento gratuite, ou pour savoir comment accepter les paiements PayPal (et les autres) via votre boutique en ligne Magento, cliquez ici.

L’ID utilisateur identifie l’utilisateur spécifique d’un compte.

Si votre compte possède plusieurs utilisateurs, pour vous connecter, vous avez besoin de votre ID utilisateur, de votre ID de prestataire de services de paiement (PSPID) et de votre mot de passe. Veillez à cliquer sur le lien « Connexion comme utilisateur » pour que ces trois champs s’affichent.

Si votre compte ne possède qu’un seul utilisateur, vous n’aurez pas besoin d’ID utilisateur. Votre PSPID et votre mot de passe suffiront pour vous connecter. Veillez à ce que votre écran de connexion n’affiche que ces deux champs. Si vous voyez les trois champs, cliquez sur le lien « Connexion comme PSPID » en bas à gauche de l’écran pour vous connecter en tant que commerçant.

Pour une intégration DirectLink ou Batch, le paramètre USERID correspond à l’utilisateur API configuré sur votre PSPID. Veuillez noter que l’utilisateur API ne peut être utilisé pour se connecter au Worldline Back Office. Il est en effet uniquement utilisé pour les requêtes serveur à serveur.

Un acquéreur est un établissement financier qui traite des paiements réalisés avec des cartes de crédit et de débit. L’acquéreur est responsable de la partie financière du traitement des transactions et Worldline est en charge de la partie technique. En d’autres termes, sans acquéreur, l’argent ne sera pas transféré sur votre compte bancaire.

Un acquéreur est un établissement financier qui traite des paiements réalisés avec des cartes de crédit et de débit. L’acquéreur est responsable de la partie financière du traitement des transactions et Worldline est en charge de la partie technique. En d’autres termes, sans acquéreur, l’argent ne sera pas transféré sur votre compte bancaire.

Pour chaque méthode de paiement en ligne que vous souhaitez ajouter, vous devez signer un contrat d’acceptation avec un acquéreur. Si vous souhaitez obtenir des conseils sur l’acquéreur le mieux adapté à vos besoins et à votre région, contactez nous s'il vous plait. Si vous connaissez le nom de l’acquéreur avec lequel vous souhaitez travailler, il vous suffit de le sélectionner dans la liste déroulante au moment d’ajouter une méthode de paiement à votre compte.

Mais pourquoi ne pas nous laisser nous en occuper pour vous ? Full Service vous permet d’activer de nombreuses méthodes de paiement locales en une seule fois, dans plusieurs pays et avec un seul contrat. Si vous vendez à l’international, c’est probablement le meilleur moyen d’accepter des paiements de toute l’Europe. Il vous permet de consacrer moins de temps à la gestion et comme vous pouvez proposer plusieurs méthodes de paiement, vous augmentez votre chiffre d’affaires.

En savoir plus sur Ingenico Full Service ici et en nous contactant.

Le PSPID est l’identifiant de prestataire de services de paiement. Il correspond au nom que vous avez choisi lors de votre inscription pour identifier l’entreprise à laquelle votre compte est rattaché. Pour vous connecter à votre compte, vous avez besoin de votre PSPID et de votre mot de passe.

Veuillez toujours vous munir de votre PSPID lorsque vous communiquez avec notre service clientèle.

Full Service vous permet d’activer de nombreuses méthodes de paiement locales en une seule fois, dans plusieurs pays et avec un seul contrat. Si vous vendez à l’international, c’est probablement le meilleur moyen d’accepter des paiements de toute l’Europe. Il vous permet de consacrer moins de temps à la gestion et comme vous pouvez proposer plusieurs méthodes de paiement, vous augmentez votre chiffre d’affaires.

Grâce à notre filiale Worldline Financial Solutions, nous pouvons recouvrer les paiements de vos clients par le biais de leurs acquéreurs locaux et les transférer directement sur votre compte commerçant une fois qu’ils ont été autorisés.

Dans votre compte Worldline ePayments, vos méthodes de paiement Full Service seront préconfigurées avec les données d’affiliation de Worldline FS. Ainsi, pour chaque opération reçue, l’argent pourra être transféré directement sur votre compte commerçant.

Comme la procédure de paiement avec Full Service est identique à la procédure de paiement habituelle, les transactions avec Full Service fonctionneront parfaitement avec toutes les solutions de panier d’achat qui prennent en charge Worldline ePayments e-Commerce.

Elevate est une solution de Business Intelligence pour les paiements et les réimputations, conçue spécialement pour les sociétés internationales d’e-commerce. Elevate convertit les données brutes des paiements en tableaux de bord interactifs et faciles à lire vous permettant d’identifier et de traiter rapidement les opportunités et les problèmes de paiement, et de comparer vos performances avec celles de vos concurrents.

Avec notre solution de Business Intelligence, les commerçants bénéficient d’une meilleure vision de leurs paiements, taux d’autorisation, réimputations, remboursements et litiges, de références de l’industrie, d’informations commerciales, etc.

Le terme « Phishing » (hameçonnage en français) est dérivé du mot anglais « fishing », qui signifie « pêcher ». Le remplacement du « f » par « ph » vient probablement d'une abréviation de l'expression « password harvesting fishing », ou « pêche aux mots de passe ».

Les pirates qui s'adonnent au phishing utilisent des e-mails, des liens hypertexte et des pages Internet pour vous renvoyer vers de faux sites web où vous serez invité à dévoiler des données confidentielles, telles que vos coordonnées bancaires ou votre numéro de carte de crédit. En général, un e-mail malveillant vous demande de confirmer votre mot de passe, vos coordonnées bancaires, vos numéros de compte, les données de votre carte de crédit ou d'autres données similaires en cliquant sur un lien contenu dans le message. Ce lien vous renvoie alors vers une fausse page dont l'adresse est pratiquement identique à celle du site original.

Prévention :

- Soyez prudents avec les e-mails.

- Il est très facile d'imiter l'adresse d'un expéditeur : l'auteur de l'e-mail que vous recevez n'est pas nécessairement le fournisseur de service que vous imaginez.

- Ne répondez pas à des e-mails vous demandant de saisir des données personnelles. Les fournisseurs de services comme Worldline, les émetteurs de cartes de crédit, etc. ne vous demanderont jamais de communiquer votre mot de passe, numéro de carte de crédit ou toute autre information personnelle par e-mail.

- Saisissez les liens manuellement. Ne cliquez sur aucun lien contenu dans des messages suspects : saisissez l'adresse URL manuellement (par exemple, l'adresse de votre banque, la plate-forme Worldline ePayments) ou recherchez-la dans vos favoris. Les liens contenus dans des e-mails frauduleux peuvent vous diriger vers de faux sites web. Les différences entre les adresses URL sont souvent très difficiles à détecter. L'apparence du site peut aussi être trompeuse.

- Vérifiez le cryptage des pages web. Avant de saisir toute donnée personnelle sur un site web, vérifiez que ce site crypte les données personnelles. Si c'est le cas, l'adresse web commence par https (« s » pour sécurisé) et votre navigateur affiche l'icône d'un cadenas fermé ou d'une clé non brisée. Malheureusement, l'icône cadenas (ainsi que la clé) peut être falsifié sur certains systèmes. Vérifiez que vous êtes bien sur le site sur lequel vous pensez être en double-cliquant sur l'icône cadenas pour afficher le certificat du site. Assurez-vous que le nom sur le certificat et le nom dans la barre d'adresse sont identiques. Si les noms sont différents, il se peut que vous soyez sur un faux site.

- Vérifiez régulièrement vos relevés de compte et de carte de crédit.

- Mettez à jour la sécurité de votre ordinateur : Activez le filtre anti-phishing de façon à identifier les sites frauduleux avant de les visiter. Certains navigateurs (par ex. Internet Explorer) intègrent ce genre de filtre. Sinon, vous pouvez l'installer comme barre d'outils. Appliquez régulièrement les derniers correctifs de sécurité de votre système d'exploitation et des logiciels installés sur votre ordinateur. Installez un pare-feu. Installez un logiciel antivirus et veillez à ce qu'il soit toujours à jour.

Que faire si vous êtes victime de phishing ?

- Si vous pensez avoir reçu un e-mail de phishing, procédez comme suit :

- Modifiez IMMÉDIATEMENT les mots de passe et/ou codes PIN de votre compte en ligne pour l'entreprise dont l'identité a été usurpée.

- ENVOYEZ le message frauduleux à l'entreprise concernée. En général, les entreprises disposent d'une adresse e-mail spécifique pour les notifications de ce type d'attaque. Par exemple, si vous recevez un e-mail de phishing concernant Worldline e-Commerce Solutions, contactez nous s'il vous plait.

- AVERTISSEZ les autorités compétentes de la tentative d'hameçonnage (police locale, Internet Fraud Complaint Center, Anti-phishing working group).

- CONSERVEZ toutes les PREUVES de la fraude. En particulier dans le cas d'une tentative de phishing par e-mail, ne supprimez pas le message car il contient, caché dans l'en-tête, l'information nécessaire pour retrouver la source de la tentative.

Worldline et communications:

- Les e-mails non promotionnels de Worldline e-Commerce Solutions (anciennement Worldline ePayments) sont toujours envoyés depuis le domaine Worldline

- Worldline ne vous demandera jamais de dévoiler vos données financières personnelles ou toute autre information personnelle (mot de passe, numéro de carte de crédit, numéro de compte bancaire, etc.) par e-mail.

- Worldline ne demandera jamais à aucun commerçant d'effectuer une opération de paiement. Cependant, veuillez noter que dans certains cas spécifiques, par exemple si vous nous contacter concernant une (ou plusieurs) transaction(s) spécifiques en erreur, nous pouvons vous demander de resoumettre la requête afin de finaliser le paiement.

- Worldline ne dévoilera jamais par e-mail aucun numéro de carte de crédit complet.

Les e-mails de confirmation de paiement envoyés par la plate-forme Worldline ne contiendront jamais aucune pièce jointe.

Pour toute information complémentaire:

Lors du traitement des transactions en ligne, faire face aux frais de change (IC) et les frais des Schemes (SC – Visa & MasterCards) : Il n'est pas toujours évident de savoir exactement qui des acquéreurs ou des marques de cartes vous facturent. De plus, la tendance à l'augmentation de ces frais pourrait ajouter à cette confusion.

Worldline est heureux de vous aider à gérer ces frais en vous proposant deux modèles. En fonction de votre modèle d'entreprise, soit IC++, soit le modèle de tarification « blended » sera le plus adapté à vos besoins. Nos collègues du service commercial sont à votre disposition pour vous aider à choisir la meilleure option pour vous :

- IC++ combine la commission de change et des schemes (Visa / Mastercard), ainsi qu’un pourcentage du montant de la transaction à un prix fixe par transaction. IC++ est un modèle de transfert de coûts et donc sujet à des fluctuations de coûts.

- La tarification « blended » applique un pourcentage fixe de la valeur du montant de la transaction. Tous les frais de change, de réseau et de cotisation sont couverts, Le tarif « Blended » vous protège contre les fluctuations de coûts (en particulier l’augmentation des prix IC & SF) et les cartes mixtes.

Les frais d’interchange couvrent les frais de la banque du titulaire de la carte (l’émetteur) liés aux lignes de crédit et à l’atténuation de la fraude. Votre banque (l’acquéreur) paye ces frais à l’émetteur. Pour chaque transaction, le montant total dû dépend de divers facteurs, parmi lesquels :

- La situation géographique de votre société et de la banque du titulaire de la carte

- La valeur moyenne des transactions (ATV en anglais)

- La méthode de paiement utilisée (carte de débit / crédit)

- Le type de carte (carte consommateur / commerciale)

Veuillez noter que ces taux s’appliquent à la région de l’EEE. Pour les autres régions, les frais peuvent varier

Les frais de change ne sont pas négociables, mais sont limités pour les cartes consommateurs européens (ce n’est pas le cas pour les cartes d’entreprises) par des réglementations de l'UE (à 0,3 % pour les paiements par carte de crédit et à 0,2 % pour les cartes de débit).

En raison du règlement sur les commissions de change (Interchange Fee Regulation / IFR) et d’autres développements récents tel que le Brexit et l’introduction de la DSP2, la tendance générale indique que les tarifs sont susceptibles de changer (cad que les tarifs des Schemes (Visa & Mastercard) devraient augmenter à l’avenir). Afin de vous aider à gérer ses frais, nous offrons le tarif Interchange+ et la tarif « Blended » via notre modèle Full Service.

Ces frais sont définis par les marques de cartes (c.-à-d. Visa, MasterCard qui sont également appelées des systèmes), mais vous ne devez pas les confondre avec les frais de système. Votre acquéreur paye des frais de système aux marques de cartes pour couvrir leur frais d’entretien liés à la fourniture du réseau de paiement. Le montant total est constitué des frais d’évaluation, des frais transfrontaliers, des frais de compensation et des frais de règlement. De façon similaire aux frais d’interchange, le montant total dépend du type de carte utilisé et de la situation géographique de votre acquéreur.

Invoicing

Oui, c’est possible.

Connectez-vous au Back Office et rendez-vous sur « Configuration > Abonnement > Vos données administratives ».

Saisissez une ou plusieurs adresses e-mail (jusqu’à cinq, séparées par un point-virgule « ; ») sous “Adresse e-mail Finance”.

La première adresse e-mail saisie dans ce champ sera aussi ajoutée automatiquement à Order2Cash. Si vous avez plusieurs adresses et voulez les ajouter à Order2Cash également, veuillez vous connecter sur la plateforme Order2Cash. Vous pourrez y saisir jusqu’à 5 adresses e-mail supplémentaires pour la livraison. Leur service dédié sera heureux de vous aider à procéder à cette configuration.

Si le champ « Adresse e-mail Finance » est vide, nous envoyons les factures à l’adresse e-mail (ou aux adresses e-mail) configurées dans le champ « Adresse email d'administration ».

Vous pouvez vous inscrire via la facture reçue par e-mail en suivant cette procédure : Ouvrez l’e-mail de notification -> Cliquez sur le bouton « Visualiser facture » -> Cliquez sur le bouton « Enregistrer » dans la fenêtre du navigateur. Votre nom d’utilisateur est l’adresse e-mail à laquelle la facture a été envoyée. Pour toute question relative à l’inscription à Order2Cash, consultez la FAQ sur le site Web de Order2Cash ou contactez le service d’assistance Order2Cash en utilisant leur formulaire de contact.

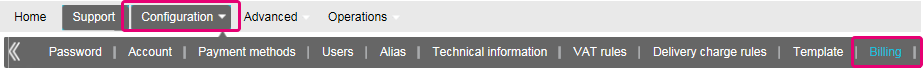

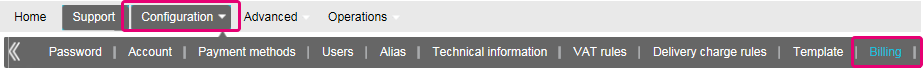

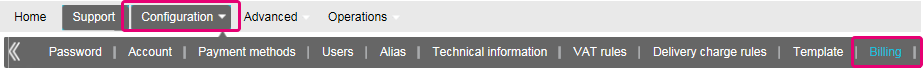

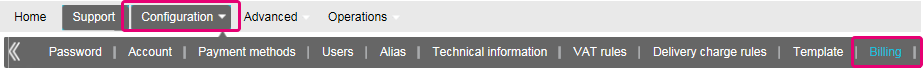

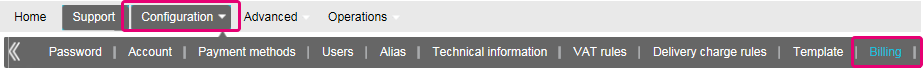

Vos factures des 24 derniers mois sont disponibles dans votre compte Worldline. Connectez-vous au Back Office et rendez-vous sur « Configuration > Facturation ». Sélectionnez la facture que vous souhaitez télécharger.

Vous avez accès aux factures datant d’il y a plus que 24 mois via la plateforme Order2Cash.

Pour demander la modification de votre compte bancaire dans notre système, veuillez envoyer votre nouveau IBAN/BIC ou RIB à notre service clientèle, qui vous enverra un nouveau formulaire à signer.

Un mandat SEPA est plus facile à organiser et vous, en tant que commerçant, ne devrez pas vous soucier du paiement manuel de nos factures.

Si vous souhaitez modifier votre adresse de facturation ou la méthode de paiement de vos factures, veuillez envoyer un e-mail, en mentionnant votre PSPID, à notre service clientèle.

Notre service clientèle traitera votre demande.

Les factures seront envoyées au format pdf. Comme par le passé, vous pouvez y accéder au format pdf ou csv sur la plate-forme. Désormais, elles sont également accessibles sur la plate-forme Order2Cash dans les formats suivants : xml UBL, xml IFF et xls.

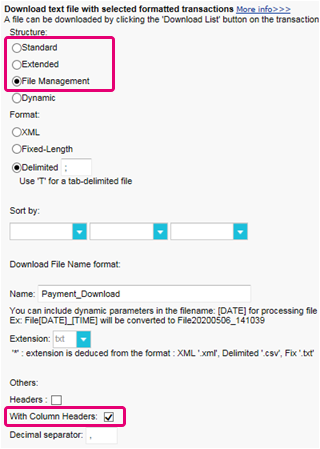

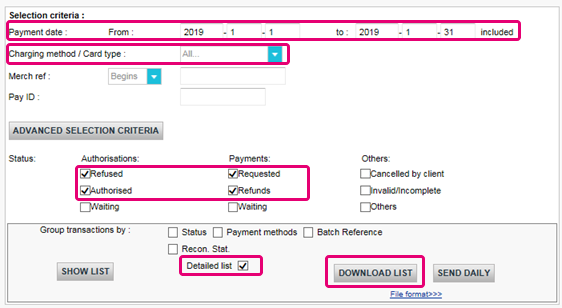

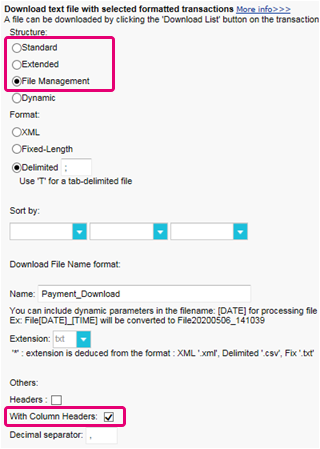

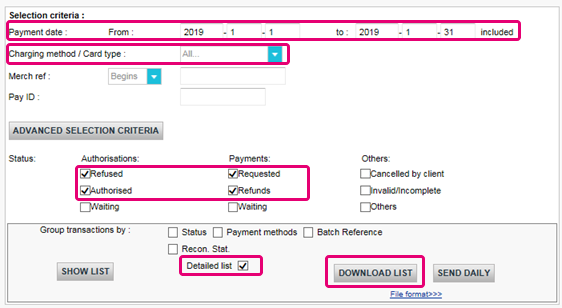

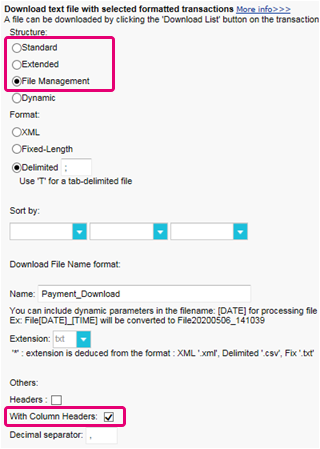

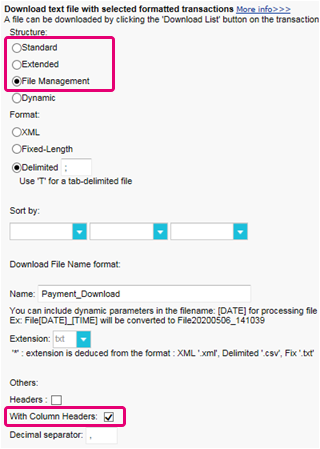

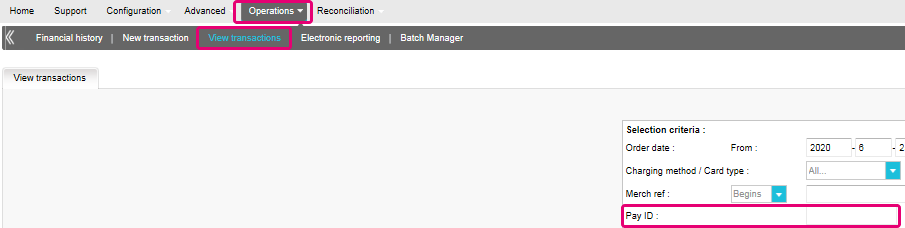

Vous pouvez rapprocher le montant des transactions facturées sur vos factures avec la liste des transactions du Back Office en suivant les étapes suivantes:

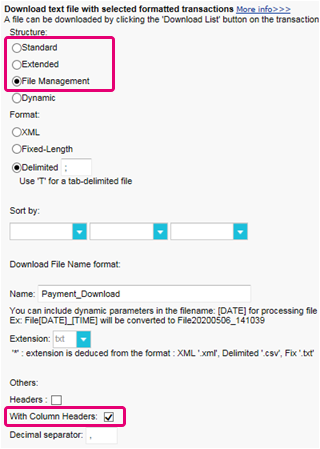

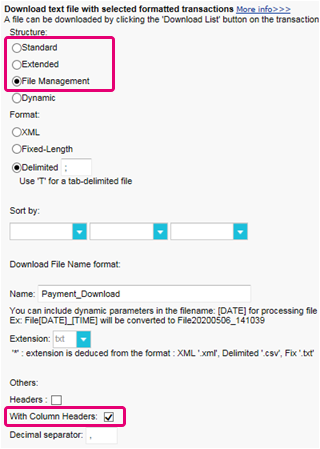

- Dans le Back Office, rendez-vous sur «Configuration > Utilisateurs > Editer > Reporting électronique pour cet utilisateur ».

- Vérifiez que les paramètres suivants sont réglés comme suit :

- Structure: Sélectionnez soit Extended / File management / Dynamic

- Cochez la case « Titres »

- Cliquez sur ENVOYER

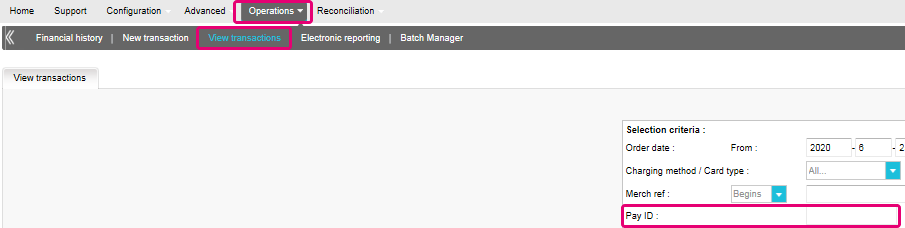

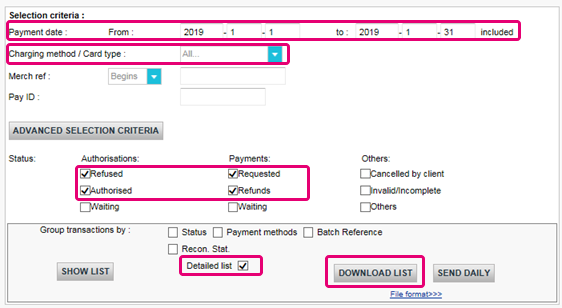

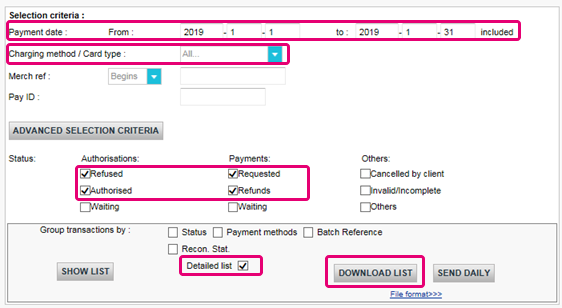

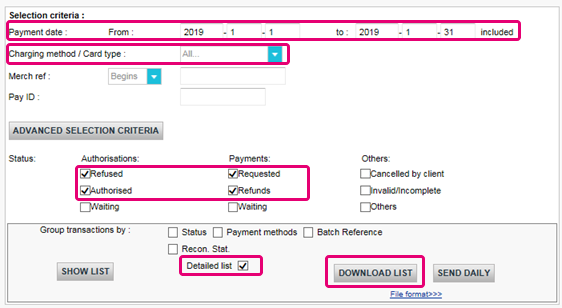

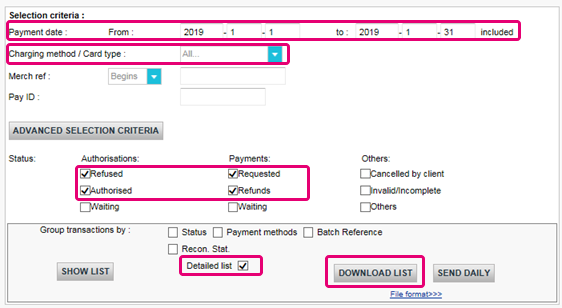

- Rendez-vous sur « Opérations > Historique financier »

Une transaction peut avoir subi différentes opérations. Vous pouvez effectuer différentes opérations de maintenance sur une seule et même transaction (à savoir refus, autorisation et remboursement).

Étant donné que vous êtes facturé par opération facturable (voir ci-dessous) et non par transaction, « Gestion transactions » n’est pas le bon choix (cela montrera uniquement la dernière opération réalisée sur une transaction).

- Remplissez les champs suivants dans le formulaire :

- Date de la commande : Saisissez le premier et le dernier jour du mois pour lequel la facture a été émise

- Méthode de paiement / Type de carte: Sélectionnez “Tous...”

- Statut: Cochez « Refusées», « Autorisées», « Demandés», « Remboursements»

- Liste détaillée: Oui

- Cliquez sur TÉLÉCHARGER LA LISTE

- Dans la liste générée, utilisez les filtres suivants dans la colonne concernée pour conserver les opérations facturables :

- STATUS: Utilisez un filtre pour que seuls les statuts 2, 5, 8 et 9 apparaissent. Il s’agit des équivalents de « Refusées», « Autorisées», « Demandés», « Remboursements»

- Utilisez un filtre pour exclure les valeurs « DCP », « SAL » et « SAS ». Celles-ci font référence aux opérations de capture de données sur les transactions en statut 5 que nous ne facturons pas.

Le montant d’opérations par transaction qui en résulte devrait correspondre au montant de votre facture.

S’il ne correspond pas, veuillez contacter notre service clients.. Il sera heureux de résoudre l’incohérence pour vous, étant donné que la tarification liée à votre contrat et/ou abonnement est susceptible d’avoir une incidence sur la méthode de calcul.

Veuillez noter que nous archivons les transactions datant d’il y a plus de 540 jours (= 18 mois). Par conséquent, assurez-vous d’effectuer votre rapprochement avant l’archivage des.

Certification PCI

Il incombe à l'acquéreur de définir le niveau applicable au commerçant sur la base du nombre de transactions annuelles. En fonction de ce niveau (2, 3 ou 4), le commerçant peut être habilité à utiliser un questionnaire d'auto-évaluation (SAQ). Le type de questionnaire à utiliser est étroitement lié au flux de paiement et aux activités de capture, de traitement, de stockage ou de transmission des données de titulaires de cartes (numéro de carte, par exemple).

Les normes PCI-DSS s'appliquent à toute entité utilisant les paiements par carte (commerçants, exécutants, acquéreurs, émetteurs et fournisseurs de services, et à toutes les entités qui stockent, traitent ou transmettent des données de titulaires de cartes et/ou des données d'authentification sensibles.

Les normes PCI-DSS s'appliquent-t-elles à une entité utilisant un fournisseur de services tiers ?

Oui. Le recours à un fournisseur de services tiers ne libère pas l'entité de sa responsabilité en dernier ressort au titre de la mise en conformité vis-à-vis de la norme PCI-DSS ; il n'exempte pas cette dernière de ses obligations au titre de la garantie de sécurité des données de titulaires de cartes de crédit et d'environnement sécurisé pour ces données. Toutefois, le recours à un fournisseur de services tiers peut permettre de diminuer le risque d'exposition et de réduire l'effort de validation/gestion de la mise en conformité PCI-DSS.

Il varie fortement en fonction d'un certain nombre de facteurs (niveau applicable, type d'intégration, infrastructure, utilisation de fournisseurs de services ayant obtenu une certification PCI-DSS, etc.).

Le questionnaire d'auto-évaluation PCI-DSS constitue un outil de validation pour les commerçants et les fournisseurs de services : il leur évite l'exécution d'une évaluation de sécurité des données sur site (par application des procédures d'évaluation de sécurité PCI-DSS). L'objectif de ce questionnaire est d'aider les entreprises à auto-évaluer leur mise en conformité vis-à-vis des normes PCI-DSS. En tant que commerçant, vous pouvez donc être amené à en faire part à votre banque acquéreur. Pour plus d'informations sur les exigences de validation PCI-DSS qui s'appliquent à vous, consultez votre acquéreur.

Le tableau ci-dessous fournit une comparaison entre le questionnaire SAQ A et le questionnaire SAQ A-EP en termes de conditions d'application.

SAQ A

Toutes les fonctions liées aux données de titulaires de cartes de crédit sont sous-traitées en intégralité

SAQ A-EP

Paiement en ligne de site de commerce électronique partiellement sous-traité

Application

Commerçants pratiquant les transactions sans carte (sites de commerce électronique ou transactions effectuées par correspondance ou par téléphone)*

Commerçants possédant une boutique en ligne

Fonctions sous-traitées

La totalité des fonctions de validation et de traitement des paiements est sous-traitée à des fournisseurs de services tiers ayant obtenu la certification PCI-DSS

La totalité du traitement des données de titulaires de cartes est sous-traitée à un système de paiement tiers ayant obtenu la certification PCI-DSS

Contrôle des données de titulaires de cartes de crédit

Le site Web de commerce électronique ne reçoit pas les données des titulaires de cartes de crédit et n'exerce pas de contrôle direct sur les méthodes de saisie, de traitement, de transmission ou de stockage des données de titulaires de cartes

Le site Web de commerce électronique ne reçoit pas les données des titulaires de cartes de crédit mais exerce un contrôle sur le réacheminement de ces données vers un système de paiement tiers ayant obtenu la certification PCI-DSS

Pages de paiement

Les pages de paiement affichées dans le navigateur du consommateur proviennent toutes directement d'un ou de plusieurs fournisseur(s) de services tiers ayant obtenu la certification PCI-DSS

Tous les éléments des pages de paiement affichées dans le navigateur du consommateur proviennent soit du site Web du commerçant, soit d'un ou de plusieurs fournisseur(s) de services ayant obtenu la certification PCI-DSS

Mise en conformité des tiers

Le commerçant confirme que tous les tiers chargés de la validation, du stockage, du traitement et/ou de la transmission des données de titulaires de cartes de crédit ont obtenu la certification PCI-DSS

Le commerçant confirme que tous les tiers chargés du stockage, du traitement et/ou de la transmission des données de titulaires de cartes de crédit ont obtenu la certification PCI-DSS

Systèmes de transactions

Le commerçant n'effectue pas le stockage électronique, le traitement ou la transmission des données de titulaires de cartes de crédit sur ses systèmes ou dans ses locaux, mais sous-traite totalement ces fonctions à un tiers

Conservation des données

Le commerçant ne conserve que les reçus papier contenant les données des titulaires de cartes de crédit, et ne reçoit pas ces documents par voie électronique

Pour plus d'informations, le commerçant peut contacter sa banque acquéreuse.

Toutes les informations relatives à la norme PCI se trouvent sur le site Web du PCI Security Standard council website (conseil de normalisation pour la sécurité des données PCI).

La seule façon de respecter la totalité des exigences PCI consiste à utiliser la méthode POST. De cette manière, vous êtes certain de ne révéler aucune donnée sensible de vos clients.

Elle peut également vous aider à gérer les obligations RGPD en maintenant les données personnelles sous contrôle.

Notre plateforme bloquera toute demande envoyée via une méthode non conforme.

Veuillez contacter votre département informatique pour vous assurer que votre système envoie des demandes POST uniquement.

Shopper

Si vous avez oublié de mentionner la référence du paiement lorsque vous avez effectué le paiement sur notre compte, nous vous conseillons de prendre directement contact avec le commerçant. Le commerçant peut vous aider à localiser le paiement et à faire en sorte qu'il arrive à bon port.

Cela signifie que la banque ou l'organisme financier qui a émis votre carte réclame une vérification de votre ID pour éviter que quelqu'un d’autre n'utilise votre carte de crédit - par exemple en cas de perte ou de vol.

Si vous rencontrez le moindre problème lors de ce processus de vérification, ou si vous avez d’autres questions, nous vous conseillons de prendre contact avec votre banque ou la société qui a émis votre carte de crédit. Comme c’est votre banque qui vous demande une vérification d’identité, les entités Worldline ne sont pas impliquées dans ce processus.

Si vous avez effectué le paiement mais n’avez pas reçu votre commande dans un délai raisonnable, la première chose à faire est de prendre contact avec le commerçant.

Si vous ne parvenez pas à obtenir une réponse satisfaisante de sa part, vous pourriez, sous certaines conditions, demander un remboursement à votre banque.

Nous attirons votre attention sur le fait que ceci peut entraîner des coûts pour vous et pour le commerçant.

Autre option : prendre contact avec une organisation de consommateurs pour vérifier quels sont vos droits.

Veuillez noter que les entités Worldline ne peuvent vous fournir aucune information relative à la transaction – seul le commerçant peut le faire.

Pour obtenir des informations sur l’état de votre commande, vous devez prendre contact avec le site web auprès duquel vous avez passé la commande. Les entités Worldline ne conservent aucune donnée relative à votre commande, et elles ne peuvent donc pas vous fournir ces informations.

Toutes les demandes liées à des commandes ou des paiements sur les bons comptes bancaires doivent être adressées à la société en rapport avec votre achat.

Les entités Worldline n’interviennent pas dans l’acceptation ou le refus de paiements ; nous transmettons simplement l’information à la banque ou à la société de cartes de crédit utilisée par le site web auprès duquel vous avez passé votre commande. Si votre transaction a échoué, c’est parce que votre banque ou société de cartes de crédit a refusé la transaction.

Raisons pour lesquelles votre paiement a pu être refusé :

- votre type de carte n’est pas accepté par ce site web ;

- la date de validité de votre carte est dépassée ;

- vous n’avez plus de solde disponible sur votre carte.

Mesures que vous pouvez prendre :

- choisir un autre mode de paiement ;

- ressaisir l'information ;

- prendre contact avec le site web pour en savoir plus, en veillant à leur communiquer les détails de votre commande.

Après avoir saisi vos informations de paiement, vous recevrez normalement un message de confirmation de commande, sur écran et/ou par e-mail.

Si vous n’avez reçu aucune confirmation, veuillez prendre contact avec la boutique web à laquelle vous avez passé votre commande afin de savoir si votre transaction a bien été effectuée.

Merci de noter que les entités Worldline ne sont pas autorisées à vous fournir cette information.

Pour annuler votre commande ou obtenir un remboursement, vous devez prendre contact avec le site web auprès duquel vous avez passé votre commande. Les entités Worldline ne peuvent ni annuler votre commande ni vous rembourser le montant payé. Seule l’entreprise auprès de laquelle vous avez passé votre commande peut le faire.

Transactions

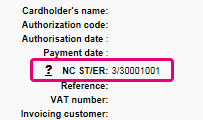

NCERROR et NCSTATUS sont des statuts complémentaires qui fourniront des informations supplémentaires en cas d’échec d’une transaction.

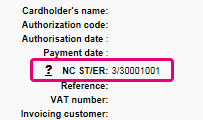

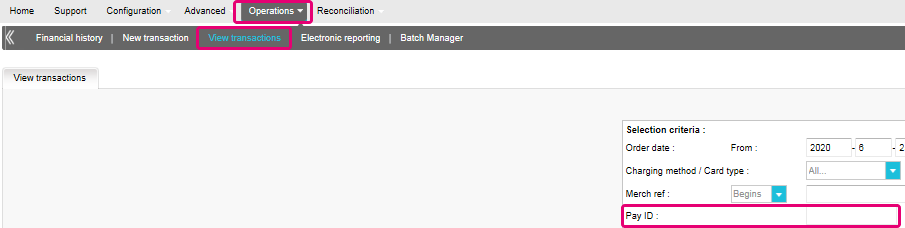

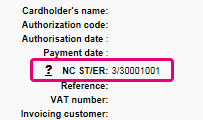

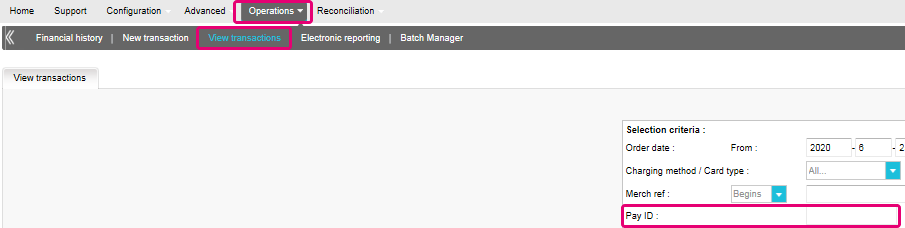

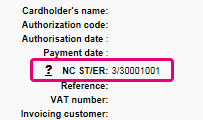

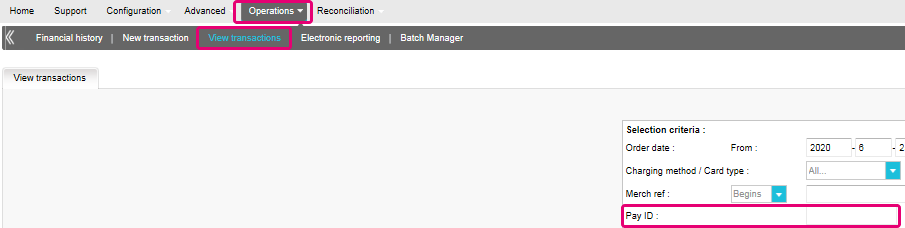

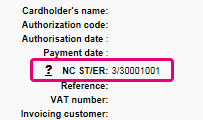

NCERROR est un code à 8 chiffres. Vous trouverez une liste complète de toutes les erreurs possibles dans votre Back Office: Operations > View Transactions. Cherchez la transaction concernée et cliquez sur « ? », comme indiqué dans l’aperçu :

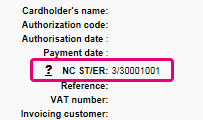

Pour les transactions eTerminal , nous affichons les champs dans l’aperçu de la transaction, comme indiqué ci-dessus dans « NC ST/ER » (ST = NCSTATUS / ER = NCERROR). Nous fournissons également les deux champs dans notre retour d’informations sur les transactions pour tous les autres modes d’intégration. Découvrez ici comment le recevoir pour le canal que vous utilisez :

3-D Secure est une méthode d’authentification des transactions en ligne qui équivaut à saisir un code PIN ou une signature pour une transaction sur un terminal physique (ex. : dans un magasin ou un restaurant). Elle a été mise au point par VISA sous le nom « Verified by VISA » et adoptée par MasterCard (SecureCode), JCB (J/Secure) et American Express (Safekey®).

Il existe plusieurs méthodes d’authentification 3-D Secure. Selon la banque et le pays d’émission du client, il peut s’agir d’un lecteur de cartes ou d’un digipass, d’un code PIN à saisir ou de données à renseigner que seul le titulaire de la carte peut connaître. 3-D Secure permet aux commerçants qui vendent en ligne de vérifier que leurs clients sont les véritables titulaires de la carte afin de réduire les cas de fraude.

Découvrez nos solutions de prévention de la fraude.

Si vous souhaitez vérifier les détails d’une commande/transaction ou gérer certaines transactions, vous devez utiliser l’option « Gestion des transactions ». « Historique financier » est l’option la plus pratique pour consulter périodiquement les fonds entrants et sortants.

Pour plus d’informations, consultez Gestion des transactions vs Historique financier.

Vous ne pouvez effectuer des remboursements que sur les transactions qui ont obtenu u statut 9 sur les dernières 24 heures. L’annulation ou la suppression d’un paiement est possible dans un délai de 24 heures après que le statut final de la transaction soit reçu (Statut 9 ou 5).

Pour connaître l’heure limite de votre acquéreur, nous vous recommandons de contacter directement notre service clientèle.

L’icône verte en forme de pouce levé indique que la transaction a été réalisée avec une méthode d’authentification 3-D Secure, comme un Digipass ou un lecteur de cartes. Cela ne signifie pas nécessairement que le paiement a été traité avec succès. Vous devez donc toujours vérifier le statut de la transaction pour savoir si vous recevrez l’argent.

Cliquez sur Statuts d'une transaction pour obtenir plus d’informations.

Par défaut, vous pouvez envoyer des marchandises ou fournir un service lorsque la transaction a atteint le statut « 9 - Paiement demandé ». Même si le statut 5 est un statut positif, il s’agit d’une simple réserve d’argent temporaire sur la carte du client. Une transaction possédant le statut 5 doit être confirmée (manuellement ou automatiquement), pour passer au statut 9, qui est le dernier statut positif pour la plupart des méthodes de paiement.

Cliquez sur Statuts des transactions pour obtenir plus d’informations.

Ingenico ePayments propose une suite complète de produits flexibles, des technologies sophistiquées et un savoir-faire dédié pour vous aider à gérer et optimiser vos pratiques de prévention de la fraude en ligne. Forts de nos outils de pointe de détection des fraudes et de nos experts qui vous apportent leurs 20 années d’expérience sectorielle et régionale, nous travaillerons en étroite collaboration avec vous au développement, à la mise en œuvre et à la gestion d’une solution globale de la prévention, la détection et la gestion de la fraude. Nous proposons également des solutions complètes de gestion des réimputations et des litiges.

En faisant appel à Ingenico ePayments, vous pouvez sélectionner les solutions les mieux adaptées à vos besoins et personnaliser nos services, soit en externalisant la gestion de la fraude soit en l’internalisant avec notre support.

Vous pouvez facilement rembourser un paiement en cliquant sur le bouton « Rembourser » dans l’aperçu des commandes d’une transaction (dans « Afficher les transactions »). Si votre compte le permet, vous pouvez également effectuer des remboursements avec une demande DirectLink ou l’option de téléchargement de fichier Batch (en cas de transactions multiples).

Sachez que l’option « Remboursement » doit être activée sur votre compte.

Cliquez sur Gérer vos transactions pour obtenir plus d’informations.

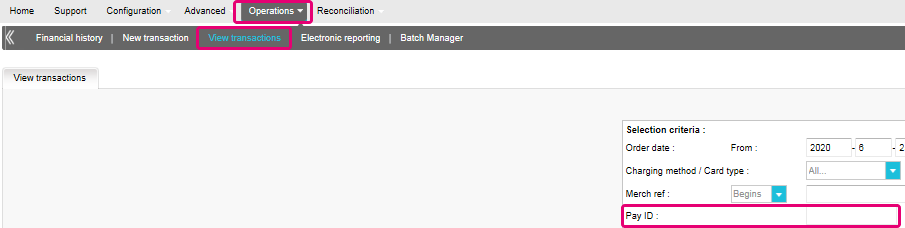

Dans le menu de votre compte Worldline, vous pouvez facilement rechercher vos transactions en cliquant sur « Opérations », puis sur « Afficher les transactions » ou « Historique financier », selon le type de résultat que vous recherchez.

Cliquez sur Consulter vos transactions pour obtenir plus d’informations.

Troubleshooting

Si vous ne parvenez pas à vous connecter à votre compte à l’aide de votre ID de prestataire de services de paiement (PSPID) et de votre mot de passe, cela peut être dû à l’une des raisons suivantes :

1. Vous utilisez votre PSPID et/ou mot de passe de test dans l’environnement de production, ou votre PSPID et/ou mot de passe de production dans l’environnement de test. Vous pouvez vérifier l’environnement en haut de l’écran de connexion : « Identification Production » ou « Identification TEST ». Pour changer d’environnement, utilisez le lien figurant sous les champs de connexion.

2. Vous vous connectez en tant que commerçant sur l’écran utilisateur ou en tant qu’utilisateur sur l’écran commerçant. Si vous vous connectez en tant que commerçant, vous verrez deux champs : « PSPID » et « Mot de passe ». Si vous vous connectez en tant que utilisateur, vous verrez trois champs : « USERID », « PSPID » (facultatif) et « Mot de passe ». Pour changer d'écran de connexion, cliquez sur le bouton « Connexion comme utilisateur » ou « Connexion comme PSPID » en bas à gauche de l’écran.

3. Vous avez peut-être tapé votre mot de passe dans le mauvais format ? Les mots de passe sont sensibles aux majuscules et minuscules. Essayez de saisir votre mot de passe dans un éditeur de texte tel que Word ou Notepad pour vérifier l’orthographe et le format, puis copiez/collez le résultat dans le champ du mot de passe.

4. Lorsque vous envoyez vos identifiants de connexion, si la page de connexion réapparaît et que les informations que vous avez saisies ont disparu, cela signifie que votre navigateur n’accepte pas les cookies de session. Pour activer les cookies de session, accédez aux paramètres de votre navigateur. Si vous ne savez pas comment procéder avec votre système d’exploitation et la version de votre navigateur, veuillez consulter un informaticien.

Si vous avez oublié votre mot de passe, veuillez cliquer sur le bouton « Mot de passe introuvable ? » en bas de l’écran.

Il existe différentes raisons pour lesquelles vous ne pouvez pas rembourser une transaction. Vous devez tenir compte des éléments suivants (à condition d’avoir activé l’option « Remboursement » de votre compte) :

- La transaction présente le statut « incomplet », par exemple un statut erroné ou en attente (91, 92, etc.) qui ne permet pas d’effectuer le remboursement.

- Si la transaction est autorisée (statut 5), aucun paiement n’a été effectué à ce stade. Dans ce cas, vous devez annuler l’autorisation au lieu d’effectuer un remboursement.

- La méthode de paiement utilisée n’est pas compatible avec la fonction de remboursement, ce qui peut être le cas avec certaines cartes de crédit, méthodes de banque en ligne et méthodes de paiement « hors ligne » (virement bancaire, par exemple).

Veuillez envoyer à notre service clientèle un contrat signé. Pour activer votre compte, au moins une méthode de paiement doit être activée. Si vous souhaitez obtenir plus d’informations concernant les méthodes de paiement, nous vous invitons à contacter votre gestionnaire de compte.

Pour vous assurer que vous respecterez toujours la Payment Card Industry Data Security Standard (PCI DSS) et serez à l’abri de failles de sécurité potentielles, nous vous prions de migrer vers Magento 2 ou une autre plateforme de commerce en ligne.

Étant donné qu’une telle mesure peut s’avérer assez complexe, nos experts en intégration de Magento seront heureux de vous apporter leur soutien, gratuitement ! Veuillez nous contacter pour en savoir plus au sujet de cette offre.

Demandez à un utilisateur administrateur sur votre PSPID de désactiver l’authentification à 2 facteurs pour vous ou contactez l’équipe du service à la clientèle.

Il arrive parfois qu’un numéro d’affiliation soit inactif du côté de l’acquéreur. Nous vous suggérons de contacter votre acquéreur à ce sujet.

Le message « Une erreur s’est produite. Veuillez réessayer ultérieurement. Si vous êtes le propriétaire ou l’intégrateur de ce site Web, veuillez vous connecter au Back Office Worldline pour en savoir plus sur cette erreur. » est un message d’erreur générique qui est renvoyé si un problème technique spécifique survient au moment de l’appel de la page de paiement. Nous n’affichons pas la véritable erreur sur la page de paiement, principalement pour des raisons de sécurité, mais aussi pour éviter de susciter la confusion parmi vos clients.

Dans votre compte Worldline, vous pouvez facilement trouver les erreurs qui se sont produites lorsque le message d’erreur générique s’affiche en accédant à « Configuration » > « Rapports d’erreurs ». La véritable signification de ces erreurs est décrite sur la page Erreurs possibles.

Si votre mandat ne fonctionne pas, vous devez contacter votre banque pour lui demander pourquoi le mandat a été refusé.

Vous pouvez réinitialiser votre mot de passe en cliquant sur le bouton « Mot de passe introuvable ? » en bas de l’écran de connexion.

Si vous utilisez notre page page de paiement Worldline Worldline s’occupera de tous les champs obligatoires.

Si vous êtes intégré en DirectLink, ce qui signifie que vous avez votre propre page de paiement, nous avons un exemple Javascript disponible sur la page de support pour collecter les données obligatoires.

Pour la collecte facultative d'informations, reportez-vous à notre page de support pour savoir comment intégrer avec Worldline.

La COF en résumé : le client effectue une première transaction avec un commerçant via 3D-S (CIT). À partir de cette première expérience, le commerçant est en mesure d’effectuer des transactions récurrentes (abonnement ou avec l’autorisation du client -> création d’un jeton), identifiées en tant que transactions MIT.

Les MIT font partie des exceptions envisagées avec la 3DSv2., si elles remplissent toutes les conditions suivantes:

- transactions ultérieures à une CIT initiale

- La CIT a été effectuée avec une authentification obligatoire

- Un lien d’identification dynamique est créé entre la CIT initiale et les MIT ultérieures

Après l’authentification initiale, des exceptions/exclusions s’appliquent:

- Soit en raison d’exceptions légales récurrentes qui s’appliquent aux abonnements avec un montant et une périodicité fixes (il est conseillé aux commerçants d’authentifier le montant total et de fournir le détail du nombre de paiements autorisés avec les détenteurs de carte)

- Soit parce que les autres types de transactions sont exclues du périmètre de la SCA... au risque exclusif du commerçant en cas de débit rejeté (protection limitée au montant authentifié) ET besoin pour l’émetteur d’accepter ce risque :

- COF non programmée: le principe des transactions ultérieures est convenu avec le détenteur de la carte, mais le montant et/ou la périodicité n’est pas fixé(e)

- Pratiques sectorielles: progressif, absence de présentation, etc...

Pour la période de transition, les programmes ont défini une identification par défaut à utiliser pour les MIT ultérieures créées avant l’introduction de la 3DS v2.

3DSv2 invite les marchands à envoyer des informations supplémentaires (obligatoire / recommandé..). Tout ce que vous devez savoir, en tant que marchand peut être trouvé ici:

Tout d’abord, veillez à ce que le système 3-DS soit activé sur votre boutique en ligne pour tous les moyens de paiement (Visa, MasterCard, American Express, Carte Bancaire, JCB). Vérifiez que c’est bien le cas. Dans le cas contraire, veuillez contacter notre service support pour l’activer.

Étant donné que la version 2 de 3-D Secure (3DSv2) a pour objectif d’accorder à la banque émettrice le déclencheur Strong Customer Authentication (SCA), la banque émettrice doit mieux évaluer le risque inhérent à la transaction. En conséquence, la spécification 3DSv2 contient de nombreux éléments de données. Bonne nouvelle si vous utilisez notre outil anti-fraude, car certains d’entre eux sont déjà largement utilisés dans le cadre de notre filtrage anti-fraude ! Bien sûr, certains sont nouveaux et propres à 3-D Secure v2. Pour résumer, les éléments de données peuvent être classés comme suit:

- Informations obligatoires – données du navigateur:

- Nom du titulaire de la carte (CN)

- Intégration avec les paniers d’achat?

Nous vous invitons à vous rendre sur la plateforme d’achat du panier pour installer la dernière version du plugin Worldline ou à contacter votre fournisseur directement. - Si vous utilisez notre page eCommerce, les informations obligatoires sont recueillies par Worldline. Vous pouvez directement consulter les informations recommandées ci-dessous.

- SI vous utilisez votre propre page de paiement, vous devez recueillir les informations obligatoires vous-même comme suit. Nous vous conseillons de consulter notre page d’aide pour découvrir comment et pour voir un exemple de java script.

- Informations recommandées – elles peuvent être utilisées dans le cadre du filtrage de prévention anti-fraude:

- Email (EMAIL)

- Adresse IP (REMOTE_ADDR)

- Numéro de téléphone (Mpi.WorkPhone.subscriber, Mpi.HomePhone.subscriber ...)

- Adresse de facturation (ECOM_BILLTO_POSTAL_CITY, ECOM_BILLTO_POSTAL_COUNTRYCODE, ECOM_BILLTO_POSTAL_STREET_LINE1 ...)

- Adresse de livraison (ECOM_SHIPTO_POSTAL_CITY, ECOM_SHIPTO_POSTAL_COUNTRYCODE, ECOM_SHIPTO_POSTAL_STREET_LINE1 ...)

- Veuillez noter que les paramètres recommandés/facultatifs doivent être fournis pour bénéficier du flux sans frictions qui peut augmenter votre conversion.

- Informations facultatives – données complémentaires sur le détenteur de la carte/compte telles que présentées par EMVCo:

- Mpi.cardholderAccountAgeIndicator

- Mpi.cardholderAccountChange

- Mpi.cardholderAccountPasswordChange

- Mpi.suspiciousAccountActivityDetected

- Mpi.threeDSRequestorChallengeIndicator

Nos API existantes capturent déjà de nombreux éléments de données, mais nous en ajoutons de nouveaux. Nous pensons en effet que tous les participants de l’écosystème de paiement bénéficient d’une sécurité améliorée avec un impact négatif sur l’expérience client réduit. Les paiements se basent sur la confiance et en fournissant davantage de données, les parties auront tendance à se faire confiance plus facilement, tout en éliminant les difficultés supplémentaires éventuelles liées à l’authentification du client. Presque tous les éléments de données nouvellement ajoutés sont facultatifs, mais nous vous conseillons d’en fournir le plus possible. Cela permet de favoriser l’intégration de vos transactions dans le flux sans frictions, tout en bénéficiant de la transition des responsabilités. Dans le cas où vous utilisez la page de paiement hébergée par Worldline, nous capturerons les données associées au navigateur automatiquement.

Le niveau des modifications requises varie en fonction du type d’intégration dont vous bénéficiez avec Worldline.

Les exclusions sont des transactions qui n’entrent PAS dans l’application de la réglementation PSD2 (authentification forte):

• Commande mail / commande téléphonique (MOTO)

• Le PSP du marchant (aussi appelé l’acquéreur) ou le PSP de l’acheteur (aussi appelé le fournisseur de méthode de paiement de l’acheteur) est hors de la zone EEE.

• Les cartes de paiement anonymes avec une valeur maximale de 150 € (article 63)

• MIT - Transactions Initiées par le Marchant

Les exemptions sont des transactions entrant DANS l'application de la réglementation PSD2 (authentification forte):

• Transactions de faible valeur

• Abonnements

• Analyse de risque

• Whitelisting