Codes d’erreur des transactions

1. Introduction

Les codes d’erreur des transactions (également appelés NCERROR et NCSTATUS) sont des raisons de refus que nos systèmes reçoivent de la part des acquéreurs, émetteurs et de nos outils de lutte contre la fraude. Ils donnent des explications simples au sujet du refus des transactions et se trouvent dans le Back Office. Dans ce guide, nous vous présentons les statuts de refus les plus courants et vous donnons nos recommandations. Veuillez noter que les détails ci-dessous sont des informations interprétées par notre plateforme sur la base de retours d’informations reçus de la part des acquéreurs et émetteurs. Pour en savoir plus au sujet des principaux statuts des transactions, consultez notre guide Statuts des transactions.

List of statuses

-

Show Hide

30001101 - Pays IP <> pays carte

Comment ai-je reçu ce refus ?

Ce refus est dû à votre module de détection de la fraude. Cela signifie qu’une règle en place bloque les transactions dont le pays de l’adresse IP diffère du pays d’émission de la carte.

Que puis-je faire à ce sujet ?

Si vous craignez que cette règle concernant la fraude soit trop stricte et qu’elle bloque des transactions légitimes, envisagez de revoir vos paramètres : rendez-vous sous Advancé > Fraud Detection dans le Back Office. Sélectionnez une méthode de paiement. Sous IP, allez sous Pays IP <> pays CC et sélectionnez Néant.

Vous pouvez avoir un contrôle plus précis de vos paramètres en matière de fraude avec le Fraud Detection Model Advanced. Consultez nos guides sur la fraude pour mettre à jour votre Fraud Expert Scoring ou Fraud Expert Checklist.

-

Show Hide

30001104 - Pays de l'adresse IP non autorisé

Comment ai-je reçu ce refus ?

Ces transactions ont été refusées par votre Fraud Detection Module (Advanced) parce que le lieu où se trouve votre client figure sur votre liste noire.

Que puis-je faire à ce sujet ?

Utilisez notre outil de renseignement commercial, MyPerformance, afin de déterminer quel pays présente le nombre le plus élevé de ces refus. Il est peu probable que vous ayez de vrais clients dans ce pays, maintenez ce pays sur votre liste noire. Cependant, si vous craignez que votre liste noire soit trop stricte et bloque des transactions légitimes, envisagez de revoir vos paramètres. Rendez-vous sous Advancé > Fraud Detection dans le Back Office et modifiez votre Adresse IP dans la liste noire pour ce faire.

Vous pouvez avoir un contrôle plus précis de vos paramètres en matière de fraude avec le Fraud Detection Model Advanced. Consultez nos guides sur la fraude pour mettre à jour votre Fraud Expert Scoring ou Fraud Expert Checklist.

-

Show Hide

30001140 - Numéro de carte dans blacklist du marchand

Comment ai-je reçu ce refus ?

Votre Fraud Detection Module (Advanced) a refusé ces transactions. Le numéro de carte figure sur votre liste noire.

Que puis-je faire à ce sujet ?

Il s’agit d’une bonne nouvelle, parce qu’il est probable qu’un grand nombre de ces transactions soient des tentatives de fraude que vous avez empêchées. Si vous craignez que votre liste noire soit trop stricte et bloque des transactions légitimes, envisagez de revoir vos paramètres. Rendez-vous sous Avancé > Fraud Detection

dans le Back Office et modifiez votre Liste noire de cartes pour ce faire.Vous pouvez avoir un contrôle plus précis de vos paramètres en matière de fraude avec le Fraud Detection Model Advanced. Consultez nos guides sur la fraude pour mettre à jour votre Fraud Expert Scoring ou Fraud Expert Checklist.

-

Show Hide

30001141 - Email dans la black-list

Comment ai-je reçu ce refus ?

Ces transactions ont été refusées par votre Fraud Detection Module (Advanced) parce que l’e-mail du client se trouve sur votre liste noire.

Que puis-je faire à ce sujet ?

Il s’agit d’une bonne nouvelle, parce qu’il est probable qu’un grand nombre de ces transactions soient des tentatives de fraude que vous avez empêchées. Si vous craignez que votre liste noire soit incorrecte et bloque des transactions légitimes, envisagez de revoir vos paramètres. Rendez-vous sous Avancé > Fraud Detection dans le Back Office et modifiez votre Liste noire d'e-mails pour ce faire.

Vous pouvez avoir un contrôle plus précis de vos paramètres en matière de fraude avec le Fraud Detection Model Advanced. Consultez nos guides sur la fraude pour mettre à jour votre Fraud Expert Scoring ou Fraud Expert Checklist.

-

Show Hide

30001143 - Nom du porteur de carte dans black-list

Comment ai-je reçu ce refus ?

Ces transactions ont été refusées par votre Fraud Detection Module (Advanced) parce le nom figurant sur la carte se trouve sur votre liste noire.

Que puis-je faire à ce sujet ?

Il s’agit d’une bonne nouvelle, parce qu’il est probable qu’un grand nombre de ces transactions soient des tentatives de fraude que vous avez empêchées. Si vous craignez que votre liste noire soit incorrecte et bloque des transactions légitimes, envisagez de revoir vos paramètres. Rendez-vous sous Avancé > Fraud Detection dans le Back Office et modifiez votre Liste noire de noms pour ce faire.

Vous pouvez avoir un contrôle plus précis de vos paramètres en matière de fraude avec le Fraud Detection Model Advanced. Consultez nos guides sur la fraude pour mettre à jour votre Fraud Expert Scoring ou Fraud Expert Checklist.

-

Show Hide

30001158 - Limite d'utilisation de l'adresse email atteinte

Comment ai-je reçu ce refus ?

Votre Fraud Detection Module (Advanced) a refusé ces transactions. Vous avez mis en place une règle qui limite le nombre de transactions avec la même adresse e-mail en un jour.

Que puis-je faire à ce sujet ?

Il s’agit d’une bonne nouvelle, parce qu’il est probable que si quelqu’un utilise une adresse e-mail à plusieurs reprises, il s’agisse d’une attaque frauduleuse. Si vous craignez que cette règle soit trop stricte et bloque des transactions légitimes, envisagez de revoir vos paramètres. Rendez-vous sous Avancé > Fraud Detection

et cliquez sur les paramètres pour chaque méthode de paiement. Sous Données de contact, rendez-vous sous Utilisation email max. et cliquez sur Editer les limites d'utilisation.Vous pouvez avoir un contrôle plus précis de vos paramètres en matière de fraude avec le Fraud Detection Model Advanced. Consultez nos guides sur la fraude pour mettre à jour votre Fraud Expert Scoring ou Fraud Expert Checklist.

-

Show Hide

30001180 - Scoring maximum atteint

Comment ai-je reçu ce refus ? Votre Fraud Detection Module (Advanced) a refusé ces transactions. Elles avaient une notation de risque total supérieure à votre seuil d’acceptation.

Que puis-je faire à ce sujet ?

Il s’agit d’une bonne nouvelle, parce qu’il est probable qu’un grand nombre de ces transactions soient des tentatives de fraude que vous avez empêchées. Cependant, si vous craignez que votre notation de fraude soit trop stricte et bloque des transactions légitimes, envisagez de revoir vos paramètres. Rendez-vous sous Avancé > Fraud Detection

. Sélectionnez une méthode de paiement et configurez vos paramètres FDMA.Vous pouvez avoir un contrôle plus précis de vos paramètres en matière de fraude avec le Fraud Detection Model Advanced. Consultez nos guides sur la fraude pour mettre à jour vos paramètres Fraud Expert Scoring ou Fraud Expert Checklist.

-

Show Hide

30031001 - Numéro de marchand invalide.

Comment ai-je reçu ce refus ? Il y a un problème d’acceptation par l’acquéreur de l’identifiant de marchand (Merchant ID) que vous avez fourni.

Que puis-je faire à ce sujet ?

Contactez votre acquéreur pour connaître la raison pour laquelle l’identifiant de marchand n’est pas accepté.

-

Show Hide

30041001 - Saisir la carte

Comment ai-je reçu ce refus ?

Cette réponse est envoyée par l’émetteur lorsqu’une carte a expiré. Cela peut aussi être dû au fait que la carte a été utilisée pour frauder.

Que puis-je faire à ce sujet ?

Assurez-vous que vos clients utilisent des cartes valables. Si votre page de paiement est hébergée sur notre plateforme, assurez-vous d’avoir mis en place la dernière version optimisée.

Si vous ne l’avez pas encore fait, mettez ces transactions sur votre liste noire. Si le même fraudeur essaye à nouveau avec une carte différente, il sera bloqué sur la base d’autres informations associées à cette transaction. Rendez-vous sous Opérations > Gestion transactions

dans le Back Office. Ouvrez la transaction et cliquez sur paiem. ID. Cliquez sur Dispute, puis sélectionnez les données de transaction sous Ajouter aux liste noire. Cliquez sur Enregistrer.Vous pouvez avoir un contrôle plus précis de vos paramètres en matière de fraude avec le Fraud Detection Model Advanced. Consultez nos guides sur la fraude pour mettre à jour votre Fraud Expert Scoring ou Fraud Expert Checklist.

-

Show Hide

30051001 - Autorisation refusée

Comment ai-je reçu ce refus ?

L’émetteur a refusé la transaction. C’est la seule information qu’ils aient fournie à l’acquéreur. Les émetteurs limitent souvent les informations afin de garantir le respect de la vie privée des clients ou pour ne pas communiquer d’informations aux fraudeurs.

Que puis-je faire à ce sujet ?

Il s’agit de la raison de refus la plus courante fournie par les acquéreurs. Cependant, si vous constatez une augmentation importante de ce type de refus, vous pouvez essayer de contacter vos acquéreurs pour obtenir plus d’informations.

Pour déterminer le nombre de ces transactions qui étaient probablement des tentatives de fraude, consultez la notation de fraude en vous rendant sous Opérations > Gestion transactions dans le Back Office. Vous pouvez avoir un contrôle plus précis de vos paramètres en matière de fraude avec le Fraud Detection Model Advanced. Consultez nos guides sur la fraude pour mettre à jour votre Fraud Expert Scoring ou Fraud Expert Checklist.

-

Show Hide

30051017 - Pour plus d'informations, visitez le site web de AfterPay.

Comment ai-je reçu ce refus ?

Votre Fraud Detection Module (Advanced) a refusé ces transactions parce que le bank identification number (BIN) figure sur votre blacklist. Ce sont les 4 à 6 premiers chiffres du numéro de carte qui identifient l’émetteur.

Que puis-je faire à ce sujet ?

Si vous craignez que votre liste noire soit trop stricte et bloque des transactions légitimes, envisagez de revoir vos paramètres. Rendez-vous sous Avancé > Fraud Detection dans le Back Office et modifiez votre Liste noire de BIN pour ce faire. Vous pouvez avoir un contrôle plus précis de vos paramètres en matière de fraude avec le Fraud Detection Model Advanced. Consultez nos guides sur la fraude pour mettre à jour vos paramètres Fraud Expert Scoring ou Fraud Expert Checklist .

-

Show Hide

30141001 - Numéro de carte invalide

Comment ai-je reçu ce refus ?

L’émetteur déclare une erreur concernant le numéro de carte. Cela peut signifier qu’une transaction a été réalisée avec l’ancienne carte d’un client ou qu’il a simplement été mal saisi.

Que puis-je faire à ce sujet ?

Ce refus indique souvent que des transactions récurrentes utilisent des données qui ne sont pas à jour. Rappelez à vos clients abonnés de mettre à jour leurs informations de paiement.

Il est également possible qu’il y ait un problème de validation des données dans votre intégration. Assurez-vous de valider le fait que vos clients saisissent le numéro de carte correct. Si votre page de paiement est hébergée sur notre plateforme, assurez-vous d’avoir mis en place la dernière version optimisée. Il est particulièrement important de valider les numéros de carte parce qu’un client qui fait plusieurs tentatives avec un numéro non valable peut être comptabilisé comme une tentative de fraude.

Pour donner une deuxième chance aux clients de passer leur commande avec succès, vous pourriez envoyer un e-mail de suivi avec les achats qu’ils ont sélectionnés, leur rappelant de finaliser leur achat à un moment ultérieur. Vous pouvez trouver les coordonnées du client en vous rendant sous Opérations > Gestion transactions

dans le Back Office. -

Show Hide

30171001 - Méthode de paiement annulée par l'acheteur.

Comment ai-je reçu ce refus ?

Il s’agit d’un message envoyé par la méthode de paiement iDEAL. Cela signifie que le client a abouti sur la page de paiement de iDEAL et a ensuite cliqué sur le bouton Annuler.

Que puis-je faire à ce sujet ?

Nous ne pouvons pas savoir dans tous les cas pourquoi les clients abandonnent leur achat. Ils ont peut-être été distraits par une autre tâche ou changé d’avis. Envisagez d’envoyer un e-mail de suivi au client avec les achats qu’il a sélectionnés et rappelez-lui de finaliser son achat à un moment ultérieur. Vous pouvez trouver les coordonnées du client en vous rendant sous Opérations > Gestion transactions

dans le Back Office. Vous pourriez essayer de leur envoyer un e-mail avec un questionnaire pour en savoir plus au sujet de leur expérience.Pour analyser ce refus particulier plus en détail, pensez à utiliser notre outil de renseignement commercial MyPerformance. MyPerformance est gratuit. Contactez notre service d’assistance pour l’activer. Avec MyPerformance, vous serez en mesure d’utiliser les indicateurs de contrôle pour comparer votre taux de refus à la valeur totale des refus et de filtrer par période. Les abandons par les clients représentent également un nombre élevé de transactions refusées, en particulier pendant les périodes de pointe. Il est toutefois possible que ceux-ci n’aient pas une incidence importante sur vos ventes globales.

-

Show Hide

30331001 - Carte expirée.

Comment ai-je reçu ce refus ?

Ce genre de refus est généralement moins courant.

Que puis-je faire à ce sujet ?

Pour déterminer si certaines de ces transactions étaient probablement des tentatives de fraude, consultez la notation Fraud Expert en vous rendant sous Opérations > Gestion transactions

dans le Back Office et sélectionnez la transaction.Vous pouvez avoir un contrôle plus précis de vos paramètres en matière de fraude avec le Fraud Detection Model Advanced. Consultez nos guides sur la fraude pour mettre à jour votre Fraud Expert Scoring ou Fraud Expert Checklist.

-

Show Hide

30431001 - Carte volée, raccrochez

Comment ai-je reçu ce refus ?

Le client a utilisé une carte volée.

Que puis-je faire à ce sujet ?

Vous ne devez rien signaler puisque la banque a déjà indiqué qu’il s’agit d’une carte volée. Mais si vous ne l’avez pas encore fait, mettez ces transactions sur votre liste noire. Si le même fraudeur essaye à nouveau avec une carte différente, il sera bloqué sur la base d’autres informations associées à cette transaction. Rendez-vous sous Opérations > Gestion Transactions dans le Back Office. Ouvrez la transaction et cliquez sur paiem. ID. Cliquez sur Dispute, puis sélectionnez les données de transaction sous Ajouter aux liste noire. Cliquez sur Enregistrer.

Vous pouvez avoir un contrôle plus précis de vos paramètres en matière de fraude avec le Fraud Detection Model Advanced. Consultez nos guides sur la fraude pour mettre à jour votre Fraud Expert Scoring ou Fraud Expert Checklist.

-

Show Hide

30511001 - Crédit insuffisant.

Comment ai-je reçu ce refus ?

Des fonds insuffisants signifient que votre client n’avait pas suffisamment d’argent sur son compte pour la méthode de paiement en question.

Que puis-je faire à ce sujet ?

Songez à quel point il est facile pour votre client de payer avec une autre méthode de paiement une fois qu’il s’est rendu compte qu’il n’avait pas suffisamment d’argent. Rendre le retour vers la page de paiement et le changement de méthode de paiement clairs et faciles pourrait réduire votre taux de refus global. Si votre page de paiement est hébergée sur notre plateforme, assurez-vous d’avoir mis en place la dernière version optimisée.

Le client a peut-être une limite sur sa carte. Pensez à combien il est facile de modifier le contenu de son panier d’achats pour pouvoir réduire le total. Envisagez d’envoyer un e-mail de suivi au client avec les achats qu’il a sélectionnés et rappelez-lui de finaliser son achat à un moment ultérieur. Vous pouvez trouver les coordonnées du client en vous rendant sous Opérations > Gestion transactions

dans le Back Office. -

Show Hide

30581001 - Transaction interdite au terminal

Comment ai-je reçu ce refus ?

La carte du client ne fonctionne pas pour ce type de transaction. Il s’agit d’une erreur courante pour les clients qui utilisent des cartes d’entreprise.

Que puis-je faire à ce sujet ?

Songez à quel point il est facile pour votre client de payer avec une autre méthode de paiement une fois qu’il s’est rendu compte qu’il ne peut pas payer avec cette carte. Rendre le retour vers la page de paiement et le changement de méthode de paiement clairs et faciles pourrait réduire votre taux de refus global.

Envisagez d’envoyer un e-mail de suivi au client avec les achats qu’il a sélectionnés et rappelez-lui de finaliser son achat à un moment ultérieur. Vous pouvez trouver les coordonnées du client en vous rendant sous Opérations > Gestion transactions dans le Back Office.

-

Show Hide

30591001 - Soupçon de fraude

Comment ai-je reçu ce refus ?

L’émetteur a refusé la transaction parce que la carte a probablement été utilisée pour frauder.

Que puis-je faire à ce sujet ?

Si vous ne l’avez pas encore fait, mettez ces transactions sur votre liste noire. Cela signifie que si le même fraudeur essaye à nouveau avec une carte différente, il sera bloqué sur la base d’autres informations associées à cette transaction. Rendez-vous sous Opérations > Gestion transactions dans le Back Office. Ouvrez la transaction et cliquez sur paiem. ID. Cliquez sur Dispute puis sélectionnez les données de la transaction sous Ajouter aux liste noire. Cliquez sur Enregistrer.

Vous pouvez avoir un contrôle plus précis de vos paramètres en matière de fraude avec le Fraud Detection Model Advanced. Consultez nos guides sur la fraude pour mettre à jour votre Fraud Expert Scoring ou Fraud Expert Checklist.

-

Show Hide

30621001 - Carte restreinte.

Comment ai-je reçu ce refus ?

Les cartes utilisées pour ces transactions n’étaient pas autorisées à effectuer ces types de paiement. Par exemple, il est possible qu’elles aient des paramètres de sécurité qui empêchent les achats en ligne.

Que puis-je faire à ce sujet ?

Ce refus se produit du côté du client, vous ne pouvez donc pas faire grand-chose. Le titulaire de la carte doit contacter sa banque, trouver ce qui empêche de passer la transaction et lever les restrictions. Songez aux méthodes de paiement que vous proposez actuellement. Vos clients ont-ils une alternative s’ils ont des problèmes avec l’une de leurs cartes ?

Songez à quel point il est facile pour votre client de payer avec une autre méthode de paiement une fois qu’il s’est rendu compte que sa carte ne fonctionne pas. Rendre le retour vers la page de paiement et le changement de méthode de paiement clairs et faciles pourrait réduire votre taux de refus global. Si votre page de paiement est hébergée sur notre plateforme, assurez-vous d’avoir mis en place la dernière version optimisée.

-

Show Hide

30921001 - Type de carte invalide pour l'acquéreur

Comment ai-je reçu ce refus ?

Cela signifie que l’un de vos acquéreurs n’accepte pas ce type de carte.

Que puis-je faire à ce sujet ?

S’il s’agit d’un refus courant pour votre entreprise, vous devriez songer à contacter votre acquéreur pour discuter de votre contrat. Il est possible qu’il y ait des restrictions d’acceptation qui s’appliquent à votre compte.

-

Show Hide

40001134 - Erreur d'authentification, veuillez ré-essayer ou annuler.

Comment ai-je reçu ce refus ?

Il a été demandé que ces transactions soient authentifiées par le biais de 3-D Secure (3DS) et l’authentification a échoué. Il s’agit, dans de nombreux cas, d’un refus positif, car cela signifie que des tentatives de fraude sont empêchées. Mais il est également possible que certaines étaient des clients légitimes qui n’ont pas été en mesure de s’authentifier.

Que puis-je faire à ce sujet ?

Dans le cas de clients authentiques qui ne parviennent pas à réaliser l’authentification 3DS, il y a de nombreux facteurs sur lesquels vous n’avez aucune influence. Il est possible que votre client ait connu un problème technique avec son appareil ou son réseau, qu’il ait égaré son lecteur de carte ou oublié son code pin. Il existe toutefois certaines meilleures pratiques que vous pouvez mettre en place pour améliorer l’expérience globale de passage de la commande des acheteurs en matière d’authentification 3DS.

La dernière version de 3DS est plus pratique pour les clients et permet à plus de transactions d’éviter l’authentification. Assurez-vous que votre intégration est à jour de façon à envoyer les paramètres appropriés.

Les logos 3DS deviennent mieux connus des clients et peuvent les aider à se préparer pour l’authentification, par exemple en préparant leur lecteur de carte. Assurez-vous d’afficher les logos les plus récents sur votre page de paiement.

-

Show Hide

40001135 - Système d'authentification temporairement indisponible, veuillez ré-essayer ou annuler

Comment ai-je reçu ce refus ?

Ces transactions ont dû réaliser l’authentification 3-D Secure (3DS). Cependant, au moment du traitement, l’émetteur de la carte n’était pas disponible pour confirmer l’identité du titulaire de la carte.

Que puis-je faire à ce sujet ?

Cette erreur provient de la banque émettrice et échappe à votre contrôle. Vous pourriez toutefois envisager de simplifier le passage de la commande pour les clients qui rencontrent des problèmes avec leur banque. Songez aux méthodes de paiement que vous proposez actuellement. Vos clients ont-ils une alternative s’ils ont des problèmes avec l’une de leurs cartes ?

Rendre le retour vers la page de paiement et le changement de méthode de paiement clairs et faciles pourrait réduire votre taux de refus global. Si votre page de paiement est hébergée sur notre plateforme, assurez-vous d’avoir mis en place la dernière version optimisée.

Vous pourriez également envisager d’envoyer un e-mail de suivi au client avec les achats qu’il a sélectionnés et lui rappeler de finaliser son achat à un moment ultérieur. Vous pouvez trouver les coordonnées du client en vous rendant sous Opérations > Gestion transactions dans le Back Office.

-

Show Hide

40001137 - Le système de contrôle d'accès de votre banque est temporairement indisponible, veuillez ré-essayer ou annuler

Comment ai-je reçu ce refus ? 3-D Secure n’a pas pu être mis en œuvre pour des raisons techniques. Néanmoins, vous avez donné comme instruction à notre plateforme de poursuivre l’étape d’autorisation.

Que puis-je faire à ce sujet ?

Étant donné que la directive PSD2 rend l’étape 3-D Secure obligatoire, l’émetteur de votre client a refusé la transaction.

-

Show Hide

40001138 - Authentication temporary unavailable. Please try again later or choose another payment method.

How did I get this rejection? These transactions had to go through 3-D Secure (3DS) authentication. However, at the time of processing we were unable to confirm the identity of the cardholder due to an unexpected failure.

What can I do about it?

To recover this declined transaction, resubmit the transaction at a later time or suggest another payment method to the cardholder.

You can find the customer details by going to Operations > View Transactions in the Back Office.

-

Show Hide

40001139 - Authentification requise. L'institution financière requiert l'utilisation du 3-D Secure.

Comment ai-je reçu ce refus ?

Ces transactions sont qualifiées de transactions avec refus révocable (soft decline). Elles se produisent lorsque vous essayez de contourner une authentification renforcée des clients (SCA). Cependant, la banque de votre client a insisté pour réaliser la procédure 3-D Secure. Et elle n’a pas eu lieu. La transaction a donc été refusée. Ces transactions se produisent uniquement avec une intégration DirectLink.

Que puis-je faire à ce sujet ?

Pour récupérer cette transaction refusée, soumettez à nouveau la transaction en envoyant les paramètres suivants à notre plateforme :

- Envoyez la demande standard de paramètres DirectLink, telle qu’envoyée lors de votre première demande, en tant que nouvelle commande.

- FLAG3D=Y pour indiquer que la procédure 3-D Secure doit être effectuée

- Les paramètres d'authentification 3DSv2.

- Envoyez Mpi.threeDSRequestorChallengeIndicator=04 pour indiquer que la banque de votre client insiste pour réaliser la procédure 3-D Secure à la suite du Soft Decline

Votre client devra réaliser avec succès la procédure d’authentification 3-D Secure au cours de cette deuxième demande. En fonction du succès ou non de l’authentification, le statut de la transaction passera au Statut 2 ou 9.

-

Show Hide

50001054 - Numéro de carte incorrect ou incompatible

Comment ai-je reçu ce refus ? En règle générale, ce refus se produit parce que la marque de la carte attendue est différente de celle qui a été saisie.

Si vous recevez des transactions d’autres marchands ou partenaires commerciaux, cela pourrait également signifier qu’ils ont traité un numéro non valable.

Que puis-je faire à ce sujet ?

Vérifiez à nouveau votre intégration pour vous assurer que vous détectez les données de carte non valables. Faites la même chose pour tous vos partenaires commerciaux. Envisagez d’ajouter la détection automatique du type de carte sur votre page de paiement. Si votre page de paiement est hébergée sur notre plateforme, assurez-vous d’avoir mis en place la dernière version optimisée.

Pour donner une deuxième chance aux clients de passer leur commande avec succès, vous pourriez envoyer un e-mail de suivi avec les achats qu’ils ont sélectionnés, leur rappelant de finaliser leur achat à un moment ultérieur. Vous pouvez trouver les coordonnées du client en vous rendant sous Opérations > Gestion transactions

dans le Back Office. -

Show Hide

50001087 - Ce type de carte demande une étape d'identification. Veuillez vérifier avec votre banque.

Comment ai-je reçu ce refus ?

Il indique que la méthode de paiement utilisée pour ces transactions nécessite l’authentification 3-D Secure (3DS), mais qu’il y a eu un problème avec l’intégration 3DS.

Que puis-je faire à ce sujet ?

Il est également possible qu’il y ait eu un problème avec la carte du client ou son émetteur. Pour le vérifier, rendez-vous sous Opérations > Gestion transactions dans le Back Office. Ouvrez la transaction et vérifiez le fichier journal d’authentification. Si vous voyez enrollmentStatus: Failed dans la colonne Details , le processus d’authentification a échoué. Demandez au client de réessayer avec une méthode de paiement différente.

Vous devriez également envisager d’utiliser notre outil de renseignement commercial MyPerformance pour vous aider à mieux comprendre le processus 3DS. MyPerformance est gratuit. Contactez notre service d’assistance pour l’activer.

-

Show Hide

50001081 - Le format de l'élément PARes reçu est invalide d'après les normes 3-D Secure (3-D Secure)

Comment ai-je reçu ce refus ?

Ces transactions ont dû réaliser l’authentification 3-D Secure (3DS). Cependant, une erreur technique est survenue au moment du traitement.

Que puis-je faire à ce sujet ?

Il s’agit d’une erreur technique émanant de l’émetteur et vous n’avez aucun contrôle sur celle-ci. Vous pourriez toutefois envisager de simplifier le passage de la commande pour les clients qui rencontrent des problèmes avec leur banque. Songez aux méthodes de paiement que vous proposez actuellement. Vos clients ont-ils une alternative s’ils ont des problèmes avec l’une de leurs cartes ?

Rendre le retour vers la page de paiement et le changement de méthode de paiement clairs et faciles pourrait réduire votre taux de refus global. Si votre page de paiement est hébergée sur notre plateforme, assurez-vous d’avoir mis en place la dernière version optimisée.

Vous pourriez envisager d’envoyer un e-mail de suivi au client avec les achats qu’il a sélectionnés et lui rappeler de finaliser son achat à un moment ultérieur. Vous pouvez trouver les coordonnées du client en vous rendant sous Opérations > Gestion transactions dans le Back Office.

-

Show Hide

50001111

Why do I get this?

- This is a generic error message for data validation errors. It will appear in one of the following scenarios

- You send wrong data in parameters USERID / PSWD

- Your transaction request is missing one or more mandatory parameters

- Parameters sent to our platform contain no values or invalid values

For which integration modes can this happen?

What can I do to solve this?

- Configure your API user and API password in both your system and in the Back Office

- Make sure to send all mandatory parameters correctly as described in our documentation for the respective integration mode.

2. Comment accéder aux codes d’erreur ?

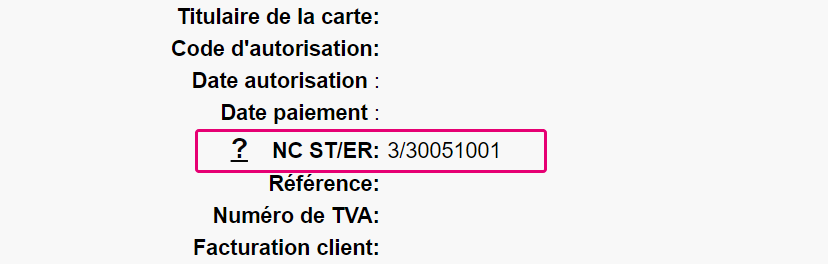

Pour accéder à ces codes d’erreur, rendez-vous sous Opérations > Gestion transactions dans le Back Office. Consultez le paiem. ID (identifiant de paiement) de la transaction concernée. Dans les détails de votre transaction, vous verrez NC ST/ER (qui fait référence aux NCSTATUS et NCERROR). Cliquez sur ? pour avoir un aperçu de tous les statuts et codes d’erreur possibles.

Pour toutes les transactions (à l’exception d’eTerminal), vous pouvez également accéder à ces informations dans votre retour d’informations de serveur à serveur.

3. Directives de réessai de paiement

Nous sommes heureux de vous aider à gérer les réessais de paiement tout en restant conforme aux schémas de cartes. Lorsqu'une transaction échoue, vous pouvez soumettre à nouveau la demande de paiement via une Transaction Initiée par le Marchand (MIT) dans le cadre du Card On File framework (COF).

Comme cela implique de réutiliser le même PAN (c'est-à-dire les numéros de carte) et montant par commande individuelle, Mastercard et Visa limitent les réessais pour éviter les tentatives excessives. Des frais peuvent s'appliquer aux acquéreurs si les seuils sont dépassés, mais les réessais peuvent toujours réussir.

Notre plateforme vous donne un contrôle total sur les décisions de réessai. Nous recommandons fortement de mettre en œuvre une politique qui convient à votre entreprise tout en restant conforme aux règles des schémas de cartes. Utilisez les catégories de codes d'erreur dans le chapitre suivant comme guide.

Catégories de codes d'erreur

Notre plateforme distingue deux types de codes d'erreur :

1) Erreurs non réessayables

Ces erreurs indiquent des problèmes permanents avec la transaction. Nous recommandons fortement de ne pas soumettre à nouveau la demande de paiement. Ces erreurs sont associées aux erreurs suivants :

| Code d'erreur | Description |

|---|---|

| 30041001 | Récupérer la carte (pas de fraude) |

| 30071001 | Récupérer la carte, condition spéciale (compte frauduleux) |

| 30121001 | Transaction invalide |

| 30141001 | Numéro de carte invalide |

| 30151001 | Aucun émetteur (les huit premiers chiffres du numéro de compte ne se rapportent pas à un identificateur d'émission) |

| 30411001 | Carte perdue, récupérer |

| 30431001 | Carte volée, récupérer |

| 30571001 | Transaction non autorisée sur la carte |

| 33000972 | Ordre d'arrêt de paiement |

| 33000973 | Révocation de l'ordre d'autorisation |

| 33000975 | Révocation de l'ordre de toutes les autorisations |

| 33000833 | Non éligible à la soumission |

2) Erreurs réessayables

Pour tous les codes d'erreur non listés ci-dessus, une nouvelle tentative peut réussir.

Vous pouvez réessayer, mais limitez-vous à un maximum de 10 tentatives dans les 30 jours pour rester conforme aux guidelines des schémas de cartes et éviter des frais potentiels.