Fraud Expert Scoring

Take a look at our newest state-of-the art fraud prevention tools featuring

- AI-powered risk scoring.

- Continuous machine learning optimisation.

- Device fingerprinting.

We offer both a plug-and-play version (Fraud Prevention Silver) or a highly adaptable solution (Fraud Prevention Gold). Refer to our dedicated guide to enroll for this exceptional service!

As we offer Fraud Prevention Silver/Gold exclusively for our new integration layer, this might be a good opportunity to migrate your e-commerce system. We are glad to help you switch to Direct!

1. Introductie

Fraud Expert Scoring is jouw oplossing voor het reduceren van frauderisico's. Onze geavanceerde technologie bied je een complete set tools voor het ondervangen van frauduleuze activiteiten.

Fraud Expert Scoring gebruikt technologie uit Fraud Expert Checklist en gaat dan een stap verder door je toe te staan uitgebreide regelcombinaties te maken die uniek zijn aangepast aan jouw zakelijke behoeftes. We doen dit door een scoresysteem te gebruiken voor het beoordelen van het risico dat met een transactie gepaard gaat. Je kunt automatisch besluiten een transactie te blokkeren of accepteren op basis van de score. Je kunt zelfs een tweede gedetailleerde beoordelingsronde toevoegen voor dezelfde transactie, via een andere geautomatiseerde procedure die bepaalt of je deze uiteindelijk wilt blokkeren of accepteren! Als je niet zeker weet hoe je bepaalde transacties moet aanpakken, kunnen onze fraude-experts de beoordeling en verwerking zelfs voor je overnemen. We kunnen dankzij onze jarenlange expertise altijd kwaadwillige gedragspatronen herkennen en we kunnen zo fraudeurs verslaan voordat ze hun slag slaan.

In deze handleiding bespreken we de functionaliteit die we aanbieden in onze oplossing Fraud Expert Scoring

(FDMAs).

Neem contact op met een Worldline-vertegenwoordiger als je meer zou willen weten over onze fraudepreventieoplossingen..

2. Aan de slag

Fraud Expert Scoring

staat ook wel bekend als Fraud Detection Module Advanced Scoring (FDMAs).

Zorg dat de optie Fraud Detection Module Advanced Scoring (ID: CAP 2) actief is in Configuration > Account > Your options om de diverse aanpasbare elementen te configureren. Neem contact op met ons supportteam als dit niet is geactiveerd.

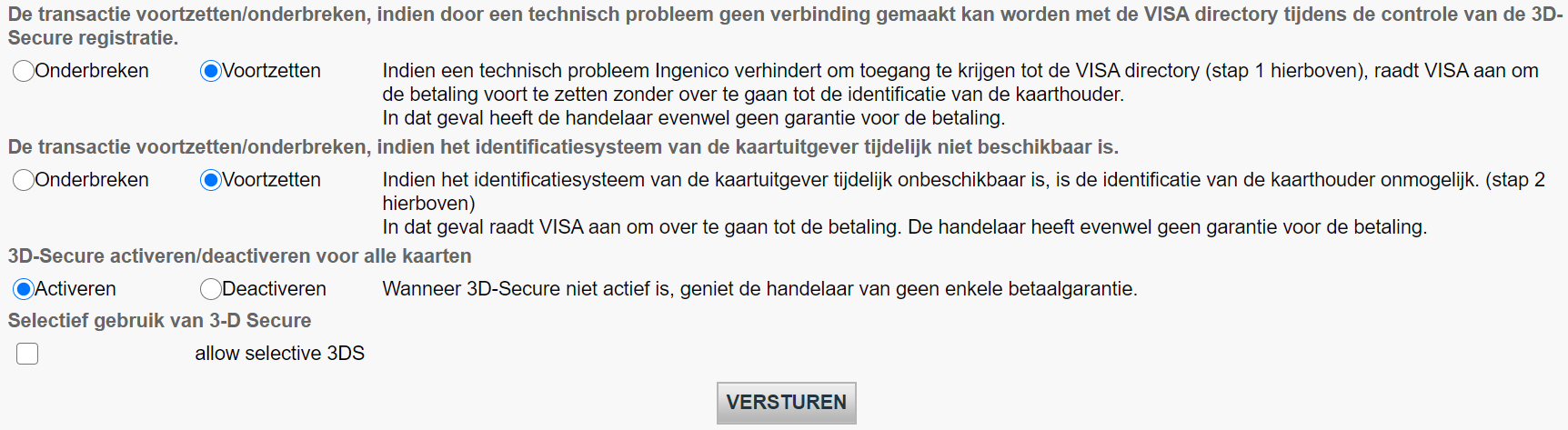

3. 3DS-instellingen beheren

3-D Secure (3DS) is een anti-fraudeprotocol dat is ontworpen om de beveiliging voor jou en je klanten te verbeteren. Zie onze FAQ voor meer informatie over 3DS.

Mogelijke instellingen definiëren

Zodra je fraudeabonnement actief is, kun je de 3DS-instellingen configureren. Ga naar Advanced > Fraud Detection. 3DS moet voor elke betalingsmethode afzonderlijk worden geconfigureerd. Selecteer onder 3-D Secure een betalingsmethode door op EDIT te klikken.

.png?language_id=1)

Je ziet een lijst met acties waaruit je kunt kiezen.

De onderstaande tabel biedt een overzicht van de acties op die pagina en wat ze betekenen.

| Acties | Verklaring |

|

De transactie voortzetten/onderbreken, indien door een technisch probleem geen verbinding gemaakt kan worden met de American Express directory tijdens de controle van de 3D-Secure registratie. |

Configureer deze optie voor het geval we geen verbinding kunnen maken met de 3DS-directory of het gerelateerde schema / merk kaart. |

|

De transactie voortzetten/onderbreken, indien het identificatiesysteem van de kaartuitgever tijdelijk niet beschikbaar is |

Configureer deze optie voor het geval de URL voor de 3DS-verificatie niet werkt. |

|

3D-Secure activeren/deactiveren voor alle kaartenYou can either activate or deactivate 3D-Secure for all cards. |

Als je besluit 3DS niet te activeren, wordt dit gewoon niet geïmplementeerd. |

|

3-D Secure verwerken na Global Fraud Score |

3DS wordt verwerkt op basis van je fraude-instellingen en - indien geactiveerd - onze Fraud Expert-beoordeling. |

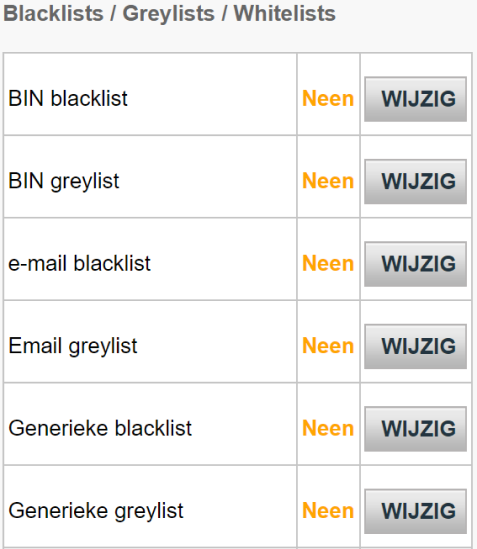

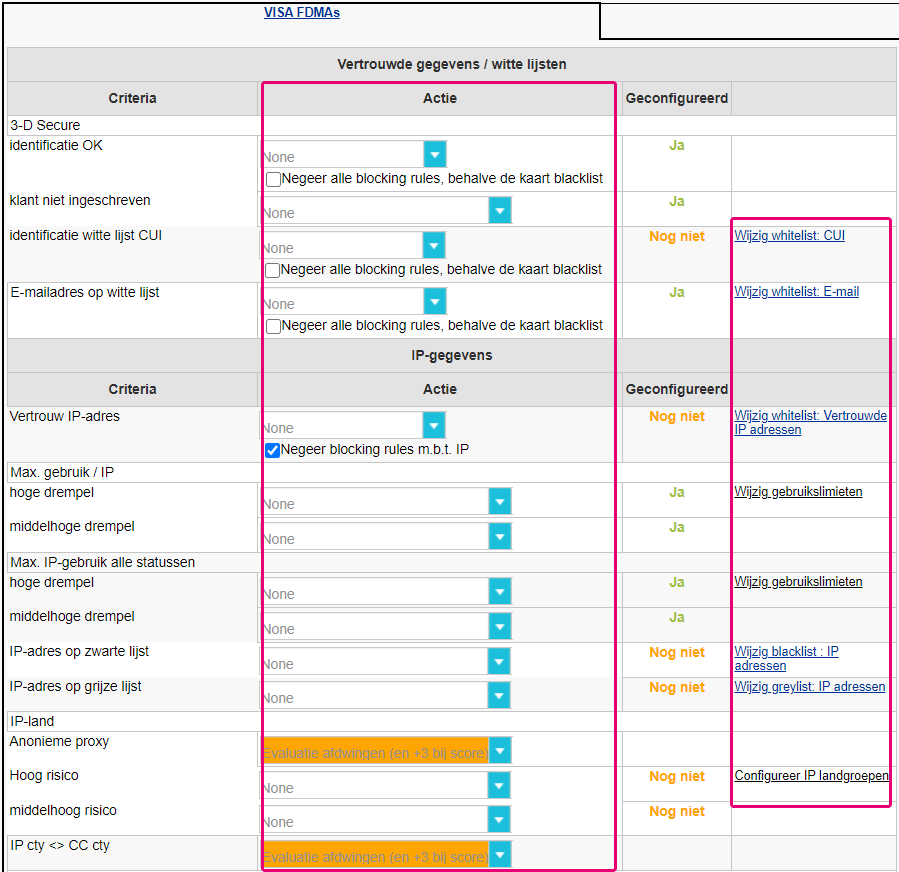

4. Voorwaarden instellen voor handelaarsfraude-lijsten

Handelaarsfraude-lijsten zijn lijsten waarmee je voorwaarden kunt instellen voor je betalingen. Je kunt bijvoorbeeld onrechtmatige transacties blokkeren op basis van hun IP-adressen of zelfs het land van uitgifte van de kaart. In dit hoofdstuk wordt uitgelegd hoe je deze lijsten kunt beheren.

Er zijn drie types lijst.

- Met Whitelists kun je voorwaarden instellen voor het accepteren van transacties.

- Met Blacklists kun je voorwaarden instellen voor het blokkeren van transacties.

- Met Greylists kun je voorwaarden instellen voor het beoordelen of het aan een ander proces onderwerpen van transacties.

- De lijsten

- hoe overeenkomsten worden toegepast door de handelaarsfraude-lijsten

Alleen dan worden je instellingen van kracht

Lijsten weergeven

Je geeft deze lijsten weer door in je account naar Advanced > Fraud Detection te gaan. Selecteer onder Blacklist / Greylist / Whitelist een item dat je wilt configureren en klik op EDIT.

Whitelists beheren

Je kunt whitelists gebruiken om voorwaarden in te stellen voor het accepteren van transacties. Whitelists annuleren instellingen voor blokkeringen (blacklist) en beoordeling (greylist) als een match wordt gevonden.

Afhankelijk van de acties die kiest, moet je mogelijk een aantal parameters naar ons platform meesturen.

Je vindt hieronder een overzicht van de lijsttypes (m.a.w. de voorwaarden die je kunt instellen), wat ze betekenen en de parameters die je moet verzenden.

| Type lijst | Verklaring | Te verzenden parameter |

|---|---|---|

|

IP address whitelist |

Ons systeem accepteert zowel specifieke IP's als IP-bereiken volgens de indeling a.b.c-d.0-255 of a.b.c-d.* of a.b.c.d-e. |

REMOTE_ADDR |

|

unieke klantID whitelist |

Customer Unique Identifier (CUID), ofwel unieke klant-id, is een id die aan uw klant wordt toegewezen; m.a.w. naam, klantnummer, e-mailadres |

CUID |

|

Witte lijst met e-mailadressen |

Kan een vast adres zijn, maar ook een heel adressenbereik (domein) als u een asterisk (*) gebruikt voor het "@"-teken |

|

Blacklists beheren

Blacklists passen blokkeringen of beoordelingen toe als een match wordt gevonden.

| Type lijst | Verklaring | Te verzenden parameter |

|---|---|---|

|

Kaart Blacklist |

als u items wilt toevoegen, hebt u het volledige creditcard- / bankrekeningnummer (voor automatische incasso) nodig. |

CARDNO |

|

BIN blacklist |

Een Bankidentificatienummer (BIN) bestaat uit de eerste zes cijfers van een creditcard die aan een uitgever in een specifiek land is gekoppeld. Dit stelt u ertoe in staat alle creditcards te blokkeren die hetzelfde BIN delen |

CARDNO |

|

IP blacklist |

Ons systeem accepteert zowel specifieke IP's als IP-bereiken volgens de indeling a.b.c-d.0-255 of a.b.c-d.* of a.b.c.d-e. |

REMOTE_ADDR |

|

E-mail blacklist |

Kan een vast adres zijn, maar ook een heel adressenbereik (domein) als u een asterisk (*) gebruikt voor het "@"-teken |

|

|

Naam blacklist |

Genereert twee versies van de naam: de "Opgeschoonde naam" en de "Gedeeltelijke match" |

CN |

|

Telefoon blacklist |

Genereert twee versies van de naam: het "Opgeschoonde nummer" en de "Gedeeltelijke match" |

OWNERTELNO |

|

Generieke blacklist |

Volledig gepersonaliseerde lijst met alle wenselijke gegevens |

GENERIC_BL |

Greylists beheren

Greylists stellen je ertoe in staat voorwaarden in te stellen voor gevallen waarin een transactie moet worden beoordeeld als een match wordt gevonden.

| Type lijst | Verklaring | Te verzenden parameter |

|---|---|---|

|

Kaart greylist |

als u items wilt toevoegen, hebt u het volledige creditcard- / bankrekeningnummer (voor automatische incasso) nodig. |

CARDNO |

|

BIN greylist |

Een Bankidentificatienummer (BIN) bestaat uit de eerste zes cijfers van een creditcard die aan een uitgever in een specifiek land is gekoppeld. Dit stelt u ertoe in staat alle creditcards te blokkeren die hetzelfde BIN delen |

CARDNO |

|

IP greylist |

Ons systeem accepteert zowel specifieke IP's als IP-bereiken volgens de indeling a.b.c-d.0-255 of a.b.c-d.* of a.b.c.d-e. |

REMOTE_ADDR |

|

E-mail greylist |

Kan een vast adres zijn, maar ook een heel adressenbereik (domein) als u een asterisk (*) gebruikt voor het "@"-teken |

|

|

Naam greylist |

Genereert twee versies van de naam: de "Opgeschoonde naam" en de "Gedeeltelijke match" |

CN |

|

Telefoon greylist |

Genereert twee versies van de naam: het "Opgeschoonde nummer" en de "Gedeeltelijke match" |

OWNERTELNO |

|

Generieke greylist |

Volledig gepersonaliseerde lijst met alle wenselijke gegevens |

GENERIC_BL |

Nieuwe items aan een lijst toevoegen

Je kunt items aan een van de bovenstaande lijsttypes toevoegen door het desbetreffende lijsttype te selecteren en op EDIT te klikken.

Je voegt als volgt items toe aan een lijst:

-

Typ gegevens in Enter a new item

-

Selecteer een van de opties Actual Fraud / Commercial Dispute / Suspicion of Fraud.

-

Optioneel: voeg extra informatie toe in het veld Comment, indien aanwezig.

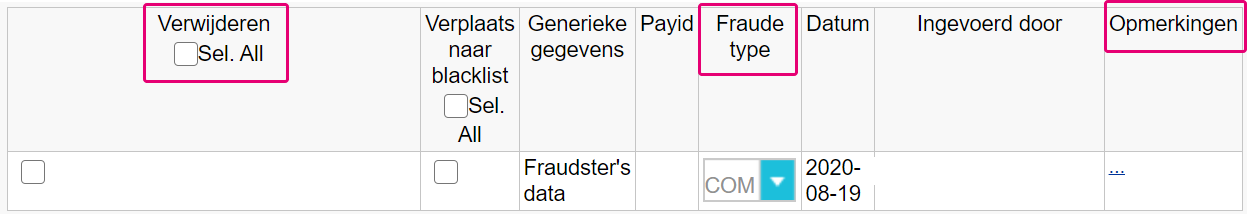

Bestaande lijstitems beheren

Je kunt de volgende dingen doen om items in een lijst te beheren:

- Delete: één of meer items verwijderen door deze aan te vinken

- Fraud type: verander het oorspronkelijke item in FRA (feitelijke fraude) / COM (commercieel geschil)/ SOF (fraudeverdenking)

- Comment: verwijder of wijzig de oorspronkelijke opmerking bij je item door op "..." te klikken

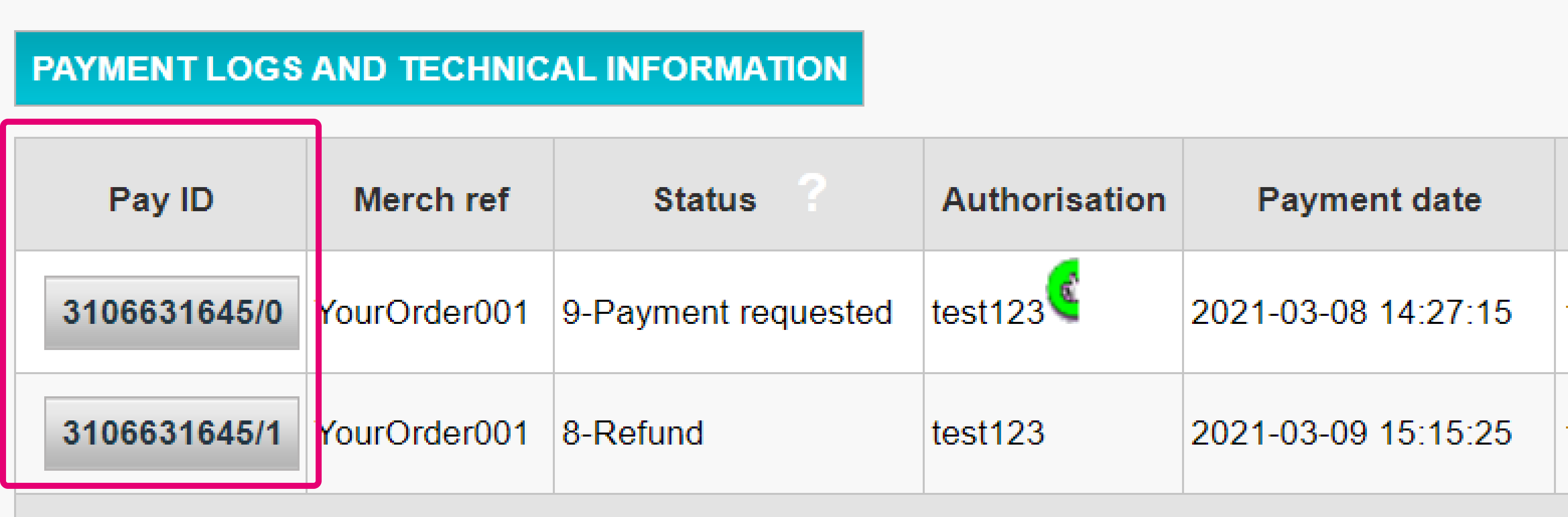

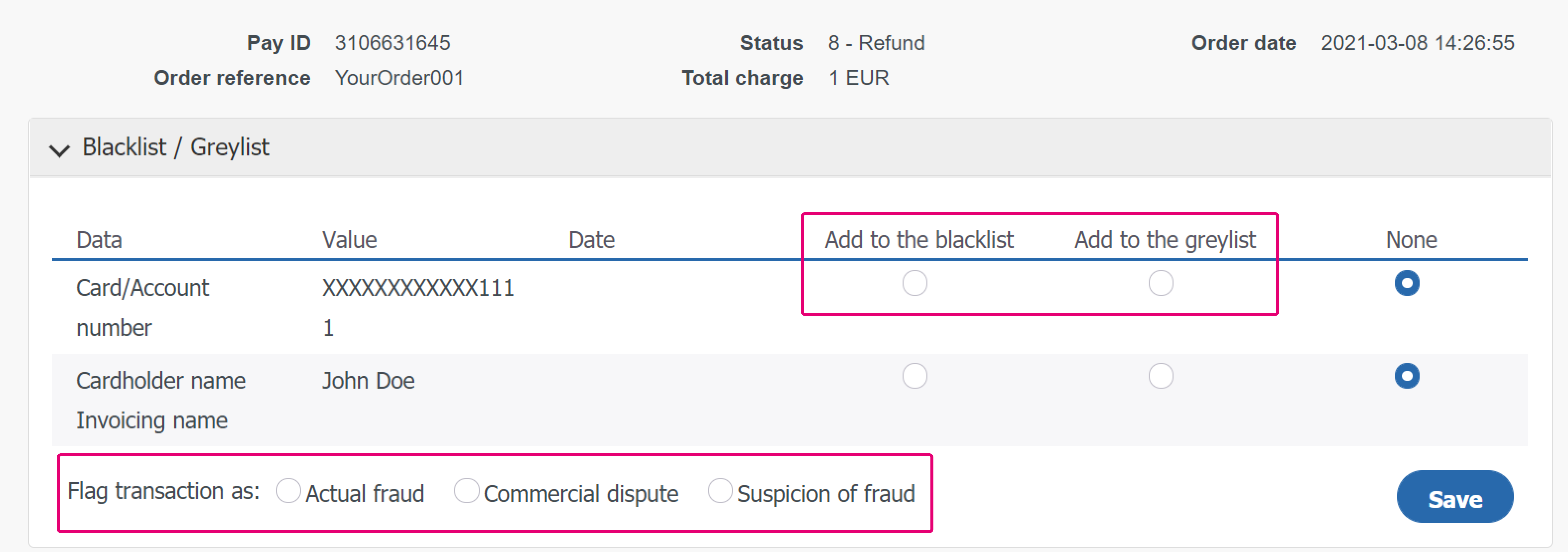

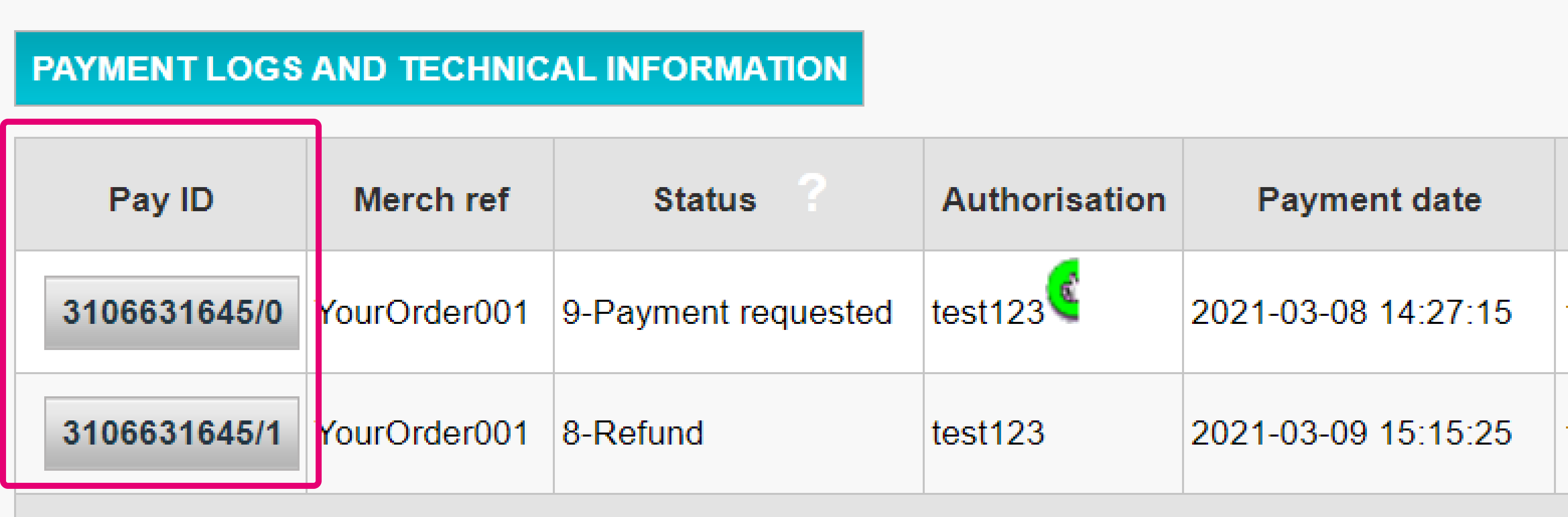

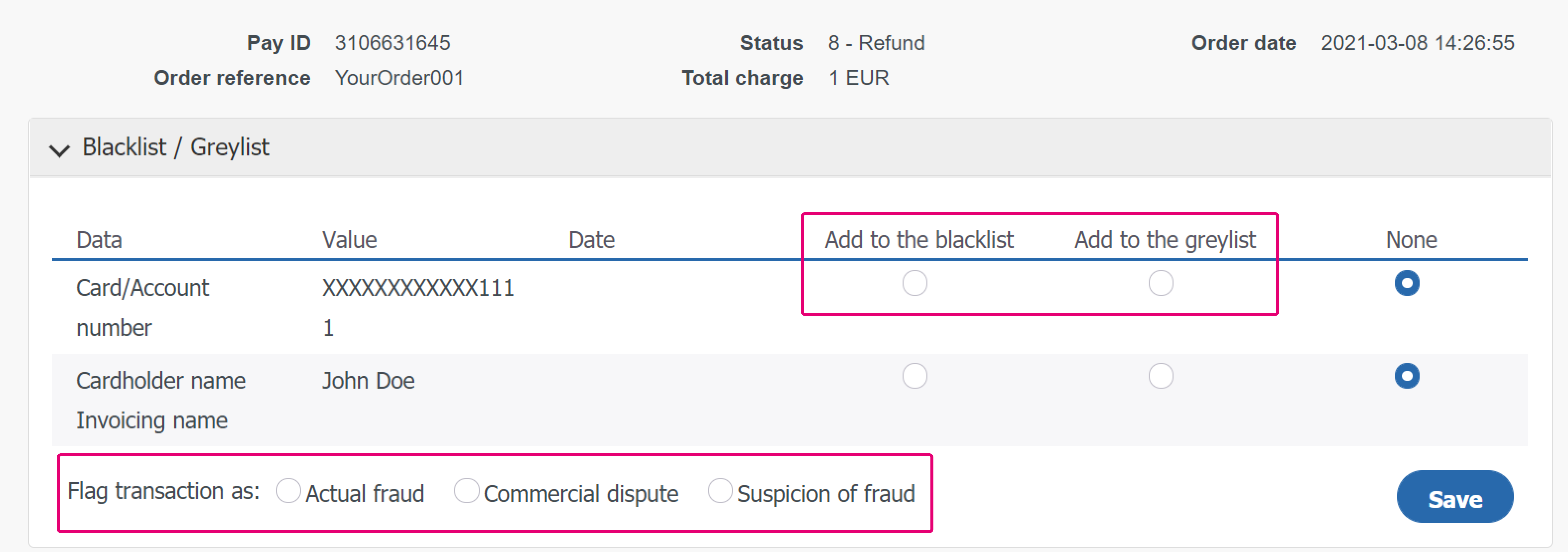

Ons platform staat het je ook toe reeds verwerkte transacties aan deze lijst toe te voegen.

Je gaat hiervoor als volgt te werk:

- Meld je aan bij Back Office. Ga naar Transacties > Beheer transacties en zoek de transactie op

- Klik op de gewenste Pay ID-knop in de tabel waarin alle onderhoudsbewerkingen worden weergegeven

- Klik op de knop “GESCHIL” op de overzichtspagina voor onderhoudsbewerkingen

- Selecteer “Toevoegen aan de blacklist” / “Aan de grijze lijst toevoegen” voor elk van de selecteerbare transactieparameters in de tabel. Markeer de transactie vervolgens als "Echte fraude” / “Commercieel" / "Vermoeden van fraude". Bevestig jouw selectie door op de knop "Opslaan" te klikken

5. Fraudescores beheren

In dit hoofdstuk wordt besproken hoe je fraudescores kunt instellen en beheren.

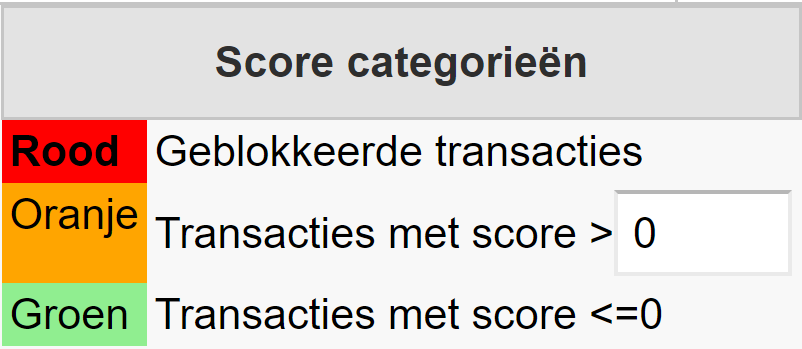

Het principe van fraudescores is het toewijzen van een score aan elke transactie, gebaseerd op diverse parameters met een respectieve weging die jij hebt ingesteld! De eindscore wordt als volgt gecategoriseerd:

- Groen: transacties met een groene score worden gezien als transacties met een laag frauderisico. Ze worden als veilig gezien en zullen worden geaccepteerd, vooropgesteld dat de verwerver/uitgever ze niet om de een of andere reden weigert.

- Oranje: transacties met een oranje risico hebben een gemiddeld frauderisico. Dit betekent dat sommige regels zijn geactiveerd en dat ze mogelijk verdacht zijn. We bevelen aan dat je transacties met deze status eerst verifieert voordat je jouw goederen/diensten levert.

- Rood: transacties met een rode score hebben een hoog frauderisico en worden geblokkeerd.

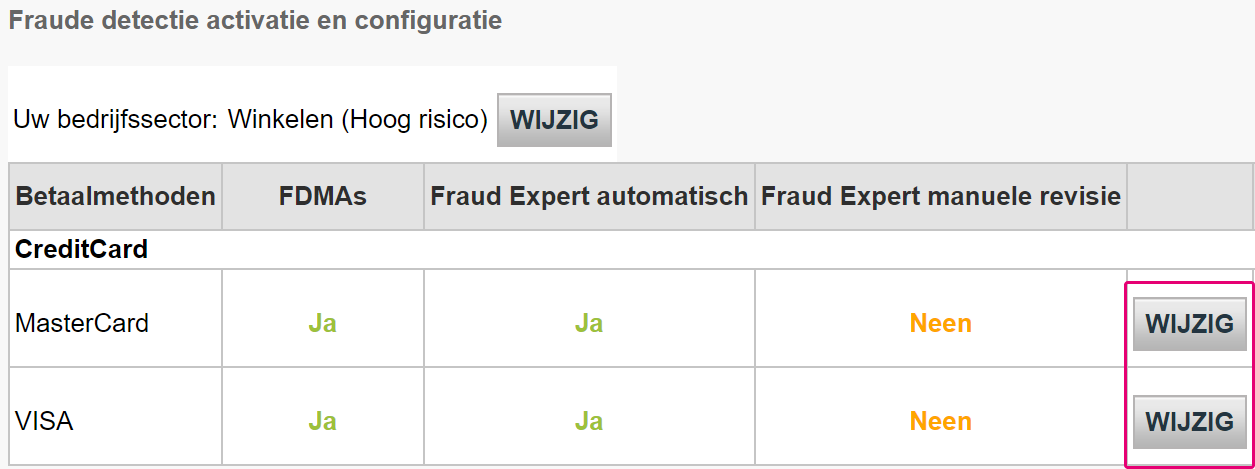

Configureer je fraudescores door naar Advanced > Fraud Detection te gaan in je account. Selecteer onder Fraud detection activation and configure een betalingsmethode die je wilt configureren en klik op EDIT.

Je kunt een transactie als laag, gemiddeld of hoog risico definiëren door onder aan de tabel een score in te stellen voor gemiddelde transacties.

De scoretoekenning definiëren

Je ziet op dezelfde pagina criteria die je vrijelijk kunt definiëren. Elk criterium vereist dat je één of meer van de volgende instellingen definieert

- Geen (het criterium wordt genegeerd en er zal geen beoordeling worden uitgevoerd)

- Review (Beoordelen; er wordt een 3-D Secure-controle uitgevoerd als Selective 3DS actief is)

- Override blocking / review (Blokkeren/beoordelen opheffen)

- Block (Blokkeren)

- Whitelist / greylist / blacklist management (Beheer van whitelist / greylist / blacklist)

- Edit usage limit (Gebruikslimiet bewerken)

Afhankelijk van de criteria die je wilt definiëren, moet je mogelijk een aantal parameters naar ons meesturen met de transactie. Het onderstaande is een overzicht van de belangrijkste criteria, de respectieve bijbehorende parameters en de instellingen die je mogelijk kunt definiëren voor het effectief optimaliseren van je fraudebescherming.

| Categorie | Criteria | Mogelijke instellingen | Parameter(s) die met de transactie moet(en) worden verzonden |

|---|---|---|---|

|

Trusted data / whitelists |

3-DS Secure identification OK |

· Block / Review / · Edit whitelist: CUI · Edit whitelist: E-mail |

- |

|

CUI whitelist identification |

CUID |

||

|

E-mail on whitelist |

|

||

|

Card data |

Card country high / medium risk |

· Review |

CARDNO |

|

Max amount / card high / medium threshold |

· Block / Review · Edit usage limits |

CARDNO |

|

|

IP data |

IP country high / medium risk |

· Configure IP country groups · Block / Review |

REMOTE_ADDR |

|

Anonymous proxy |

Block / Review |

REMOTE_ADDR |

|

|

IP cty differs from CC cty |

Block / Review |

REMOTE_ADDR / CARDNO |

|

|

Unauthorised card country / IP country combination high / medium risk |

· Edit IP/CC country pairs · Block / Review |

REMOTE_ADDR |

|

|

Max utilisation / IP |

· Block / Review · Edit usage limits |

REMOTE_ADDR |

|

|

Contact data |

Max e-mail utilisation |

· Block / Review · Edit usage limits |

REMORE_ADDR |

|

Address data |

Invoicing address different to delivery address |

Review |

ADDMATCH |

|

Miscellaneous data |

Number of different countries |

Block / Review |

- |

|

Amount lower / higher than range |

· Edit min max amount · Block / Review |

AMOUNT |

|

|

Time of order high - / medium risk period |

· Review · Edit risky periods |

- |

|

|

Data in generic blacklist / greylist |

· Block / Review · Edit blacklist / greylist: generic data |

GENERIC_BL |

|

|

Shipping Method high / medium / low risk |

· Block / Review · Edit risky Shipping Methods |

ECOMSHIPMETHODTYPE |

|

|

Shipping Method Details High / medium / low risk |

· Block / Review · Edit risky Shipping Method Details |

ECOMSHIPMETHODDETAILS |

|

|

Product Category High / medium / low risk |

· Block / Review · Edit risky Product Categories |

ITEMFDMPRODUCTCATEGx |

|

|

Time to Delivery |

· Strictly less than X hours · Block / Review |

ECOM_SHIPMETHODSPEED |

|

|

Automatic address verification by the acquirer |

result OK / KO |

Block (Review if in Direct Sale) / Review |

OWNERZIP |

|

Card verification code check |

result OK / KO |

Block (Review if in Direct Sale) / Review |

CVC |

Reisgegevens (alleen luchtvaartindustrie)

Als uw bedrijfsmodel met luchtvaartgegevens te maken heeft, moeten de volgende parameters worden meegestuurd met de transactie om te worden meegewogen.

| Te verzenden parameter(s) |

|---|

|

AIPASNAME |

|

AIEXTRAPASNAME*XX* |

|

AIORCITY*XX* |

|

AIORCITYL*XX* |

|

AIDESTCITY*XX* |

|

AIDESTCITYL*XX* |

|

AISTOPOV*XX* |

|

AIFLDATE*XX* |

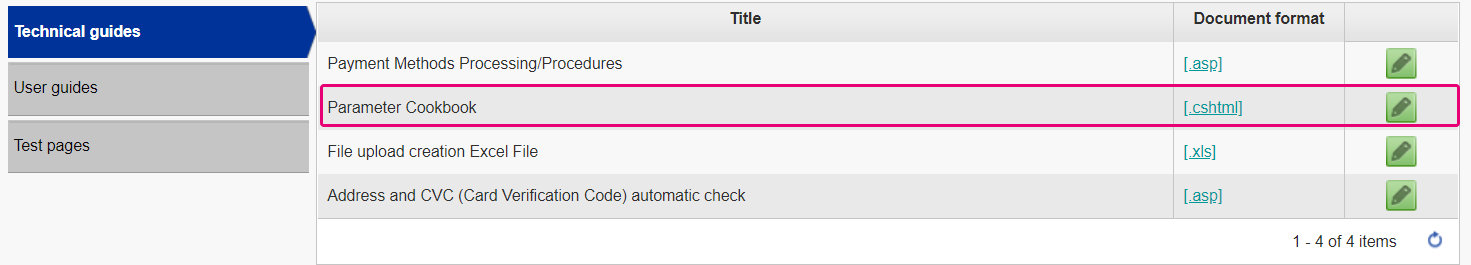

U vindt gedetailleerde informatie over de parameters in ons Parameter Cookbook (Support > Integration and user manuals > Technical Guides).

Lijstitems toepassen als regels voor handelaarsfraude-lijsten

Zodra je items in je white/grey/black lists hebt opgenomen, moet je ons platform laten weten wat te doen als zich een overeenkomst voordoet.

Je gaat hiervoor als volgt te werk:

- Meld je aan bij Back Office. Ga naar Geavanceerd > Fraudedetectie. Selecteer de betalingsmethode waarvoor je Merchant Fraud Rules wilt configureren via "Fraude detectie activatie en configuratie"

- Selecteer instellingen in de kolom "Actie" om te definiëren welke impact een overeenkomst heeft op de score voor de desbetreffende transactie

- Je kunt de lijst die met de instelling overeenkomt bewerken door rechts van de instelling de optie "Wijzig list: xxx" te selecteren

Device Fingerprinting

Device fingerprinting is een technologie waarmee we apparaten uniek kunnen identificeren. Dit zorgt ervoor dat fraudeurs niet twee keer hetzelfde apparaat kunnen gebruiken. De retourparameter DEVICEID wordt gebruikt om het apparaat te identificeren dat door de fraudeur wordt gebruikt.

- In de e-Commerce-modus is het niet nodig dat je de integratie wijzigt. We voeren de controle automatisch uit op onze beveiligde betalingspagina.

- Bij DirectLink en/of FlexCheckout

moet je een tracker-code aan je integratie toevoegen. We bevelen aan dat je deze code toevoegt aan de header van je betalingspagina. Dit garandeert dat deze lang genoeg wordt verwerkt om goed te werken en dat dit maar één keer per gebruikerssessie gebeurt.

<script type="text/javascript" asycn ="true" src ="https://elistva.c om/api/script.js? aid=10376&sid=XXXXXXXXXXXXXXXXXXXXXXXXXXXXXXXX"></script> <noscript><p style="background:url(//elistva.c om/api/assets/c lear.png? aid=10376&sid=XXXXXXXXXXXXXXXXXXXXXXXXXXXXXXXX)"></p></noscript> <object type="application/x-shockwave-flash" data="//elistva.c om/api/udid.swf? aid=10376&sid=XXXXXXXXXXXXXXXXXXXXXXXXXXXXXXXX" width="1" height="1"> <param name="movie" value="//elistva.c om/api/udid.swf? aid=10376&sid=XXXXXXXXXXXXXXXXXXXXXXXXXXXXXXXX" /> </object>

| Te verzenden parameter(s) | Beschrijving | Notatie |

|---|---|---|

| sid |

De unieke id van een gebruikerssessie. Je moet de plaatshouder "XXXXXXXXXXXXXXXXXXXXXXXXXXXXXXXX" vervangen door een unieke en willekeurige gebruikerssessie-id in MD5-indeling, wat een hexadecimale tekenreeks van 32 tekens oplevert. We bevelen aan dat je hashing toepast op de samengevoegde PSPID en ORDERID die voor de transactie worden gebruikt. |

hexadecimale hash-tekenreeks van 32 tekens |

| aid | De id van de account bij de tracker-toepassing. | Vaste waarde:: 10376 |

Opmerking: Deze functie werkt alleen wanneer een -categorie (groen, oranje of rood) wordt geretourneerd door de Fraud Export Scoring module.

6. Fraud Expert-instellingen beheren

Fraud Expert is een zelflerend systeem dat je een tweede deskundig oordeel geeft via een extra beveiligingslaag. Het gebruikt de verzamelde gegevens van historische transacties van al onze klanten in diverse bedrijfstakken en sectoren.

De gegevens worden vervolgens gebruikt om nauwkeurige fraudevoorspellingen te maken en met die voorspellingen de legitimiteit van elke transactie te evalueren die je webshop passeert. Dit betekent dat de transacties niet alleen worden geverifieerd aan de hand van de regels die je handmatig hebt ingesteld, maar dat deze ook door een extra beschermingslaag gaan. Fraud Expert is responsief. Naarmate nieuwe klanttransacties worden uitgevoerd, blijft Fraud Expert zijn voorspellingen voortdurend aanpassen en reageert het op nieuwe bedreigingen in het betalingsecosysteem.

Wat kan het precies voor je doen? Het kan:

- Fraude in een eerder stadium detecteren en ervoor zorgen dat je bedrijf vanaf het begin beschermd is tegen complexe fraude-aanvallen.

- Menselijke fouten elimineren en het weigeren van geldige bestellingen voorkomen.

- Het handmatig beoordelen van dubieuze transacties outsourcen en het kan dubieuze transacties bevriezen die je zelf wilt beoordelen.

In dit hoofdstuk wordt besproken hoe je Fraud Expert-instellingen kunt activeren en configureren.

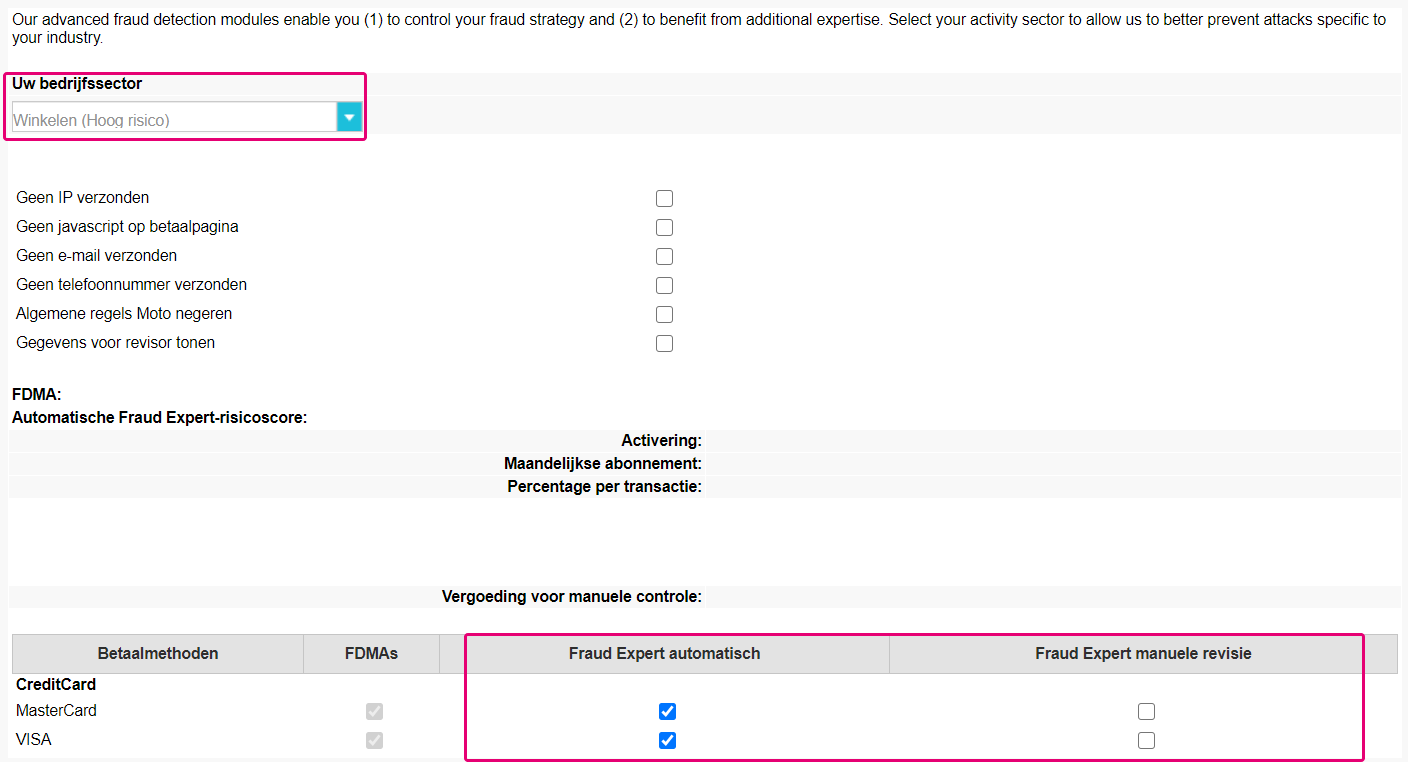

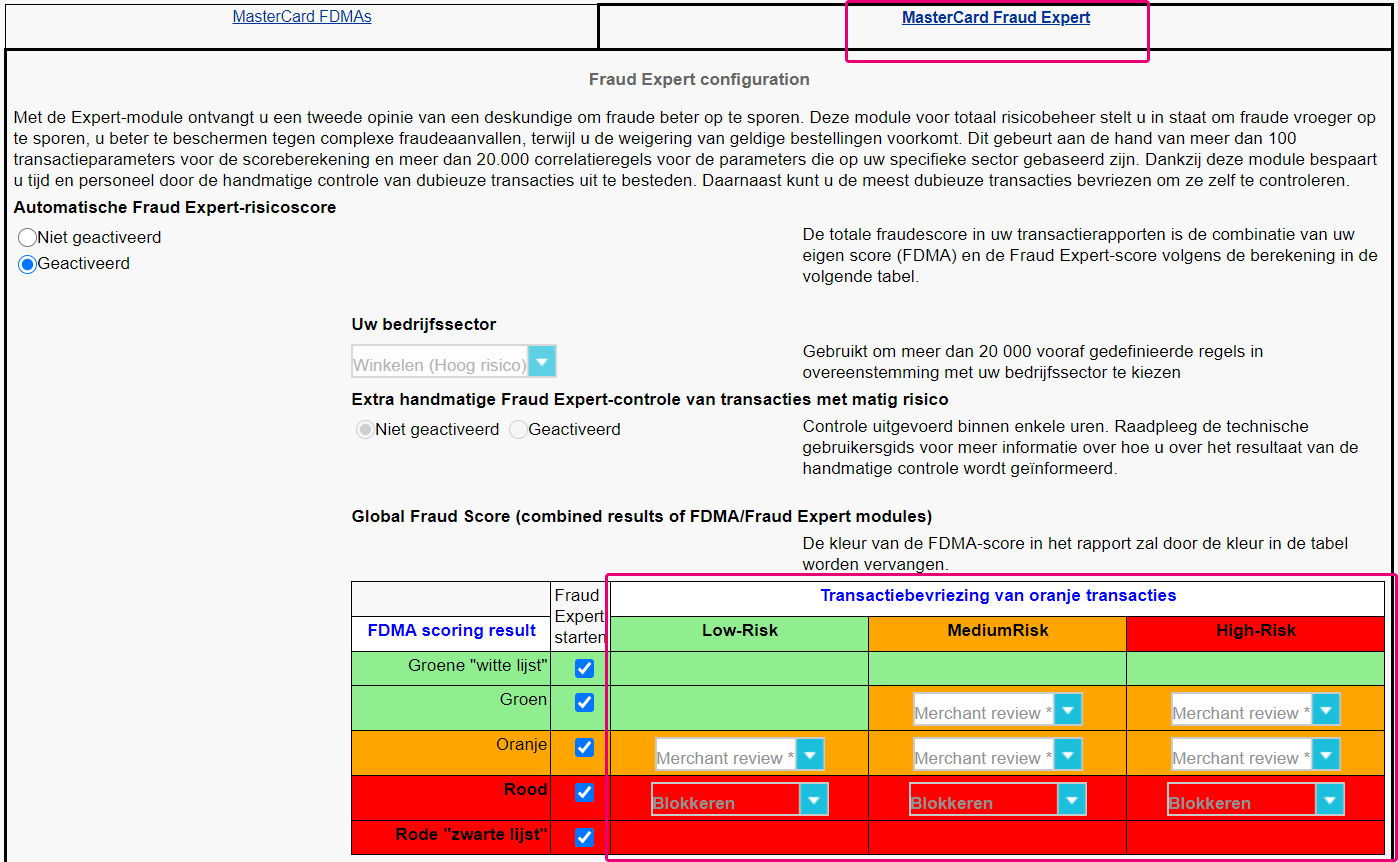

Activiteitensector en beoordelingsmodi instellen

Je moet als eerste je activiteitensector definiëren. Onze tool Fraud Expert zal op basis van je activiteitensector vooraf scoreregels en criteria formuleren die voor jouw bedrijfstak gelden. Ga naar Advanced > Fraud Detection > Your Activity Sector. Klik op EDIT.

Je kunt op dezelfde pagina ook beslissen of je je transacties wilt automatiseren of dat je ze handmatig wilt beoordelen. Je kunt dit voor al je betalingsmethoden uitvoeren. Je selectie houdt het volgende in:

- Automatic: transacties die via je webshop lopen, worden automatisch vrijgegeven of geblokkeerd.

- Manual Review: transacties die via je webshop lopen, worden handmatig beoordeeld door experts bij Worldline.

Het gedrag van Fraud Expert definiëren

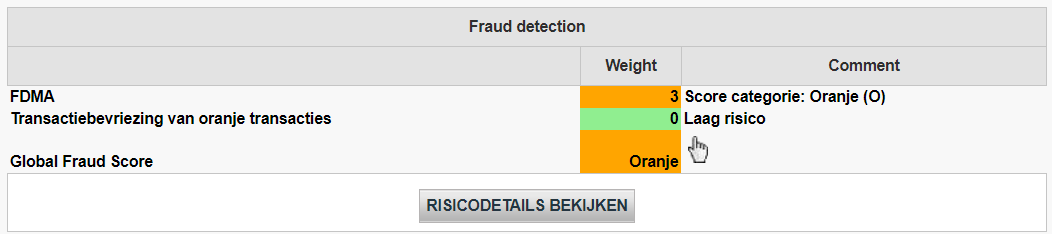

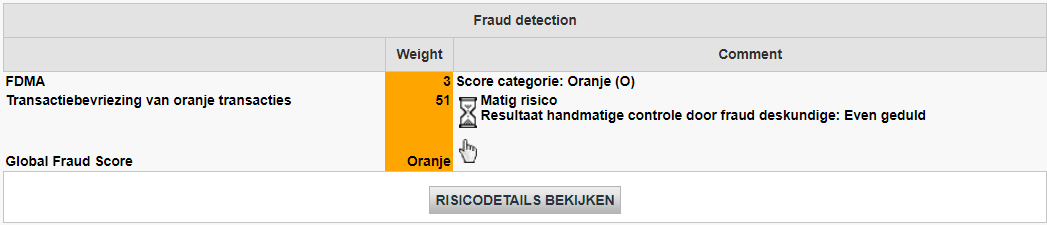

Zodra je jouw activiteitensector hebt gedefinieerd, kunnen we nu definiëren welke acties met Fraud Expert kunnen worden ondernomen. Transacties die via je webshop lopen, zullen worden gedefinieerd door een Global Fraud Score.

Een Global Fraud Score is een score (groen, oranje of rood) die is samengesteld aan de hand van je eigen configuratie (ook wel bekend als FDMA-checklist) die je in Hoofdstuk 4 hebt ingesteld en de Fraud Expert. Door deze twee factoren mee te wegen, wordt voor elke transactie die via je webshop loopt een Global Fraud Score gemaakt.

- Groen: transacties met een groene score worden gezien als transacties met een laag frauderisico. Ze worden als veilig gezien en zullen worden geaccepteerd, vooropgesteld dat de verwerver/uitgever ze niet om de een of andere reden weigert.

- Oranje: transacties met een oranje risico hebben een gemiddeld frauderisico. Dit betekent dat sommige regels zijn geactiveerd en dat de transactie mogelijk verdacht is. We bevelen aan dat je een dergelijke transactie opnieuw verifieert voordat je je diensten/goederen aan de klant levert.

- Rood: transacties met een rode score hebben een hoog frauderisico en worden geblokkeerd.

Ga om te beginnen naar Advanced > Fraud Detection. Selecteer een betalingsmethode die je wilt configureren en klik op EDIT.

Zodra een betalingsmethode is geselecteerd, zie je twee tabbladen boven aan je scherm. Selecteer het tabblad Fraud Expert, zoals weergegeven in het screenshot.

Je ziet op de pagina jouw Global Fraud Score-matrix. Je kunt definiëren welke actie of gedrag je wilt implementeren op basis van de Global Fraud Score van je transacties.

Een transactie kan bijvoorbeeld een groene score (laag frauderisico) hebben op basis van je FDMA-instellingen (zoals gedefinieerd in Hoofdstuk 4). Ons Fraud Expert-systeem kan diezelfde transactie echter als rood definiëren (hoog frauderisico). Je kunt vervolgens beslissen welke actie je wilt ondernemen als een transactie een dergelijke score krijgt.

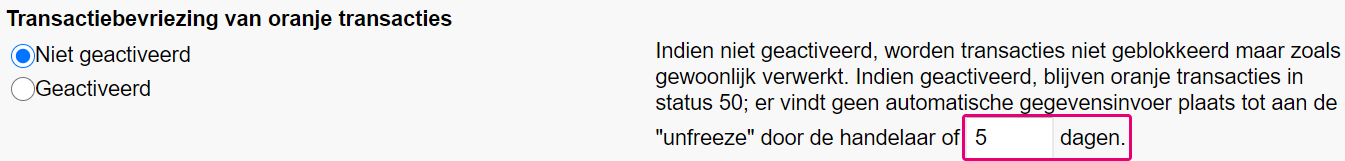

Oranje transacties beheren

Zoals al eerder gezegd, worden transacties met een oranje score als een gemiddeld frauderisico beschouwd. Je kunt oranje transacties "bevriezen" voor handmatige beoordeling met de Global Fraud Score-matrix. Dit houdt in dat je de mogelijkheid hebt de transacties zelf te beoordelen voordat je een eindbeslissing neemt.

Aanbeveling: wij bevelen aan dat je niet wacht voordat je een besluit neemt. Als er geen actie wordt ondernomen nadat de bevriezingsperiode voorbij is, wordt de betaling automatisch verwerkt!

Je kunt zelf de lengte van je bevriezingsperiode bepalen door naar het tabblad Fraud Expert voor elke betalingsmethode te gaan.

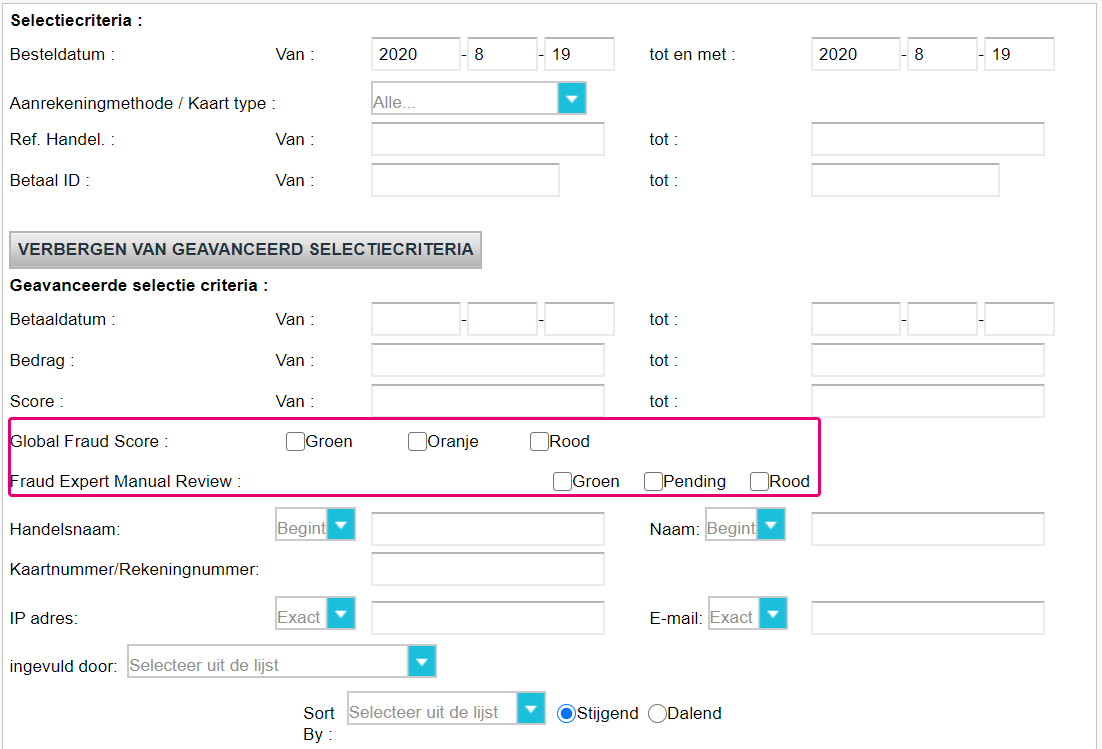

Zodra je een bevriezingsperiode hebt vastgelegd, kun je alle betrokken oranje transacties bekijken door naar Operations > View Transactions te gaan. Selecteer ADVANCED SEARCH CRITERIA. Zoek de transacties op met het filter Risk Category en Fraud Expert Manual Review.

In de weergegeven lijst met transacties zie je symbolen onder de kolom Global Fraud Score.

- Hand-symbool: klik op dit symbool om transacties vrij te geven of te blokkeren.

- Zandloper-symbool: transacties met dit symbool zijn in behandeling en zullen worden vrijgegeven of geblokkeerd op basis van de resultaten van onze Fraud Expert-beoordeling

Veelgestelde vragen

3DS v2

Vanaf 1ste januari 2021 in Europa, en in VK vanaf 14de september 2021 worden de Strong Customer Authentication (SCA)-regels van kracht voor alle digitale betalingen in Europa. Op dit moment werken banken, betalingsdienstaanbieders en kaartnetwerken allemaal aan technische oplossingen die voldoen aan de vereisten van PSD2. Om betalingen na 1ste januari 2021 te kunnen accepteren, moet u ervoor zorgen dat uw webshop gebruik maakt van deze technische oplossingen.

Het accepteren van betalingen van 's werelds grootste kaartnetwerken, Visa, Mastercard en American Express, vereist dat u de beveiligingsoplossing Secure voor uw webshop heeft geïmplementeerd. Secure is sinds 2001 in gebruik om de beveiliging van online kaarttransacties te verbeteren. Nu is er een nieuwe versie ontwikkeld die de PSD2 Strong Customer Authentication-vereisten vergemakkelijkt.

Wij raden aan om Secure te gebruiken, omdat het helpt om fraude te voorkomen en het u beschermt tegen aansprakelijkheid in geval van fraude. Vanaf 1ste januari 2021 wordt het ook een vereiste om de betalingen van grote kaartmerken te accepteren.

In januari 2018 is de tweede Payment Services Directive (2015/2366 PSD2) van de Europese Unie van kracht geworden. PSD2 heeft als doel het garanderen van consumentenbescherming voor alle betaalmethodes. Daarnaast moet het binnen de sector van betalingen meer openheid en concurrentie stimuleren. Als payment service provider zijn we er trots op om sinds 29 mei 2018 te voldoen aan de PSD2-standaarden.

Een van de belangrijkste vereisten van PSD2 heeft betrekking op Strong Customer Authentication (SCA) dat verplicht is voor alle elektronische transacties in de EU vanaf 1ste januari 2021, en in VK vanaf 14de september 2021. SCA vereist van kaarthouders dat zij zichzelf authenticeren met tenminste TWEE van de volgende drie methoden:

• Iets wat zij weten (PIN, wachtwoord, …)

• Iets wat zij bezitten (kaartlezer, mobiel, ...)

• Iets wat zij zijn (stemherkenning, vingerafdruk, …)

Dit betekent dat uw klanten in de praktijk niet meer online met hun creditcard kunnen betalen door alleen de informatie op hun kaarten te gebruiken. In plaats daarvan moeten ze bijvoorbeeld hun identiteit laten verifiëren in een bank-app die is verbonden met hun telefoon en die een wachtwoord of vingerafdruk vereist om de aankoop goed te keuren.

Meer informatie over PSD2 kunt u hier terugvinden: https://www.europeanpaymentscouncil.eu/sites/default/files/infographic/2018-04/EPC_Infographic_PSD2_April%202018.pdf

3DSv2 verzoekt handelaren om extra informatie te sturen (verplicht / aanbevolen ...). Alles wat u als handelaar moet weten, is hier te vinden:

COF in het kort: de klant initieert een eerste transactie met een handelaar met een 3D-S (CIT). Vanaf deze eerste transactie-ervaring, heeft de handelaar de mogelijkheid herhalende transacties uit te voeren (abonnement of met toestemming van de klant -> tokenisatie), gemarkeerd als MIT-transacties.

MIT zijn een van de uitzonderingen waarin binnen de 3DSv2. is voorzien, indien deze aan de volgende cumulatieve voorwaarden voldoen:

- volgende transacties van een initiële CIT

- CIT is uitgevoerd met een verplichte authenticatie

- Er is een dynamische ID-link gemaakt tussen de initiële CIT en de daarop volgende MIT's

Na de initiële authenticatie kunnen uitzonderingen/uitsluitingen van toepassing zijn:

- Of vanwege legale terugkerende uitzonderingen die van toepassing zijn op abonnementen met een vast bedrag en vaste periodiciteit (handelaren wordt aanbevolen voor het volledige bedrag te authentiseren + details over aantal overeengekomen betalingen te verstrekken aan kaarthouders)

- Of omdat andere types transactie zijn uitgesloten van het SCA-bereik... volledig voor eigen risico van de handelaar in het geval van een terugvordering (bescherming beperkt tot geauthentiseerd bedrag) EN noodzaak voor verstrekker om te accepteren dat dit risico wordt genomen:

- Ongeplande COF: principe van volgende transacties wordt overeengekomen met kaarthouder, maar bedrag en/of periodiciteit worden niet vastgezet

- Gangbare praktijk: incrementeel, no-show, etc..

Voor de transitieperiode, hebben betalingsschema's een gedefinieerd standaard-ID dat dient te worden gebruikt voor volgende MIT's die worden gemaakt voordat 3DS v2 wordt geïntroduceerd.

We hebben hierover geen informatie, aangezien de uitgevers ons hierover nog geen betrouwbare gegevens hebben verstrekt. MasterCard voert momenteel onderzoek uit in Europa, maar de resultaten kunnen per land drastisch verschillen. De status zal blijven veranderen tot september. In januari 2019 had slechts 2/3 van de uitgevers de EMVCo v2.1- certificatie voltooid en binnen deze lijst van uitgevers fluctueerde ondersteuning van uitzonderingen van 80% (terugkerend) tot 50% (whitelisting).

Als u onze Worldline betaalpagina gebruikt, zal Worldline voor alle verplichte gegevens zorgen.

Als u DirectLink geïntegreerd heeft, wat betekent dat u uw eigen betaalpagina aanbiedt, hebben wij een Javascript-voorbeeld beschikbaar gesteld op onze Support-website om de verplichte gegevens te kunnen verzamelen.

Voor het verzamelen van optionele gegevens verwijzen we naar onze Support-pagina over hoe de integratie met Worldline moet gebeuren.

Uitgevers kunnen beslissen de authenticatie over te slaan, tenzij de authenticatie een verplichte stap is (m.a.w. bij het registreren van een kaart of een eerste transactie van een reeks terugkerende transacties). Bij een dergelijk scenario zal de uitgever aansprakelijk zijn in het geval van een terugvordering.

Add Card value verwijst naar gevallen waarbij een walletprovider 3DS-protocol gebruikt om een kaart aan hun wallet toe te voegen. Dit wordt geïmplementeerd door de respectieve walletprovider.

3-D Secure versie 2 is een update van de bestaande Secure versie 1-programma's: Verified by Visa, Mastercard SecureCode, American Express SafeKey, Diners/Discover ProtectBuy en JCB J /Secure. Het is gebaseerd op een specificatie die is opgesteld door EMVCo. EMVCo maakt wereldwijd onderlinge uitwisselbaarheid en acceptatie van beveiligde betalingstransacties mogelijk. Het wordt beheerd door EMVCo's zes leden - American Express, Discover, JCB, Mastercard, UnionPay en Visa - en wordt ondersteund door tientallen banken, handelaren, verwerkers, verkopers en andere belanghebbenden in de sector die deelnemen als EMVCo Associates.

Een van de belangrijkste verschillen met versie 1 is dat in versie 2 de kaartuitgevende instantie veel gegevens kan gebruiken om het risico van de transactie te bepalen. Dit gebeurt via een risico gebaseerde analyse. Voor transacties met een laag risico zullen kaartuitgevers de transactie niet betwisten (bijvoorbeeld geen SMS naar de kaarthouder sturen), hoewel de transactie wel wordt geverifieerd (betaalproces zonder frictie). Omgekeerd zullen kaartuitgevers voor transacties met een hoog risico van de kaarthouder vereisen dat zij zich authenticeren met een SMS of biometrische middelen (‘challenged flow’).

De Strong Customer Authentication (SCA), die vereist is vanaf 1ste januari 2021 in Europa, en in VK vanaf 14de september 2021 zoals aangeduid in PSD2, zal resulteren in een aanzienlijke toename van het aantal transacties waarvoor 3-D Secure authenticatie vereist is. Het gebruik van 3-D Secure versie 2 zou de potentiële negatieve impact op conversie zoveel mogelijk moeten beperken.

Kort gezegd betekent 3-D Secure versie 2 het volgende:

• U moet 3-D Secure vóór 1ste januari 2021 implementeren als uw transacties binnen de EU PSD2 SCA-richtlijnen vallen (voor het geval u 3-D Secure nog niet ondersteunt).

• U wordt geadviseerd (en voor sommigen is dit vereist) om extra gegevens te sturen voor de risico-analyse door de kaartuitgever in het geval van 3-D Secure versie 2.

• Wellicht moet u uw privacybeleid bijwerken met betrekking tot AVG/GDPR, omdat u mogelijk extra gegevens deelt met derden.

• De gebruikerservaring voor uw klanten zal sterk verbeteren.

De verwachting op de markt is dat een aanzienlijk percentage van de transacties het betaalproces zonder frictie zal doorlopen mede dankzij 3-D Secure versie 2, wat niets extra’s van de kaarthouder vereist vergeleken met het huidige betaalproces zonder 3-D Secure.

Dit betekent dat u profiteert van een veiliger betaalproces en een verschuiving van de aansprakelijkheid dankzij 3-D Secure, terwijl de conversie niet negatief wordt beïnvloed.

Deze situatie is alleen mogelijk als u alleen via DirectLink geïntegreerd bent (eigen pagina handelaar / FlexCheckOut), aangezien in door Worldline gehoste betalingspagina's, Worldline de verplichte gegevens verzameld.

Ten eerste zal Worldline de flow die naar v1 of v2 wordt geleid, identificeren op basis van de kaartnummers.

Als de kaart geregistreerd V2 is, zijn de volgende scenario's mogelijk:

Verplichte gegevens:

- Indien de verkeerde gegevens worden doorgegeven, wordt de transactie geblokkeerd

- Indien gegevens ontbreken, leidt Worldline uw transactie naar v1-flow

- Indien er geen gegevens worden doorgegeven, wordt de transactie NIET geblokkeerd, maar omgeleid naar flow v1

Aanbevolen of optionele gegevens:

- als er geen gegevens worden doorgegeven, wordt de transactie NIET geblokkeerd maar kan hierop geen uitzondering van toepassing zijn.

Aangezien dit wordt gedefinieerd door de gereedheid van de verwervers, hangt de beschikbaarheid van 3DSv2 af van de afzonderlijke verwerver.

De meeste Franse verwervers zullen op 14 september 2019 wel SCA ondersteunen, maar nog geen uitzonderingen. De introductie van uitzonderingen wordt tussen oktober 2019 en maart 2020 beschikbaar gesteld door de afzonderlijke verwervers.

Om zaken gemakkelijker te maken voor zowel verkopers als consumenten, biedt PSD2 enkele vrijstellingen van Strong Customer Authentication. Het is belangrijk op te merken dat alle transacties die in aanmerking komen voor een vrijstelling niet automatisch worden vrijgesteld. In het geval van kaarttransacties bijvoorbeeld is het de kaartuitgevende bank die beslist of een vrijstelling wordt goedgekeurd of niet. Dus zelfs als een transactie in aanmerking komt voor een vrijstelling, moet de klant zich mogelijk nog steeds authenticeren als de kaartuitgevende bank hierom vraagt.

Op ons testplatform staat alles klaar om met het testen te kunnen beginnen.

Wij gebruiken een simulator om verschillende scenario's na te kunnen bootsen. Testkaarten zijn voorzien en kunnen zowel op de Support-website als in de testomgeving gevonden worden (Configuratie > Technische instellingen > Testinfo).

Als je met de versie 2 van 3DS in productie willen beginnen te gebruiken, neem contact met ons op.

Uw PCI-certificaat is 1 jaar geldig en wordt door alle acquirers aanvaard.

We zijn bezig met de certificering voor v2.2 en deze zal in het vierde kwartaal van 2020 in productie zijn.

We hebben tegelijkertijd met de platformrelease in juli ook de details voor transactieoverzichten uitgebreid. Afzonderlijke transacties die nu toegankelijk zijn, bevatten gedetailleerde informatie over welke flow (legacy 3DS v1 of 3DSv2) is toegepast. U vindt meer informatie in onze opmerkingen bij Release 04.133 in de Backoffice via Support > Platform Releases > Release 04.133

Daarnaast hebben we de nieuwe parameter VERSION_3DS toegevoegd aan onze elektronische rapporteringtool.

De mogelijke waarden voor VERSION_3DS zijn

V1 (voor 3DS v1)

V2C (voor 3DS v2-verificatieflow)

V2F (voor 3DS v2 wrijvingsloze flow)

Volg de instructies in deze video als u deze parameter wilt toevoegen aan uw transactiebestanddownloads:

Uitsluitingen zijn transacties die BUITEN de scope vallen van PSD2 SCA-voorschriften:

• Postorder / bestelling via telefoon

• ‘One leg’-transacties - De PSP van de ontvanger (m.a.w. verwerver van de Handelaar) of de PSP van de betaler (m.a.w. verstrekker van de betalingsmethode van de Koper) ligt buiten de EER-zone

• Anonieme prepaidkaarten tot maximaal €150 (artikel 63)

• MIT - door de handelaar gestarte transacties

Vrijstellingen zijn transacties die BINNEN de scope vallen van PSD2 SCA-voorschriften:

• Transacties met lage waarde

• Abonnementen

• Risico-analyse

• Whitelisting

Nee. Dit staat ook niet gepland.

In een geval als dit zal Worldline automatisch overschakelen op 3-D Secure v1.

De EBA (Europese Bankautoriteit) en nationale banken in elk betrokken land zijn een overgangsperiode overeengekomen (tot minimaal maart 2020). Dit geeft elke deelnemer in de eCommerce-bedrijfstak de kans alle details te verduidelijken die op deze nieuwe regelgeving betrekking hebben. We raden echter nog steeds met klem aan dat u zo snel mogelijk 3DS activeert in uw account(s).

Aangezien onze TEST-omgeving gereed is, adviseren wij u om uw integratie zo snel mogelijk te testen.

Klik hier als u gebruik maakt van de eCommerce pagina. Als u een eigen pagina gebruikt, klik dan hier.

Als de uitgever de nieuwe PSD2-regelset toepast terwijl 3D-Secure (3DS) niet actief is voor de account van de handelaar, wordt de transactie met een nieuwe foutcode 'soft decline' geweigerd. Zorg er daarom voor dat 3DS actief is voor elk betalingsmethodes in jouw account(s). Als je via DirectLink geïntegreerd bent, moet jij het mechanisme van 'soft decline' zoals beschreven in onze DirectLink handleiding, invoeren.

Aangezien 3DSv2 wrijvingsloze authenticatie introduceert, is het mogelijk dat de verwerkingstijd voor transacties wordt gereduceerd. Aan de andere kant kan de verwerkingstijd langer zijn als om SCA (sterke klantauthenticatie) wordt verzocht.

Vanaf 1ste januari 2021 in Europa, en in VK vanaf 14de september 2021 worden de Strong Customer Authentication (SCA)-regels van kracht voor alle digitale betalingen in Europa. Op dit moment werken banken, betalingsdienstaanbieders en kaartnetwerken allemaal aan technische oplossingen die voldoen aan de vereisten van PSD2. Om betalingen na 1ste januari 2021 te kunnen accepteren, moet u ervoor zorgen dat uw webshop gebruik maakt van deze technische oplossingen.

Het accepteren van betalingen van 's werelds grootste kaartnetwerken, Visa, Mastercard en American Express, vereist dat u de beveiligingsoplossing Secure voor uw webshop heeft geïmplementeerd. Secure is sinds 2001 in gebruik om de beveiliging van online kaarttransacties te verbeteren. Nu is er een nieuwe versie ontwikkeld die de PSD2 Strong Customer Authentication-vereisten vergemakkelijkt.

Wij raden aan om Secure te gebruiken, omdat het helpt om fraude te voorkomen en het u beschermt tegen aansprakelijkheid in geval van fraude. Vanaf 1ste januari 2021 wordt het ook een vereiste om de betalingen van grote kaartmerken te accepteren.

In januari 2018 is de tweede Payment Services Directive (2015/2366 PSD2) van de Europese Unie van kracht geworden. PSD2 heeft als doel het garanderen van consumentenbescherming voor alle betaalmethodes. Daarnaast moet het binnen de sector van betalingen meer openheid en concurrentie stimuleren. Als payment service provider zijn we er trots op om sinds 29 mei 2018 te voldoen aan de PSD2-standaarden.

Een van de belangrijkste vereisten van PSD2 heeft betrekking op Strong Customer Authentication (SCA) dat verplicht is voor alle elektronische transacties in de EU vanaf 1ste januari 2021, en in VK vanaf 14de september 2021. SCA vereist van kaarthouders dat zij zichzelf authenticeren met tenminste TWEE van de volgende drie methoden:

• Iets wat zij weten (PIN, wachtwoord, …)

• Iets wat zij bezitten (kaartlezer, mobiel, ...)

• Iets wat zij zijn (stemherkenning, vingerafdruk, …)

Dit betekent dat uw klanten in de praktijk niet meer online met hun creditcard kunnen betalen door alleen de informatie op hun kaarten te gebruiken. In plaats daarvan moeten ze bijvoorbeeld hun identiteit laten verifiëren in een bank-app die is verbonden met hun telefoon en die een wachtwoord of vingerafdruk vereist om de aankoop goed te keuren.

Meer informatie over PSD2 kunt u hier terugvinden: https://www.europeanpaymentscouncil.eu/sites/default/files/infographic/2018-04/EPC_Infographic_PSD2_April%202018.pdf

3DSv2 verzoekt handelaren om extra informatie te sturen (verplicht / aanbevolen ...). Alles wat u als handelaar moet weten, is hier te vinden:

COF in het kort: de klant initieert een eerste transactie met een handelaar met een 3D-S (CIT). Vanaf deze eerste transactie-ervaring, heeft de handelaar de mogelijkheid herhalende transacties uit te voeren (abonnement of met toestemming van de klant -> tokenisatie), gemarkeerd als MIT-transacties.

MIT zijn een van de uitzonderingen waarin binnen de 3DSv2. is voorzien, indien deze aan de volgende cumulatieve voorwaarden voldoen:

- volgende transacties van een initiële CIT

- CIT is uitgevoerd met een verplichte authenticatie

- Er is een dynamische ID-link gemaakt tussen de initiële CIT en de daarop volgende MIT's

Na de initiële authenticatie kunnen uitzonderingen/uitsluitingen van toepassing zijn:

- Of vanwege legale terugkerende uitzonderingen die van toepassing zijn op abonnementen met een vast bedrag en vaste periodiciteit (handelaren wordt aanbevolen voor het volledige bedrag te authentiseren + details over aantal overeengekomen betalingen te verstrekken aan kaarthouders)

- Of omdat andere types transactie zijn uitgesloten van het SCA-bereik... volledig voor eigen risico van de handelaar in het geval van een terugvordering (bescherming beperkt tot geauthentiseerd bedrag) EN noodzaak voor verstrekker om te accepteren dat dit risico wordt genomen:

- Ongeplande COF: principe van volgende transacties wordt overeengekomen met kaarthouder, maar bedrag en/of periodiciteit worden niet vastgezet

- Gangbare praktijk: incrementeel, no-show, etc..

Voor de transitieperiode, hebben betalingsschema's een gedefinieerd standaard-ID dat dient te worden gebruikt voor volgende MIT's die worden gemaakt voordat 3DS v2 wordt geïntroduceerd.

Als u onze Worldline betaalpagina gebruikt, zal Worldline voor alle verplichte gegevens zorgen.

Als u DirectLink geïntegreerd heeft, wat betekent dat u uw eigen betaalpagina aanbiedt, hebben wij een Javascript-voorbeeld beschikbaar gesteld op onze Support-website om de verplichte gegevens te kunnen verzamelen.

Voor het verzamelen van optionele gegevens verwijzen we naar onze Support-pagina over hoe de integratie met Worldline moet gebeuren.

3-D Secure versie 2 is een update van de bestaande Secure versie 1-programma's: Verified by Visa, Mastercard SecureCode, American Express SafeKey, Diners/Discover ProtectBuy en JCB J /Secure. Het is gebaseerd op een specificatie die is opgesteld door EMVCo. EMVCo maakt wereldwijd onderlinge uitwisselbaarheid en acceptatie van beveiligde betalingstransacties mogelijk. Het wordt beheerd door EMVCo's zes leden - American Express, Discover, JCB, Mastercard, UnionPay en Visa - en wordt ondersteund door tientallen banken, handelaren, verwerkers, verkopers en andere belanghebbenden in de sector die deelnemen als EMVCo Associates.

Een van de belangrijkste verschillen met versie 1 is dat in versie 2 de kaartuitgevende instantie veel gegevens kan gebruiken om het risico van de transactie te bepalen. Dit gebeurt via een risico gebaseerde analyse. Voor transacties met een laag risico zullen kaartuitgevers de transactie niet betwisten (bijvoorbeeld geen SMS naar de kaarthouder sturen), hoewel de transactie wel wordt geverifieerd (betaalproces zonder frictie). Omgekeerd zullen kaartuitgevers voor transacties met een hoog risico van de kaarthouder vereisen dat zij zich authenticeren met een SMS of biometrische middelen (‘challenged flow’).

De Strong Customer Authentication (SCA), die vereist is vanaf 1ste januari 2021 in Europa, en in VK vanaf 14de september 2021 zoals aangeduid in PSD2, zal resulteren in een aanzienlijke toename van het aantal transacties waarvoor 3-D Secure authenticatie vereist is. Het gebruik van 3-D Secure versie 2 zou de potentiële negatieve impact op conversie zoveel mogelijk moeten beperken.

Kort gezegd betekent 3-D Secure versie 2 het volgende:

• U moet 3-D Secure vóór 1ste januari 2021 implementeren als uw transacties binnen de EU PSD2 SCA-richtlijnen vallen (voor het geval u 3-D Secure nog niet ondersteunt).

• U wordt geadviseerd (en voor sommigen is dit vereist) om extra gegevens te sturen voor de risico-analyse door de kaartuitgever in het geval van 3-D Secure versie 2.

• Wellicht moet u uw privacybeleid bijwerken met betrekking tot AVG/GDPR, omdat u mogelijk extra gegevens deelt met derden.

• De gebruikerservaring voor uw klanten zal sterk verbeteren.

De verwachting op de markt is dat een aanzienlijk percentage van de transacties het betaalproces zonder frictie zal doorlopen mede dankzij 3-D Secure versie 2, wat niets extra’s van de kaarthouder vereist vergeleken met het huidige betaalproces zonder 3-D Secure.

Dit betekent dat u profiteert van een veiliger betaalproces en een verschuiving van de aansprakelijkheid dankzij 3-D Secure, terwijl de conversie niet negatief wordt beïnvloed.

Deze situatie is alleen mogelijk als u alleen via DirectLink geïntegreerd bent (eigen pagina handelaar / FlexCheckOut), aangezien in door Worldline gehoste betalingspagina's, Worldline de verplichte gegevens verzameld.

Ten eerste zal Worldline de flow die naar v1 of v2 wordt geleid, identificeren op basis van de kaartnummers.

Als de kaart geregistreerd V2 is, zijn de volgende scenario's mogelijk:

Verplichte gegevens:

- Indien de verkeerde gegevens worden doorgegeven, wordt de transactie geblokkeerd

- Indien gegevens ontbreken, leidt Worldline uw transactie naar v1-flow

- Indien er geen gegevens worden doorgegeven, wordt de transactie NIET geblokkeerd, maar omgeleid naar flow v1

- als er geen gegevens worden doorgegeven, wordt de transactie NIET geblokkeerd maar kan hierop geen uitzondering van toepassing zijn.

De meeste Franse verwervers zullen op 14 september 2019 wel SCA ondersteunen, maar nog geen uitzonderingen. De introductie van uitzonderingen wordt tussen oktober 2019 en maart 2020 beschikbaar gesteld door de afzonderlijke verwervers.

Om zaken gemakkelijker te maken voor zowel verkopers als consumenten, biedt PSD2 enkele vrijstellingen van Strong Customer Authentication. Het is belangrijk op te merken dat alle transacties die in aanmerking komen voor een vrijstelling niet automatisch worden vrijgesteld. In het geval van kaarttransacties bijvoorbeeld is het de kaartuitgevende bank die beslist of een vrijstelling wordt goedgekeurd of niet. Dus zelfs als een transactie in aanmerking komt voor een vrijstelling, moet de klant zich mogelijk nog steeds authenticeren als de kaartuitgevende bank hierom vraagt.

Op ons testplatform staat alles klaar om met het testen te kunnen beginnen.

Wij gebruiken een simulator om verschillende scenario's na te kunnen bootsen. Testkaarten zijn voorzien en kunnen zowel op de Support-website als in de testomgeving gevonden worden (Configuratie > Technische instellingen > Testinfo).

Als je met de versie 2 van 3DS in productie willen beginnen te gebruiken, neem contact met ons op.

We zijn bezig met de certificering voor v2.2 en deze zal in het vierde kwartaal van 2020 in productie zijn.

Daarnaast hebben we de nieuwe parameter VERSION_3DS toegevoegd aan onze elektronische rapporteringtool.

De mogelijke waarden voor VERSION_3DS zijn

V1 (voor 3DS v1)

V2C (voor 3DS v2-verificatieflow)

V2F (voor 3DS v2 wrijvingsloze flow)

Volg de instructies in deze video als u deze parameter wilt toevoegen aan uw transactiebestanddownloads:

Uitsluitingen zijn transacties die BUITEN de scope vallen van PSD2 SCA-voorschriften:

• Postorder / bestelling via telefoon

• ‘One leg’-transacties - De PSP van de ontvanger (m.a.w. verwerver van de Handelaar) of de PSP van de betaler (m.a.w. verstrekker van de betalingsmethode van de Koper) ligt buiten de EER-zone

• Anonieme prepaidkaarten tot maximaal €150 (artikel 63)

• MIT - door de handelaar gestarte transacties

• Transacties met lage waarde

• Abonnementen

• Risico-analyse

• Whitelisting

De EBA (Europese Bankautoriteit) en nationale banken in elk betrokken land zijn een overgangsperiode overeengekomen (tot minimaal maart 2020). Dit geeft elke deelnemer in de eCommerce-bedrijfstak de kans alle details te verduidelijken die op deze nieuwe regelgeving betrekking hebben. We raden echter nog steeds met klem aan dat u zo snel mogelijk 3DS activeert in uw account(s).

Aangezien onze TEST-omgeving gereed is, adviseren wij u om uw integratie zo snel mogelijk te testen.

Klik hier als u gebruik maakt van de eCommerce pagina. Als u een eigen pagina gebruikt, klik dan hier.

Als de uitgever de nieuwe PSD2-regelset toepast terwijl 3D-Secure (3DS) niet actief is voor de account van de handelaar, wordt de transactie met een nieuwe foutcode 'soft decline' geweigerd. Zorg er daarom voor dat 3DS actief is voor elk betalingsmethodes in jouw account(s). Als je via DirectLink geïntegreerd bent, moet jij het mechanisme van 'soft decline' zoals beschreven in onze DirectLink handleiding, invoeren.