MyPerformance

1. Introducción

MyPerformance es una herramienta gratuita de información empresarial negocios que muestra tus datos más útiles. Los paneles te ayudan a visualizar las transacciones a lo largo del tiempo y a extraer métricas clave para estar al día rápidamente con el rendimiento de tus pagos.

Watch the video below as Kate and Jordan provides explains the importance of using business intelligence to manage your payments.

Con MyPerformance, puedes:

- Ver tus flujos y tu conversión a lo largo del tiempo;

- Ver las métricas clave inmediatamente;

- Analizar cómo afecta al rendimiento de los pagos el valor medio de la transacción (tamaño de la cesta);

- Comprender por qué se rechazan las transacciones;

- Ver el impacto de la autenticación 3-D Secure en las transacciones;

- Desglosar y comparar el rendimiento de tus métodos de pago, entidades (PSPID) y países de clientes.

En esta guía, veremos cómo entender los diferentes paneles de MyPerformance y las diversas funciones que se pueden usar en la herramienta.

Utiliza este enlace para iniciar sesión en MyPerformance.

MyPerformance solo está disponible en inglés.

|

Si todavía no tienes acceso, ponte en contacto con nuestro departamento de ventas con esta plantilla. |

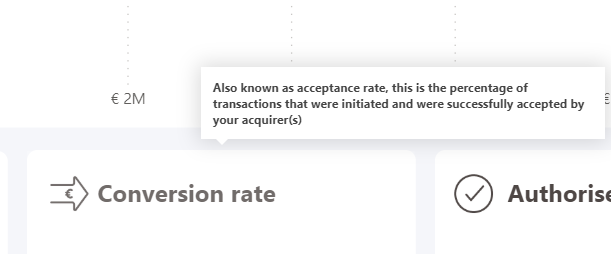

2. Pasar el ratón por encima para ver información

MyPerformance V2 utiliza consejos de herramientas para guiarte a través de sus prestaciones.

Si quieres saber más sobre una métrica, un gráfico o un botón, pasa el cursor por encima del título para ver una explicación. Todos los gráficos tienen información de herramientas con puntos de datos individuales. Pasa el cursor por encima de una barra, columna o punto de un gráfico lineal para ver la métrica específica y la fecha si es relevante.

3. Usar filtros

Filtrar los paneles

Cada panel ofrece una visión general de un aspecto de tu ecosistema de pago. Para profundizar en un aspecto concreto de tus transacciones, utiliza el panel de filtro situado a la derecha del panel para personalizar la vista.

- Consulta el Payment Overview (Panel de descripción general de pagos) de un método de pago recientemente añadido para ver su rendimiento, o selecciona varios países para conocer su rendimiento en una zona geográfica determinada.

- Consulta el Average Transaction (panel de valores promedio de las transacciones) de un país cada vez para comprender cuánto se gasta en las diferentes áreas a lo largo del año.

- Consulta el Rejections Overview (panel de descripción general de rechazos) con tu método de pago más popular para ver si está experimentando un nivel normal o alto de transacciones rechazadas.

- Consulta el 3-D Secure (panel de 3-D Secure) solo con los países de los clientes no pertenecientes a la UE seleccionados para ver si 3-D Secure está afectando a tu conversión con los clientes que pueden no ser conscientes de ello.

- Consulta el Accounts (panel de cuentas) filtrado por un grupo cada la vez para comparar fácilmente el rendimiento de las cuentas dentro de cada grupo.

- Consulta el Countries (panel de países) filtrado por método de pago para profundizar en el rendimiento de cada país.

Filtro

En cada panel encontrarás un filtro a la izquierda. El filtro permite personalizar los datos que se visualizan en el panel.

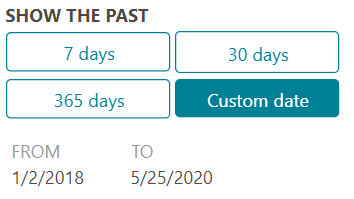

Filtrar por fecha

El filtro ofrece tres rangos de fechas de selección rápida: 7, 30 y 365 días. El rango predeterminado es 30 días. Si quieres personalizar el rango de fechas, haz clic en Custom date y selecciona las fechas que quieras. Si quieres quitar los filtros y volver a la selección de datos a 30 días, haz clic en clic en el botón de borrar filtros situado en la parte superior derecha del filtro.

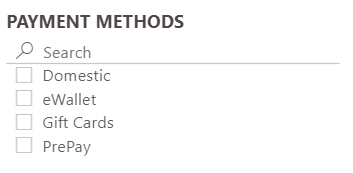

Filtrar por métodos de pago

Selecciona uno o más métodos de pago para mostrar solo las transacciones que utilicen ese método. Si quieres seleccionar varios, mantén pulsada tecla Control/Cmd mientras haces la selección. Si después de seleccionar una forma de pago no aparecen datos en el panel, significa que no se han procesado transacciones con esa forma de pago durante el periodo de tiempo seleccionado. Para comparar los métodos de pago entre sí, utiliza el panel de métodos de pago en la sección de pagos.

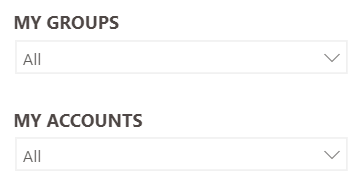

Filtrar por grupos y cuentas

Si tienes varias entidades comerciales en tu cuenta de Worldline, puedes filtrar por grupos cuentas.

Si tienes más de una cuenta de Worldline (PSPID), utiliza el desplegable de cuentas para seleccionar una o varias. Si quieres seleccionar varios, mantén pulsada tecla Control/Cmd mientras haces la selección. Si tienes más de un grupo de cuentas con Worldline, puedes seleccionar más de una en el desplegable. Cuando filtres por un grupo, solo podrás filtrar por las cuentas dentro de ese grupo. Para volver a ver todas tus cuentas, desmarca ese grupo o utiliza el botón de borrar filtros para eliminar todos los filtros.

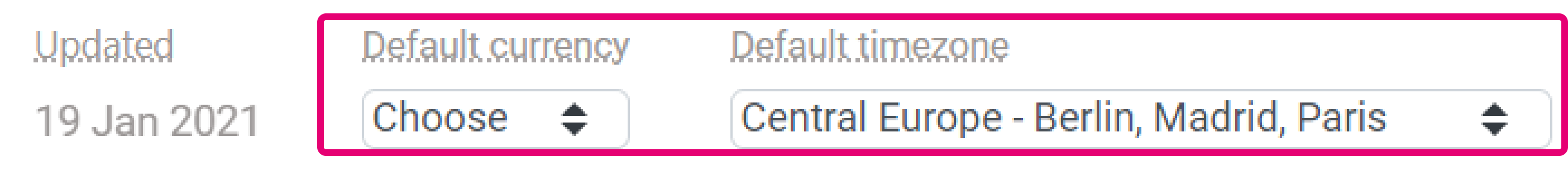

Configurar filtros predeterminados

MyPerformance permite definir filtros predeterminados. Permanecen como ajustes fijos cada vez que inicias sesión.

Permiten ahorrar tiempo al organizar los datos entre las sesiones.

Filtrar por zona horaria predeterminada

Nuestra herramienta basa tus KPI en las transacciones procesadas en un periodo específico.

Selecciona todas las transacciones de la zona horaria que sea más relevante para tu negocio.

Filtrar por divisa predeterminada

Muestra las transacciones procesadas con la divisa más relevante para tu negocio.

4. Recorrer los paneles

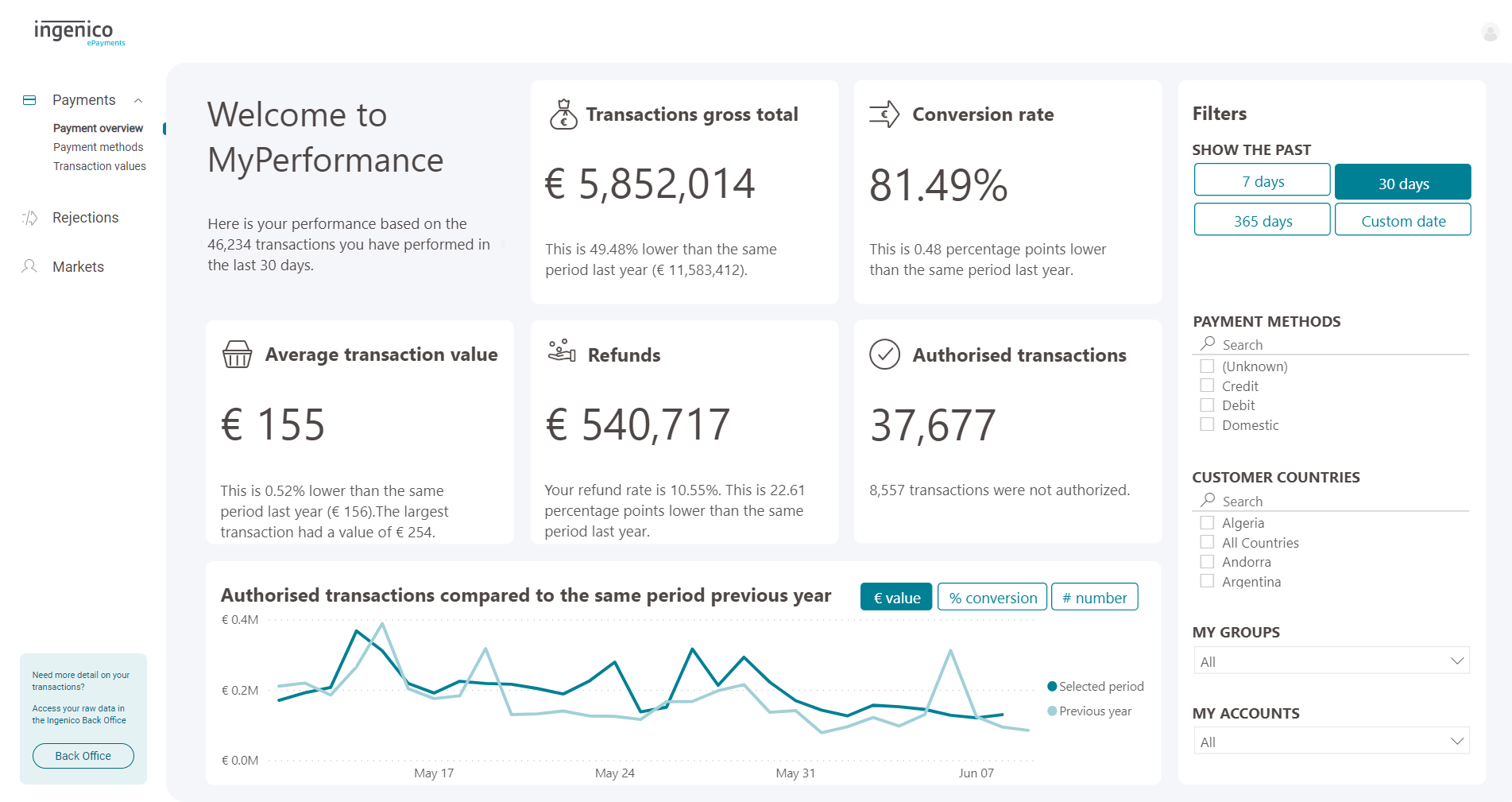

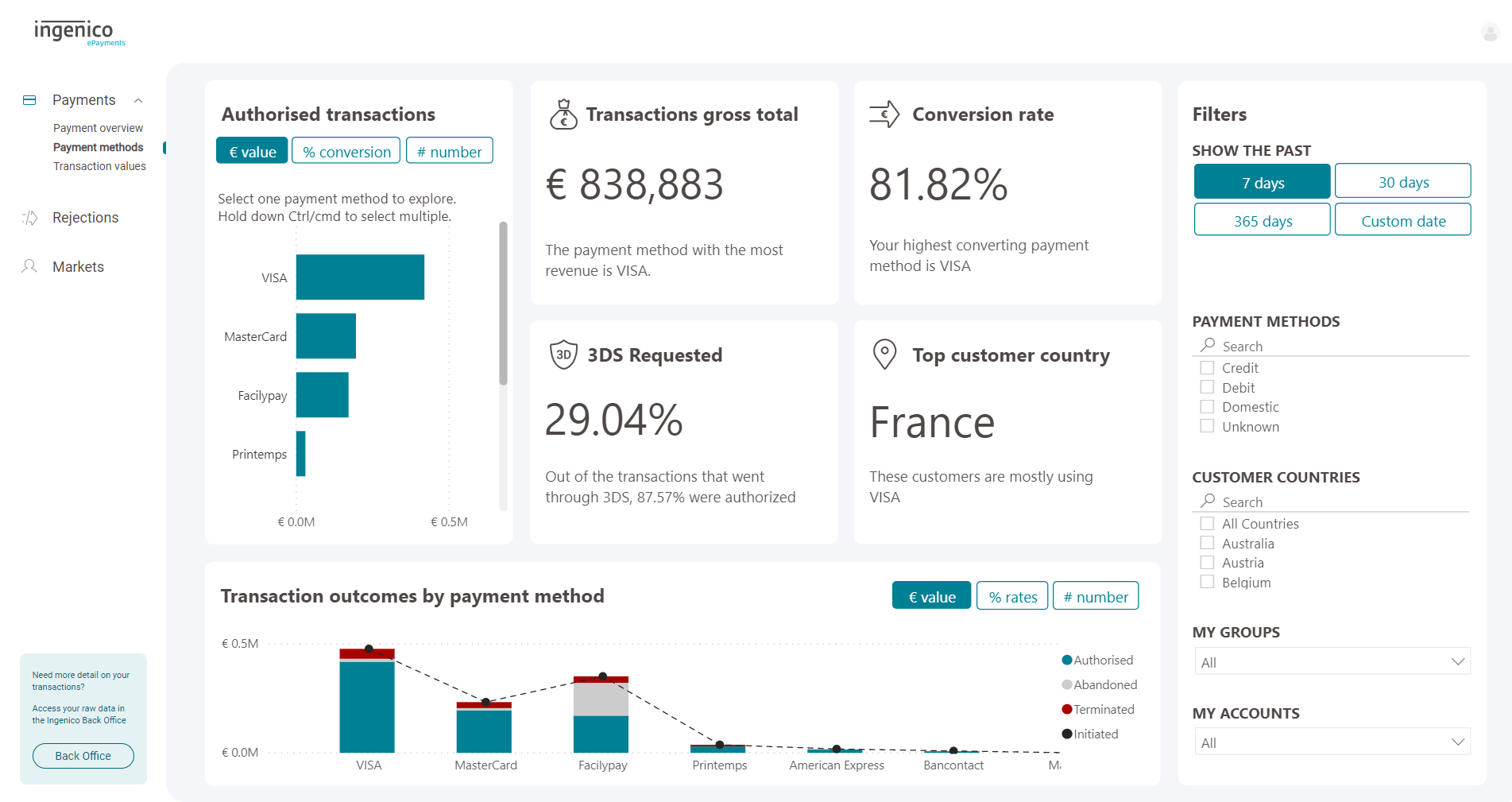

Payment overview dashboard

El panel de descripción general de pagos es la página principal de MyPerformance V2. Ofrece una visión de alto nivel de las métricas de pago más importantes, como la tasa de conversión, los reembolsos, el total bruto y el número de transacciones. También muestra el valor promedio de las transacciones, que es el importe promedio que tus clientes gastan en una transacción.

Como regla general,

- La tasa de conversión es la relación entre el número de transacciones autorizadas y el número de transacciones iniciadas

- La tasa de rechazo es la relación entre el número de transacciones finalizadas y el número de transacciones iniciadas

- La tasa de abandono es la relación entre el número de transacciones no iniciadas correctamente y el número de transacciones iniciadas

Tasa de conversión + Tasa de rechazo + Tasa de abandono = 100%

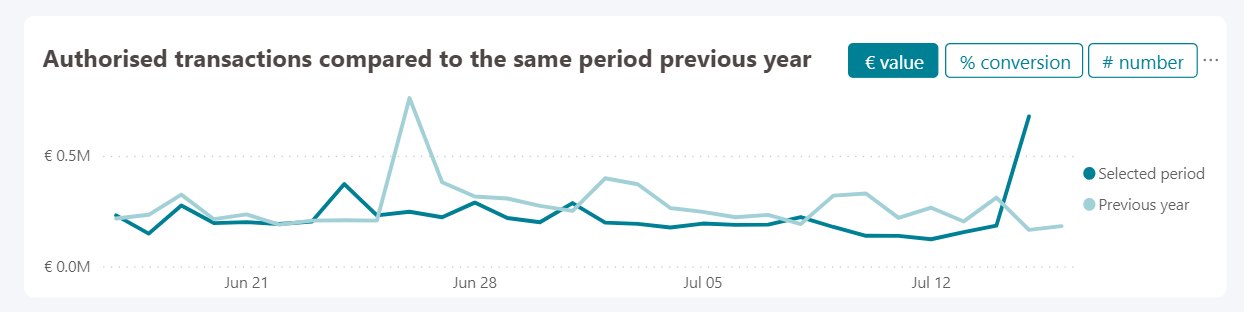

Comparación de transacciones autorizadas

También dispones de un gráfico que muestra tu flujo de transacciones a lo largo del tiempo. Utiliza los tres botones de control de valores para alternar entre la visualización del valor de las transacciones totales autorizadas en euros, el tipo de conversión y el número de transacciones autorizadas. Esto ayuda a dar una visión más contextual de tus ventas, así como del rendimiento de los pagos.

Panel de métodos de pago

El panel de métodos de pago te permite comprender mejor el rendimiento de tus métodos de pago. Permite evaluar si tienes los métodos de pago adecuados para tus clientes y si tu integración funciona correctamente.

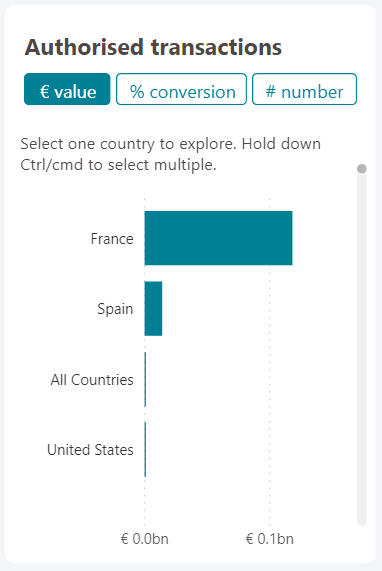

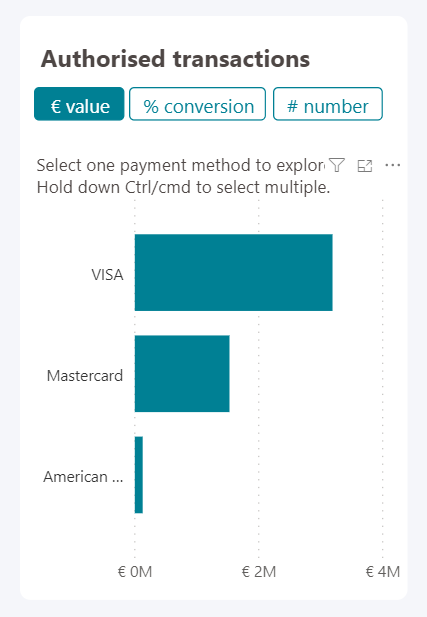

Transacciones autorizadas

El gráfico de transacciones autorizadas muestra cuántas transacciones correctas han pasado por cada método de pago, así como la tasa de conversión. Al seleccionar uno de los métodos de pago en este gráfico también se actualizarán las otras métricas del panel.

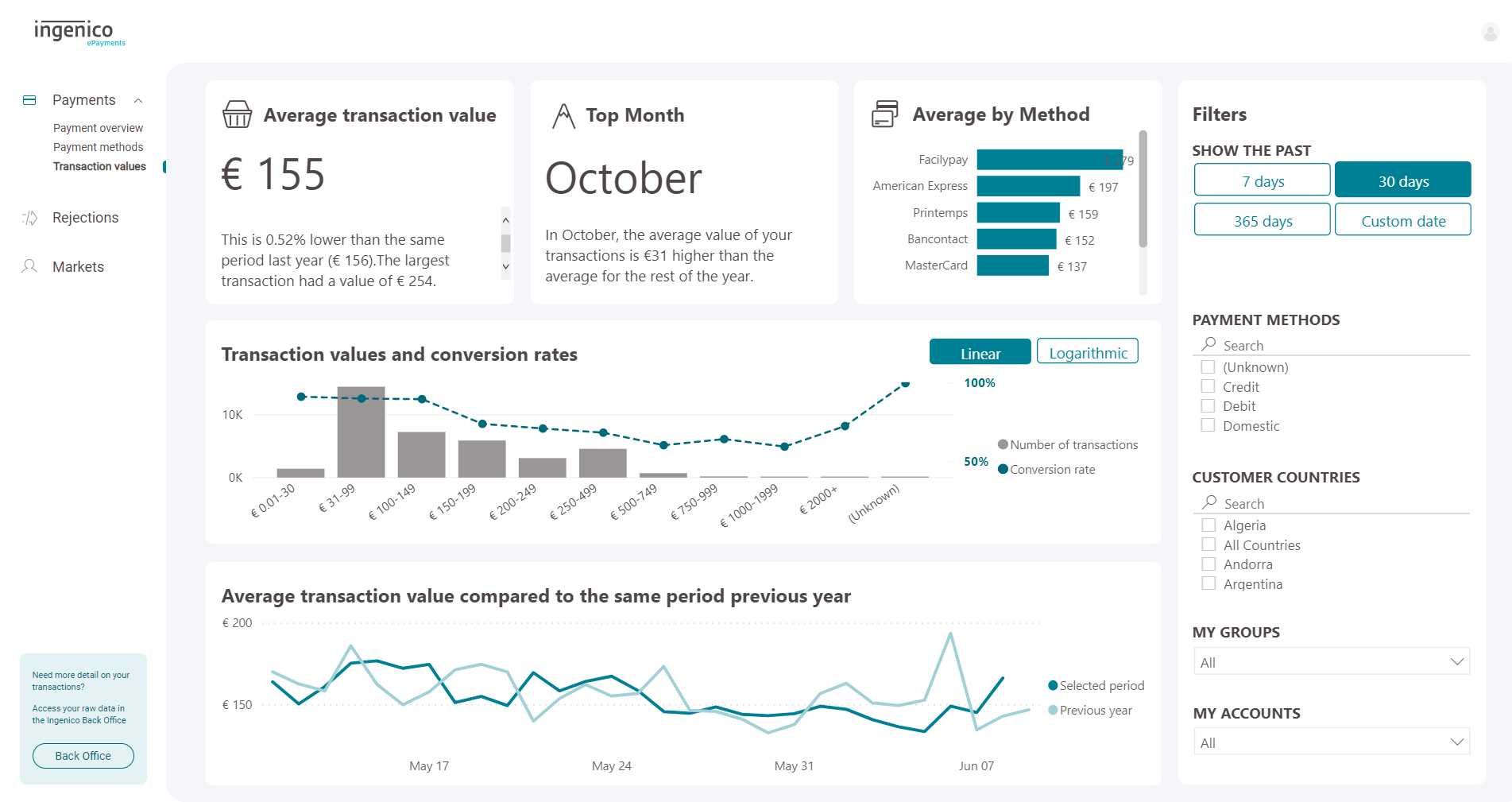

Panel de valores de transacciones

El panel de valores de transacciones ilustra las tendencias del valor medio de las transacciones (ATV), como el mes en que los clientes gastan más por transacción y el ATV por método de pago.

El valor medio de las transacciones (ATV) es una forma de medir cuánto gastan los clientes por transacción. A veces se denomina tamaño del ticket o tamaño de la cesta. Encontrar formas de aumentar el valor promedio de tus transacciones puede ser una forma de aumentar tus ingresos con los clientes actuales. Sin embargo, los totales de transacción más elevados también pueden dar lugar a una conversión deficiente. Los clientes pueden descubrir que no tienen fondos suficientes, pueden llegar al límite de su tarjeta o cuenta o pueden tener que autenticarse con múltiples formas de identificación y fallar en uno de los pasos. Entender cómo el valor promedio de las transacciones afecta a tu negocio puede ayudarte a tomar decisiones de empaquetado más inteligentes o ayudar a tus clientes a disfrutar de una experiencia de compra más fluida.

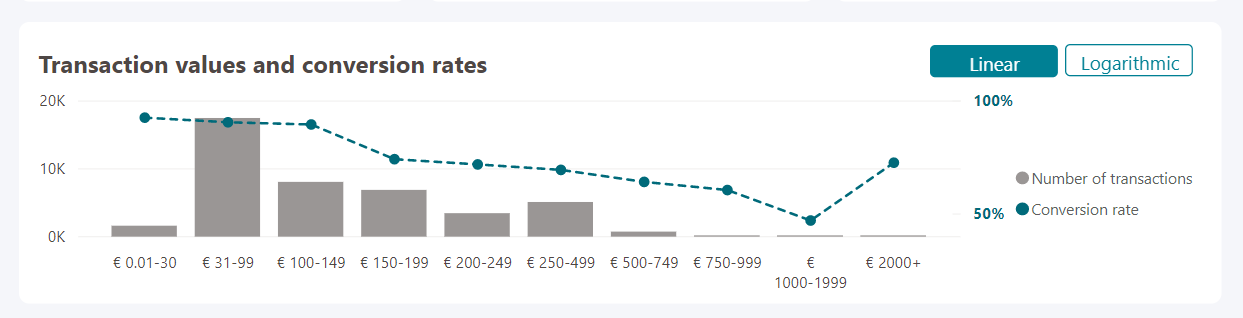

Gráfico de valores de transacciones y tasas de conversión

El gráfico de valores de transacciones y tasas de conversión muestra cuántas transacciones se encuadran en cada grupo de ATV y la tasa de conversión de cada grupo. Esto ilustra qué tamaños de cesta son los más populares y qué impacto tiene en la conversión. Si alternas entre la vista lineal y la vista logarítmica, se mostrarán los mismos datos pero a diferentes escalas. En caso de una gran diferencia entre el valor más alto y el más bajo, la vista logarítmica ajusta la escala para facilitar la comparación de los valores.

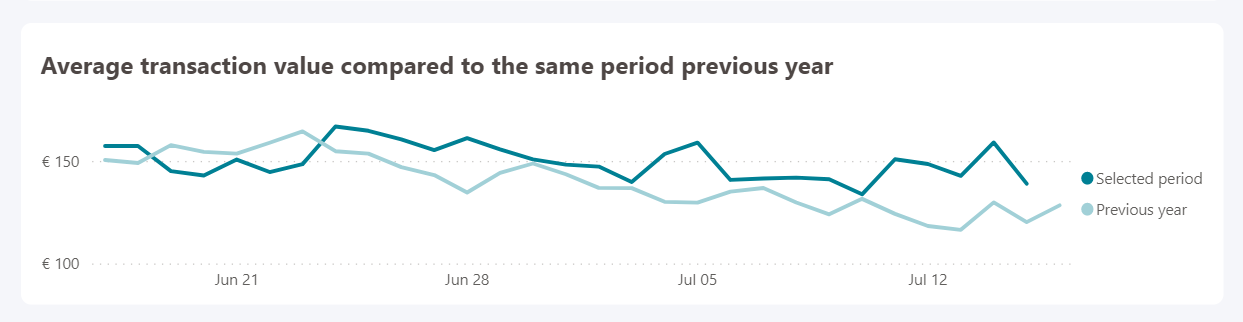

Comparación de promedio de transacciones

El gráfico de líneas compara el ATV de cada día del periodo seleccionado con el mismo periodo del año anterior. Ten en cuenta que esto comparará la misma fecha (y no el mismo día) del año anterior. Por ejemplo, si sueles tienes más ventas durante el fin de semana, estos picos aparecerán en diferentes áreas del gráfico.

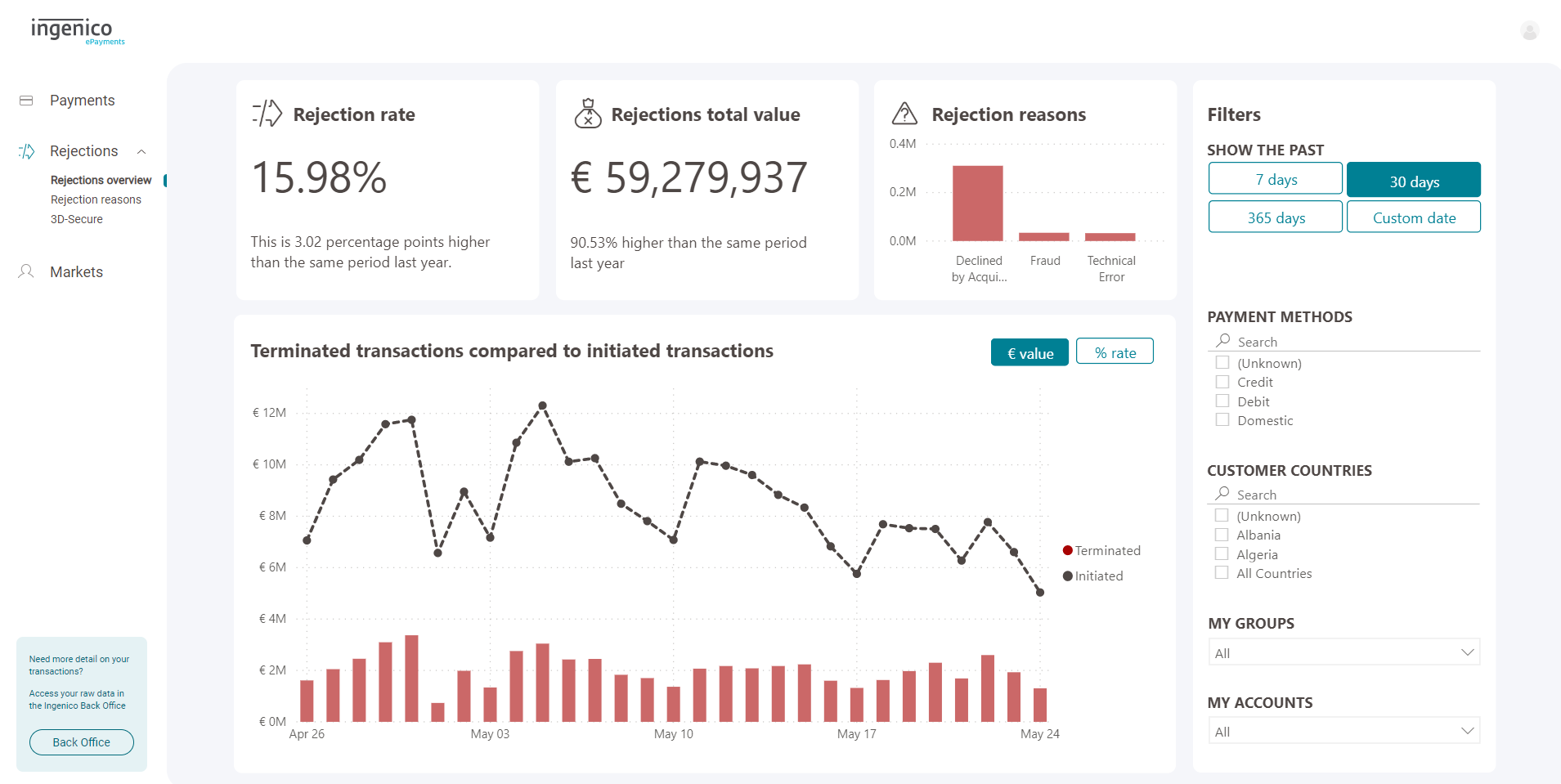

Panel de descripción general de rechazos

El panel de descripción general de rechazos te ofrece un resumen de las transacciones que no se autorizaron para el pago. Este panel muestra una comprobación del estado para saber si las transacciones rechazadas están en un nivel normal para tu negocio.

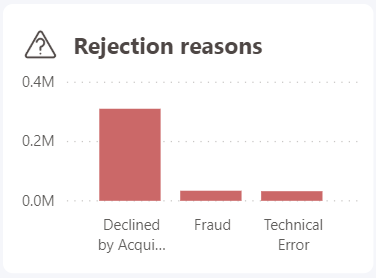

Motivos de rechazo

También muestra las tres categorías principales de transacciones rechazadas:

- Rechazada por el comprador: transacciones que no fueron aceptadas por el comprador;

- Error técnico: algo falló en un punto del proceso de la transacción;

- Fraude: transacciones que fueron bloqueadas porque tu herramienta de prevención de fraudes las marcó como probablemente fraudulentas y las detuvo. Los rechazos de la categoría de fraude pueden considerarse una forma positiva de rechazo, ya que reflejan el número de posibles incidentes de fraude que se han evitado. No obstante, si el número de rechazos por fraude es desproporcionadamente alto, podría significar que los parámetros de prevención de fraude son demasiado estrictos y están bloqueando las transacciones legítimas.

Para saber qué reglas de prevención de fraude están provocando más rechazos, utiliza el panel de motivos de rechazo. Para saber más sobre la prevención de fraude, consulta la guía.

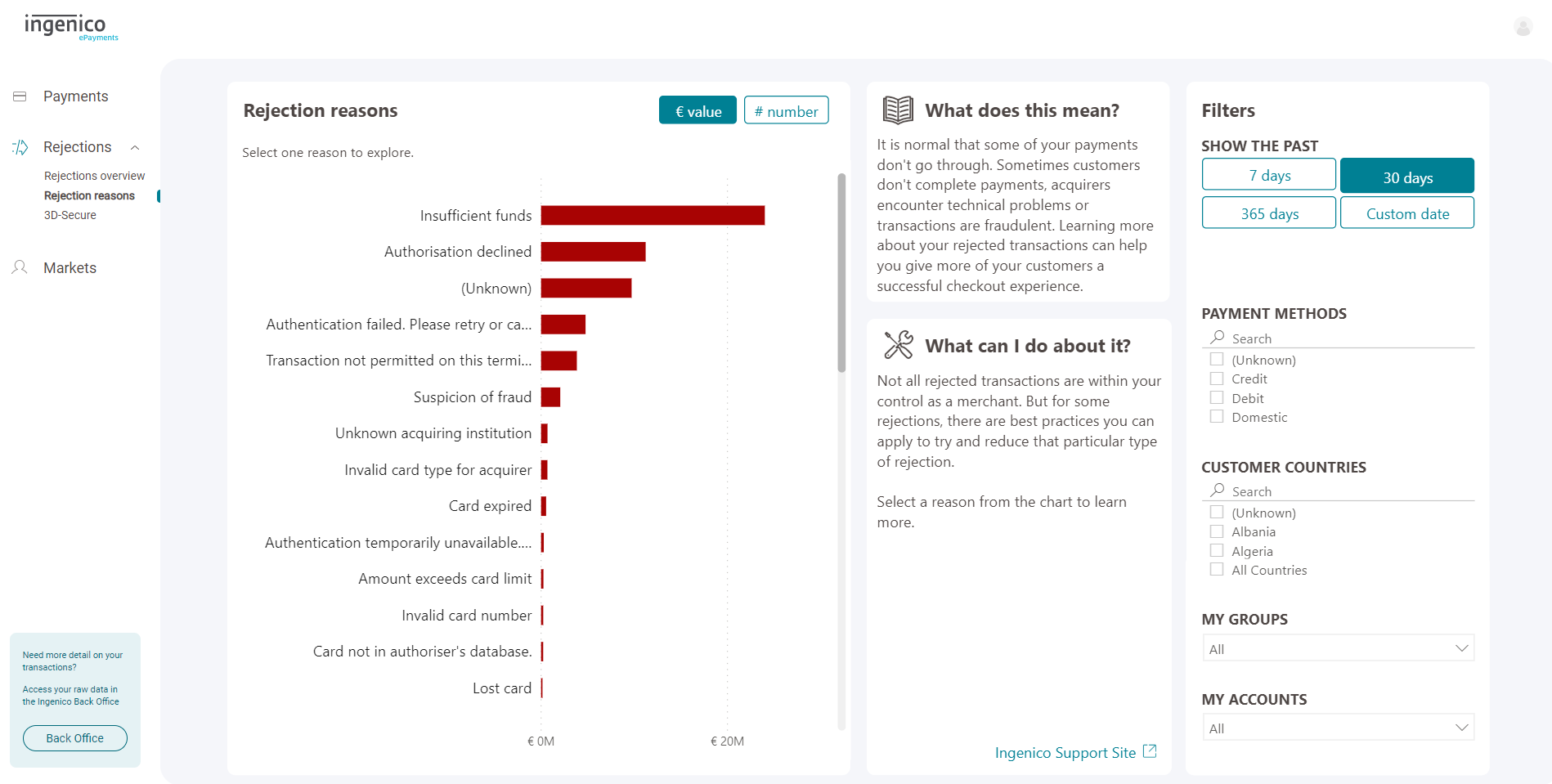

Panel de motivos de rechazo

El panel de motivos de rechazo desglosa todas las transacciones confirmadas por el cliente pero no aceptadas por tu(s) comprador(es). Este panel muestra el código de error que se proporcionó junto con la transacción rechazada y permite clasificar estos errores por los que están causando el mayor valor o número de rechazos. Algunos de estos errores proporcionados son intencionadamente vagos (para evitar compartir información con estafadores) o estarán fuera de tu control como comercio. Pero algunos motivos de rechazo son una oportunidad para mejorar la experiencia de tu página de pago, la integración técnica, la configuración de los pagos, la configuración antifraude y mucho más. Esto puede llevar a un aumento de la conversión global.

Al seleccionar una razón específica en el gráfico, se generará una breve explicación, así como consejos sobre cómo reducir ese rechazo. Si te encuentras con una razón de rechazo menos común, puede que no haya una explicación específica. Consulta nuestra guía de prácticas recomendadas de pago para ver consejos generales sobre cómo mejorar tu conversión. Para obtener información más específica, es probable que los rechazos se relacionen con uno de los siguientes temas:

- Optimizar tu página de pago

- Ofrecer los métodos de pago adecuados

- Prevenir el fraude

- Más información sobre la integración

- Conceptos básicos de 3-D Secure

Para analizar qué transacciones están relacionadas con cada motivo (errores NC), ve a Back Office. Consulta la sección de preguntas frecuentes para obtener más información.

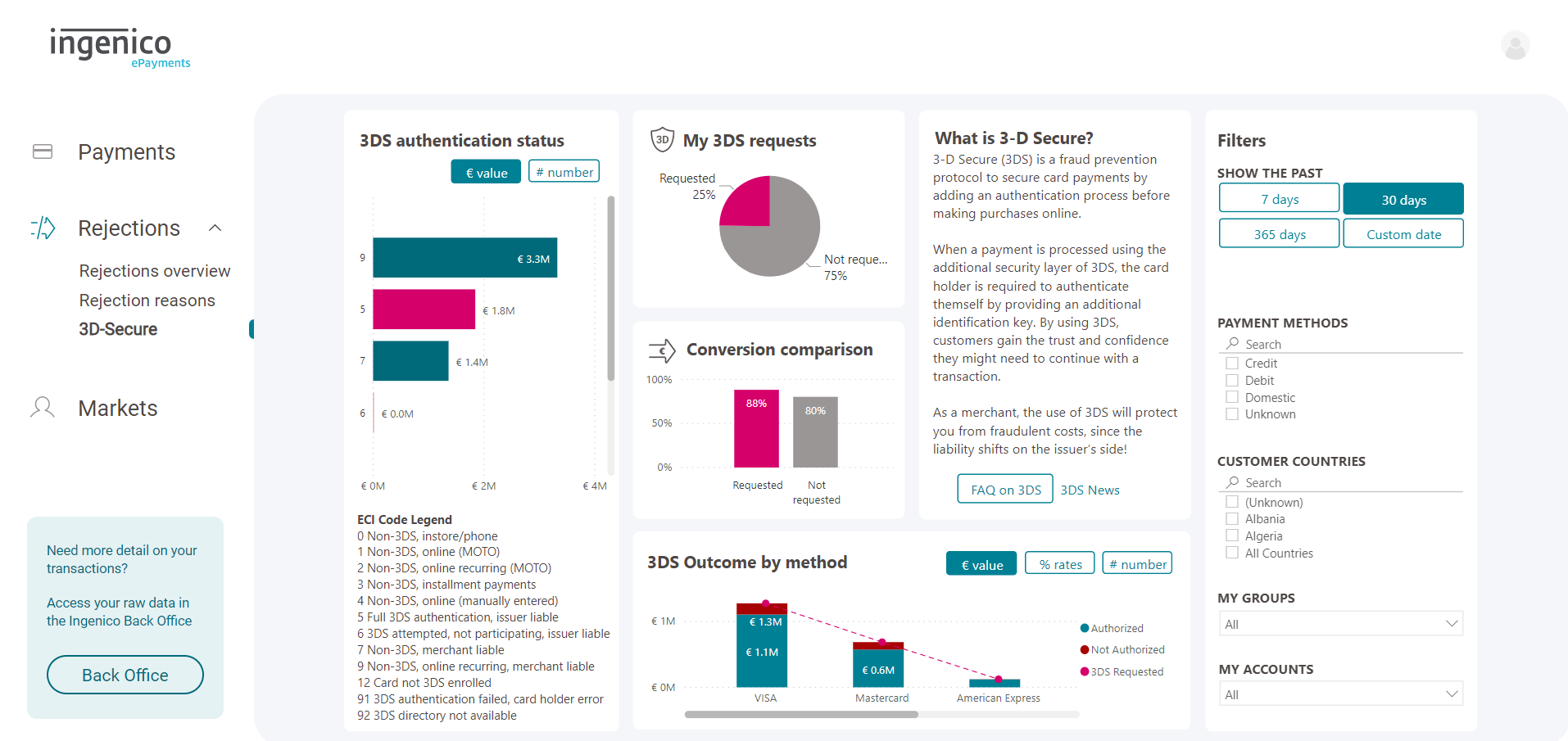

Panel 3-D Secure (3DS)

Este panel 3DS te proporciona más información sobre las transacciones que pasan a través de la autenticación sólida de clientes 3-D Secure. Esto significa que, para autorizar con correctamente estas transacciones, los clientes tuvieron que verificar su identidad para asegurarse de que las transacciones no eran fraudulentas.

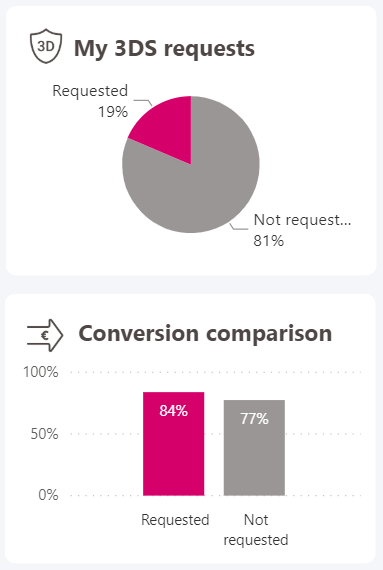

Comparación de solicitudes y conversión 3DS

Para ver rápidamente el estado de tus transacciones 3-D Secure, revisa los gráficos comparativos de solicitudes y conversión 3DS.

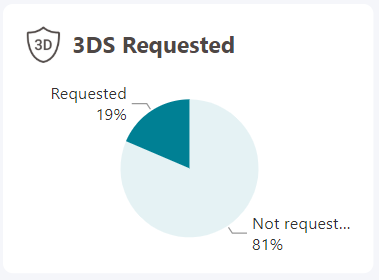

- El gráfico de solicitudes 3DS muestra cuántas de tus transacciones iniciadas tuvieron que ser autenticadas por 3DS.

- El gráfico comparativo de conversión muestra la tasa de conversión de las transacciones que fueron autenticadas por 3DS (izquierda) y las transacciones que no tuvieron que ser autenticadas por 3DS. Es posible que tus transacciones solicitadas por 3DS tengan una tasa de conversión más baja. Esto puede deberse a que los clientes tengan que dar pasos adicionales para llevar a cabo la autenticación o para abandonarla o anularla. También podría ser que exista un error técnico en tu integración de 3DS que haya impedido la ejecución de algunas transacciones. O podría atribuirse a la prevención de los intentos de fraude. Sin embargo, debido al aumento del uso de 3DS, puedes notar que las transacciones solicitadas por 3DS se convierten mejor.

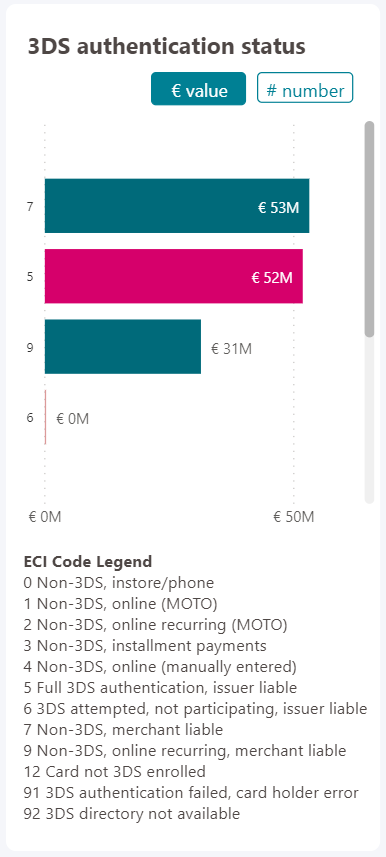

Estado de autenticación 3DS

To learn more about what actually happens to your transactions in relation to 3DS, use the 3DS authentication status chart. This shows you the 3DS specific status for all of your transactions. This is known as the Electronic Commerce Indicator (ECI). It shows you if the transaction was 3DS authenticated or not, what kind of payment it was and whether it passed 3DS authentication.

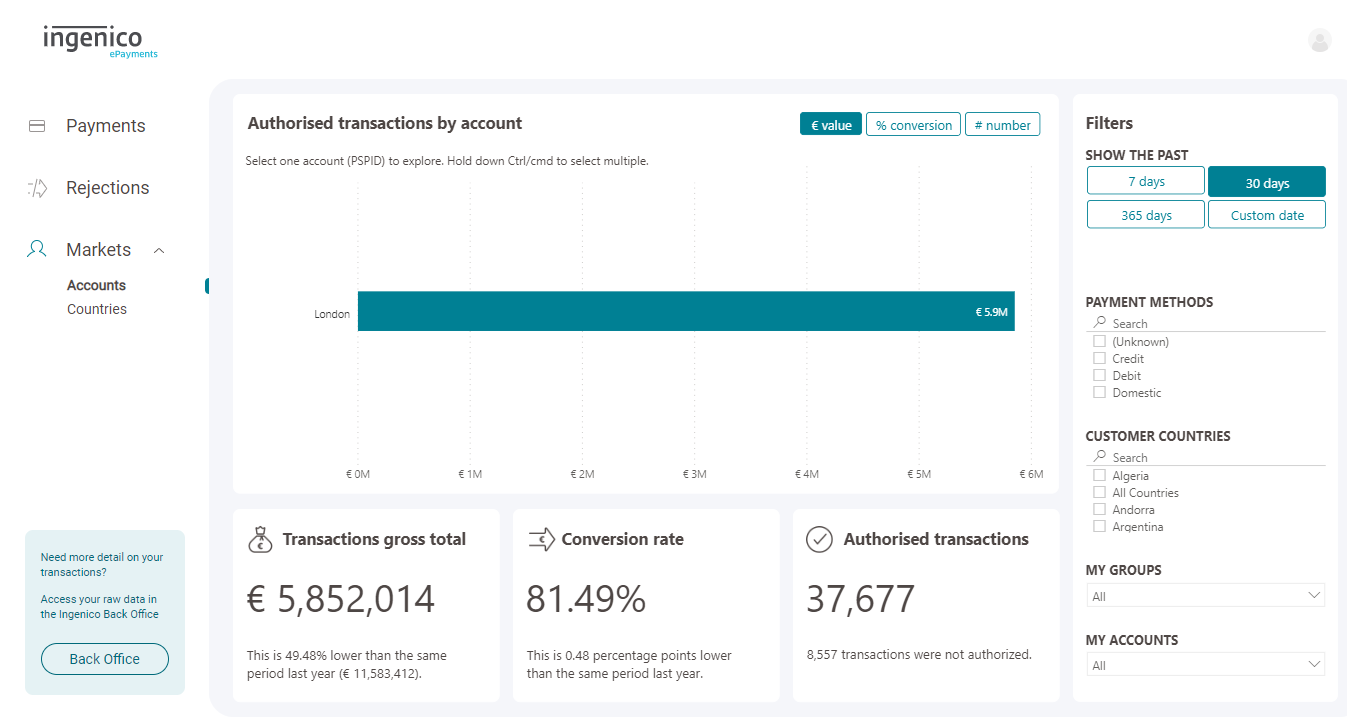

Panel de cuentas

El panel de cuentas ayuda a comparar tus cuentas de Worldline (conocidas como PSPID). Utiliza los botones de control de valores que se encuentran en la parte superior derecha del gráfico para comparar la cantidad de transacciones autorizadas procesadas por cada una de tus cuentas en términos de valor bruto, tasa de conversión y número de transacciones. A medida que selecciones cada cuenta, también se actualizarán las métricas clave.

Este panel también proporciona una mejor comprensión de cómo se comparan entre sí tus áreas de negocio. Esto puede ayudarle a entender cómo se acumulan los diferentes segmentos o áreas de tu negocio, pero también se puede utilizar para las pruebas A-B. Si haces un cambio en una cuenta y luego seleccionas el periodo de tiempo pertinente, puedes comenzar a sacar conclusiones sobre el impacto de tus decisiones.

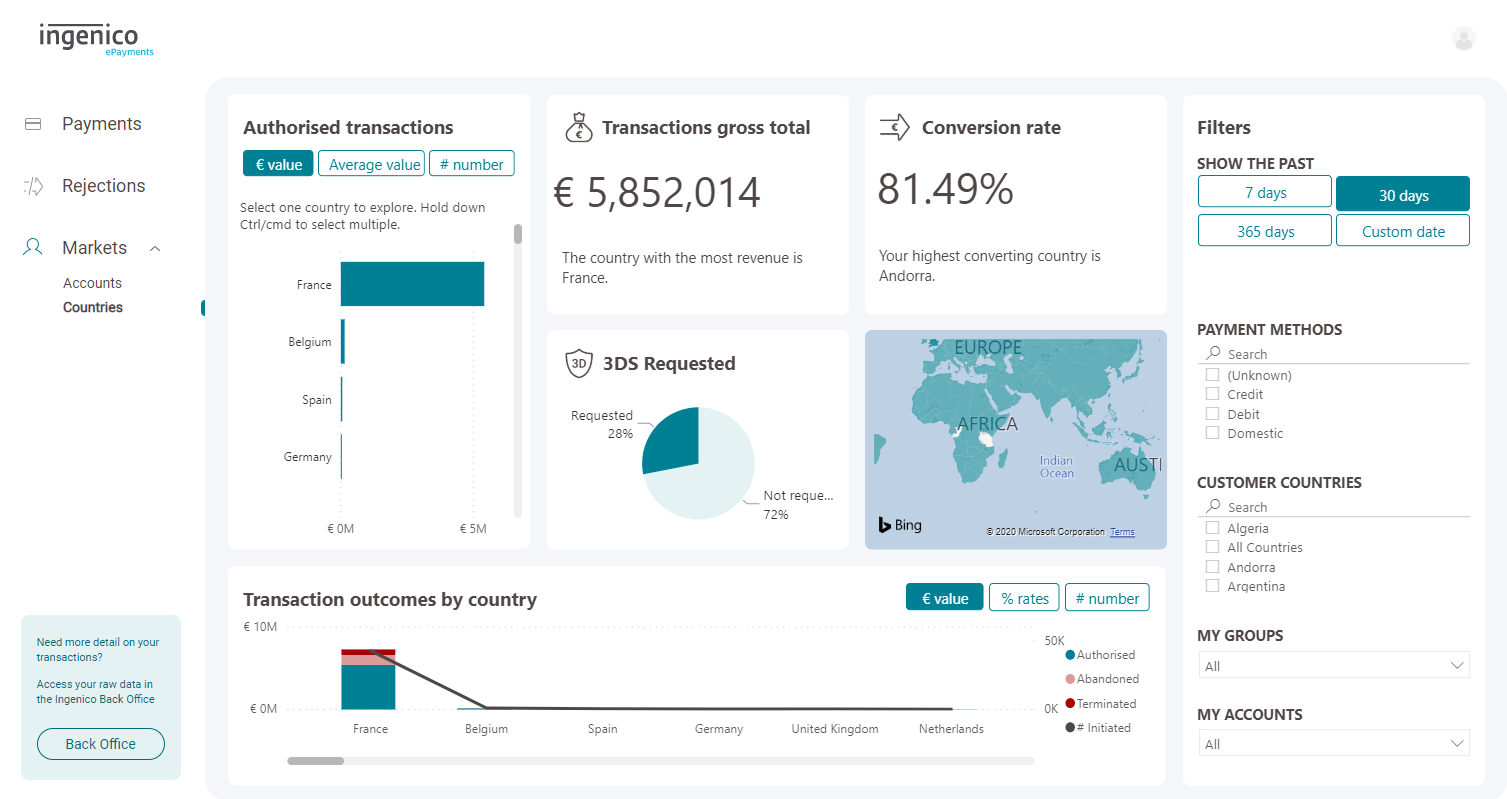

Panel de países de clientes

El panel de países de clientes compara los países de tus clientes, basándose en el país que emitió su tarjeta, o basándose en su dirección IP si el país de la tarjeta no está disponible. Comprender tu rendimiento en función del país resulta útil para añadir contexto a tu evaluación. También es una herramienta importante a la hora de tomar decisiones sobre tu configuración.

Transacciones autorizadas

Para obtener una descripción general de tus países, utiliza el gráfico de transacciones autorizadas para comparar tus países por el valor bruto, el valor promedio de las transacciones (también conocido como tamaño de la cesta) y el número de transacciones. También puedes usar este gráfico para filtrar todo el panel por un determinado país.

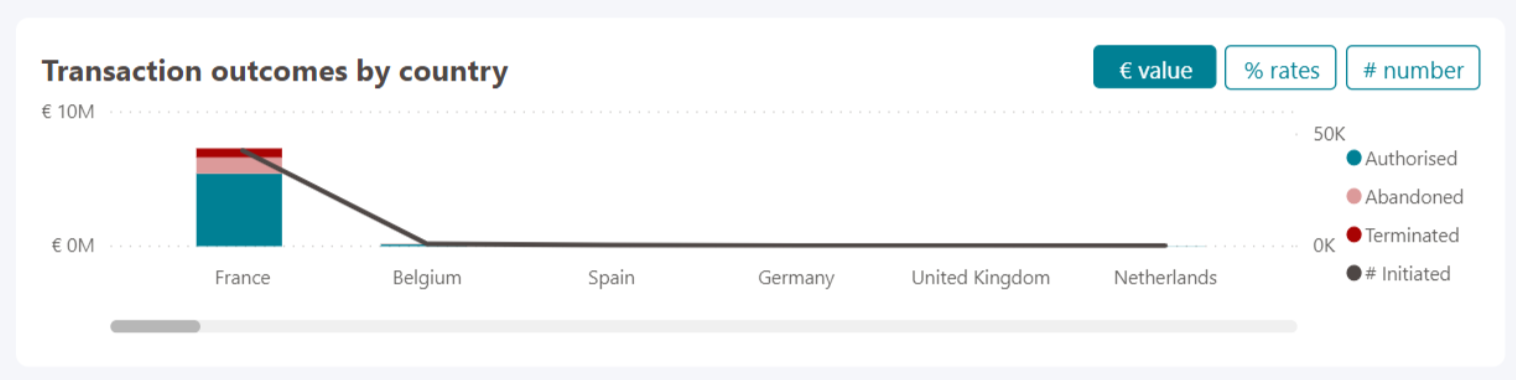

Resultados de transacciones por país

Para comprender lo que ocurre específicamente en el ciclo de vida de la transacción con cada país de cliente, utiliza el gráfico de resultados de transacciones. Si tienes un número particularmente alto de rechazos en un país, debes consultar el panel de motivos de rechazo y filtrar por ese país para conocer la causa. Si tienes un alto número de abandonos en un país, debes asegurarse de que cuentas con el método de pago local de dicho país.

Solicitudes 3DS

Utiliza el gráfico de solicitudes 3DS para comparar cuántas transacciones deben ser autenticadas usando 3-D Secure en cada país. Si no seleccionas ningún país, este gráfico reflejará tus cifras generales. Selecciona un país de uno de los gráficos para actualizar estos porcentajes. Si notas algún número inusual para un determinado país, debes consultar el panel 3-D Secure y filtrar por ese país.

5. Limitación de responsabilidad

Worldline no será responsable de ninguna información inexacta o incompleta. La información contenida en el presente documento se proporciona como cortesía y únicamente con fines de información general. Esta información no pretende ser una descripción completa de todas las normas, políticas y procedimientos aplicables. Los asuntos a los que se hace referencia están sujetos a cambios regulares y las circunstancias individuales pueden variar. Worldline no asume responsabilidad por ningún error u omisión en el contenido de MyPerformance. Worldline tampoco será responsable de los daños causados por MyPerformance. Worldline no ofrece garantías ni representaciones sobre el uso o el funcionamiento de MyPerformance. Ni Worldline ni ninguno de sus afiliados serán responsables de los costes, las pérdidas y/o los daños que surjan del acceso o el uso de MyPerformance.