Utilisation sélective de 3-D Secure

1. Introduction

Afin de garantir la conformité avec PSD2, nous recommandons de ne plus utiliser ces fonctions.

La fonctionnalité d’utilisation sélective de 3-D Secure faisait partie de 3DSv1, qui devient progressivement obsolète. À l’origine, nous l’avions introduite afin de vous donner la possibilité de traiter des exceptions et exemptions de 3-D Secure, pour garantir des taux de conversion élevés pour les transactions présentant un niveau de risque minimal.

Avec l’entrée en vigueur de PSD2, la nouvelle version 2 de 3-D Secure est disponible. Elle a remplacé la version originale de 3-D Secure. Cette nouvelle version définit ses propres exemptions et exclusions de 3-D Secure. L’utilisation sélective de la fonctionnalité 3-D Secure ne répond pas à ces définitions.

Pour respecter PSD2 et, en même temps, traiter ces exemptions/exclusions, nous recommandons instamment une approche différente. Consultez nos chapitres consacrés à 3-D Secure pour Page de paiement hebergée/DirectLink afin d’en savoir plus.

3-D Secure (également appelé authentification 3D secure ou 3DS) est un protocole de prévention de la fraude qui permet d’identifier le titulaire de la carte en demandant une authentification en ligne. Malheureusement, 3DS peut non seulement compliquer le processus de paiement de vos clients, mais aussi empêcher des transactions valables et non frauduleuses d’être effectuées avec succès lors du passage de la commande.

Heureusement, vous pouvez recourir à Utilisation sélective de 3-D Secure pour:

- Le combiner à d’autres modules de lutte contre la fraude d’Worldline anti-fraud modules.

- Trouver l’équilibre parfait entre protection contre la fraude et maintien d’une expérience de passage de la commande fluide pour vos clients.

- Désactiver 3-D Secure pour les transactions dont le montant est peu élevé.

Vous aurez besoin d’un abonnement Fraud Expert Notation ou Fraud Expert Checklist sactif pour utiliser ce service. Si vous n’avez pas d’abonnement, contactez un représentant d'Worldline.

2. Démarrer

L’outil Selective use of 3-D Secure devra être utilisé en plus d’un des modules de détection des fraudes suivants :

- CAP1 – Fraud Detection Module Advanced Checklist (FDMAc)

- CAP2 – Fraud Detection Module Advanced Scoring (FDMAs)

Ce guide vous expliquera comment désactiver 3-D Secure (3DS) pour les transactions considérées comme présentant un faible risque par FDMAs ou FDMAc.

Pour commencer, assurez-vous que votre abonnement FDMAc ou FDMAs est activé. Vous pouvez le faire en vous rendant sous Configuration > Account > Your options dans votre compte. S’il n’a pas été activé, veuillez contacter notre service d’assistance.

3. Gérer les paramètres 3DS

Une fois votre abonnement de lutte contre la fraude activé, nous pouvons configurer vos paramètres 3DS.

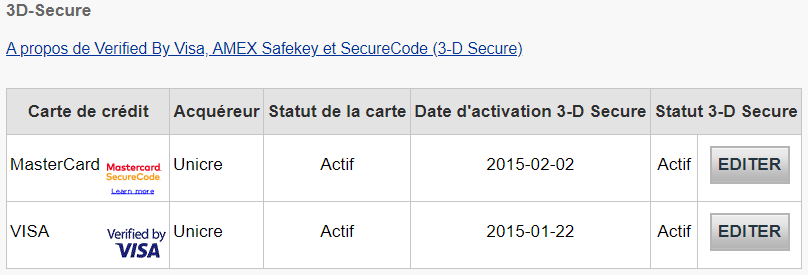

Allez dans Advanced > Fraud detection. 3DS doit être configuré individuellement pour chaque méthode de paiement. Sous 3-D Secure, sélectionnez une méthode de paiement en cliquant sur EDIT. Tous ces paramètres auront la préséance sur les préférences 3D-Secure que vous avez configurées avec CAP1 ou CAP2 (c.-à-d. qu’une règle Force Review sera ignorée).

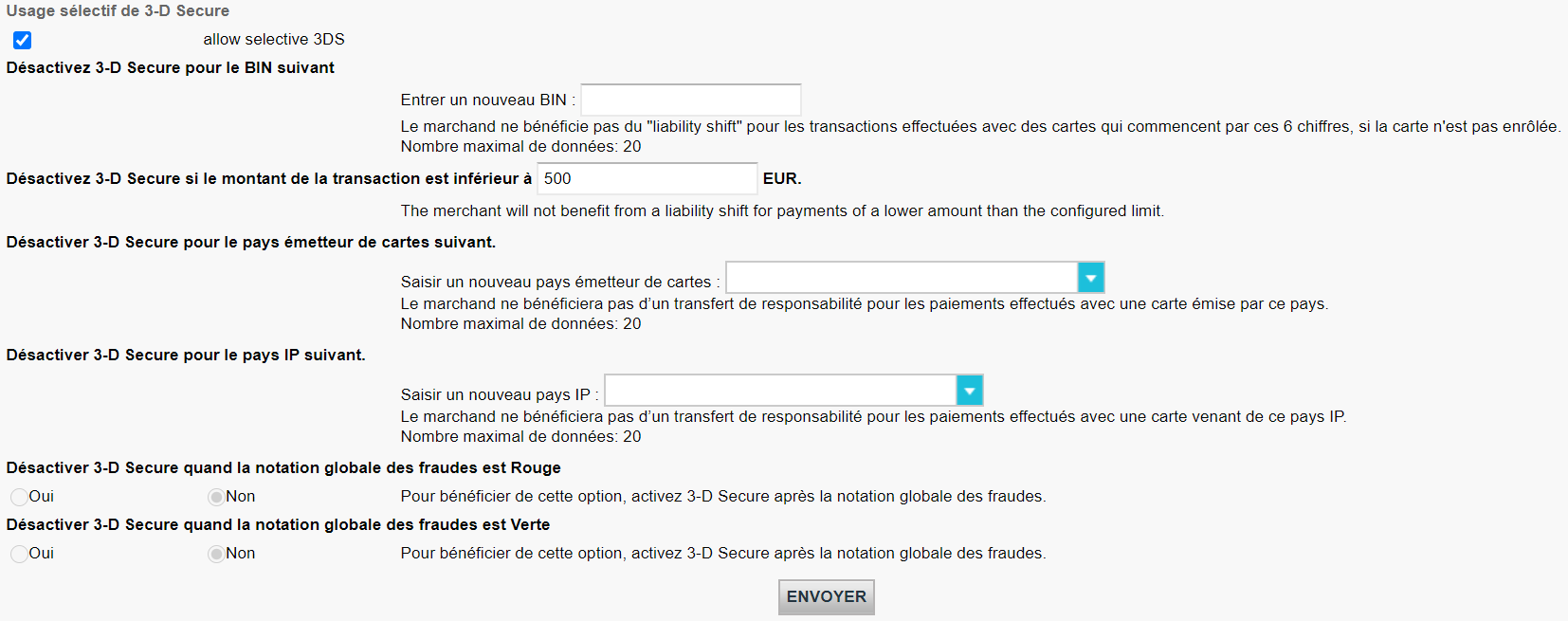

Le tableau ci-dessous vous indique les paramètres que vous pouvez configurer.

| Description des paramètres | Explication |

|---|---|

| Désactivez 3-D Secure pour le BIN suivant | Saisissez les six premiers chiffres d’une carte de crédit |

| Désactivez 3-D Secure si le montant de la transaction est inférieur à X EUR. | Si une transaction est inférieure à un montant donné, 3DS ne sera pas déclenché |

| Désactiver 3-D Secure pour le pays émetteur de cartes suivant. | Disponible uniquement pour les cartes Visa/MasterCard/American Express/Diners |

| Désactiver 3-D Secure pour le pays IP suivant. | |

| Désactiver 3-D Secure quand la notation globale des fraudes est Rouge | Disponible seulement si vous utilisez Checklist ou Scoring et Fraud Expert |

| Désactiver 3-D Secure quand la notation globale des fraudes est Verte | Disponible seulement si vous utilisez Checklist ou Scoring et Fraud Expert |

Vous pouvez ajouter des éléments en saisissant une valeur spécifique dans les champs de saisie et sélectionner un élément à partir du menu déroulant. Supprimez des éléments en cochant Delete. Confirmez toutes vos actions en cliquant sur SUBMIT.

Remarque : en utilisant ces paramètres, il est possible que vous ne bénéficiez pas de la garantie de paiement conditionnel en cas de remboursements. Veuillez contacter votre acquéreur pour obtenir plus d’informations.

Si vous avez configuré plusieurs paramètres, 3DS sera désactivé même si une seule condition est remplie. Veuillez contacter nos experts en matière de fraude si vous souhaitez utiliser plusieurs conditions.

Questions fréquemment posées

3DS v2

A partir du 1er janvier 2021 pour l'Union Européenne et à partir du 14 septembre 2021 pour le Royaume-Uni, les règles d’authentification forte entreront en vigueur pour tous les paiements digitaux en Europe. À l'heure actuelle, les banques, les prestataires de services de paiement et les réseaux de cartes travaillent tous sur des solutions techniques qui répondront aux exigences de la DSP2. Pour accepter les paiements après le 1er janvier, vous devrez vous assurer que ces solutions techniques fonctionneront avec votre boutique en ligne.

Afin d’accepter les paiements des plus grands réseaux de cartes au monde, Visa, Mastercard et Amex, il est impératif que vous ayez implémenté la solution de sécurité 3D-Secure pour votre boutique en ligne. Le 3D-Secure est utilisé depuis 2001 et vise à améliorer la sécurité des transactions par carte en ligne, mais une nouvelle version a été développée pour faciliter les exigences de l’authentification forte de la DSP2.

Nous vous recommandons d'utiliser 3D-Secure, car cela permet d'éviter les risque de fraude et vous dégage également de toute responsabilité en cas de fraude. À partir du 1er janvier 2021, le 3D-Secure sera également nécessaire pour accepter les paiements des principales cartes.

La deuxième Directive Européenne relative aux Services de Paiement (2015/2366 DSP2), entrée en vigueur en janvier 2018 et qui vise à assurer la protection des consommateurs pour tous les types de paiement, en promouvant un paysage de paiements encore plus ouverts et concurrentiels. En tant que fournisseur de services de paiement, nous sommes fiers d’être certifiés selon la norme DSP2 depuis le 29 mai 2018.

L'une des principales exigences de la DSP2 concerne l’authentification forte (SCA) qui sera requise pour toutes les transactions électroniques dans l'UE à partir du 1er janvier 2021 pour l'Union Européenne et à partir du 14 septembre 2021 pour le Royaume-Uni. L’authentification forte exigera que les détenteurs de cartes s'identifient avec au moins DEUX des trois méthodes suivantes :

• quelque chose qu’ils connaissent (code PIN, mot de passe, …)

• quelque chose qu’ils possèdent (lecteur de carte, mobile, …)

• quelque chose qu’ils sont (reconnaissance vocale, empreinte digitale, …)

Cela signifie que vos clients ne pourront plus, en pratique, effectuer un paiement par carte en ligne en utilisant uniquement les informations figurant sur leurs cartes. Par exemple, ils devront valider leur identité via une application bancaire connectée à leur téléphone et nécessitant un mot de passe ou une empreinte digitale pour approuver leur achat.

Plus d'informations sur DSP2 sont disponibles ici : https://www.europeanpaymentscouncil.eu/sites/default/files/infographic/2018-04/EPC_Infographic_PSD2_April%202018.pdf

3DSv2 invite les marchands à envoyer des informations supplémentaires (obligatoire / recommandé..). Tout ce que vous devez savoir, en tant que marchand peut être trouvé ici:

La COF en résumé : le client effectue une première transaction avec un commerçant via 3D-S (CIT). À partir de cette première expérience, le commerçant est en mesure d’effectuer des transactions récurrentes (abonnement ou avec l’autorisation du client -> création d’un jeton), identifiées en tant que transactions MIT.

Les MIT font partie des exceptions envisagées avec la 3DSv2., si elles remplissent toutes les conditions suivantes:

- transactions ultérieures à une CIT initiale

- La CIT a été effectuée avec une authentification obligatoire

- Un lien d’identification dynamique est créé entre la CIT initiale et les MIT ultérieures

Après l’authentification initiale, des exceptions/exclusions s’appliquent:

- Soit en raison d’exceptions légales récurrentes qui s’appliquent aux abonnements avec un montant et une périodicité fixes (il est conseillé aux commerçants d’authentifier le montant total et de fournir le détail du nombre de paiements autorisés avec les détenteurs de carte)

- Soit parce que les autres types de transactions sont exclues du périmètre de la SCA... au risque exclusif du commerçant en cas de débit rejeté (protection limitée au montant authentifié) ET besoin pour l’émetteur d’accepter ce risque :

- COF non programmée: le principe des transactions ultérieures est convenu avec le détenteur de la carte, mais le montant et/ou la périodicité n’est pas fixé(e)

- Pratiques sectorielles: progressif, absence de présentation, etc...

Pour la période de transition, les programmes ont défini une identification par défaut à utiliser pour les MIT ultérieures créées avant l’introduction de la 3DS v2.

Étant donné que les émetteurs ne nous ont pas encore communiqué de données fiables, nous ne disposons pas d’informations à ce sujet. MasterCard réalise actuellement des sondages en Europe, mais les résultats sont susceptibles de varier sensiblement d’un pays à l’autre. La situation continuera d’évoluer jusqu’à septembre. En janvier 2019, seuls 2/3 des émetteurs avaient achevés la certification EMVCo v2.1 et dans la liste des émetteurs, la prise en charge des exceptions variait entre 80 % (récurrent) et 50 % (liste blanche).

Si vous utilisez notre page page de paiement Worldline Worldline s’occupera de tous les champs obligatoires.

Si vous êtes intégré en DirectLink, ce qui signifie que vous avez votre propre page de paiement, nous avons un exemple Javascript disponible sur la page de support pour collecter les données obligatoires.

Pour la collecte facultative d'informations, reportez-vous à notre page de support pour savoir comment intégrer avec Worldline.

Que se passe-t-il si le marchand demande 3-D Secure et que la banque émettrice ne le déclenche pas ?

À moins que l’authentification soit une étape obligatoire (c.-à-d. en cas d’enregistrement de carte ou de transaction initiale d’une série de transactions récurrentes), les émetteurs peuvent décider de transmettre l’authentification. Dans ce type de scénario, l’émetteur sera responsable en cas de rejet de débit.

Ajouter valeur de la carte (Add Card Value) fait référence au cas où un fournisseur de portefeuille utilise le protocole 3DS pour ajouter une carte à son portefeuille. Cette procédure sera mise en œuvre par le fournisseur de portefeuille concerné.

La version 2 du 3D-Secure est une évolution des programmes 3D-Secure version 1 existants: Verified by Visa, Mastercard SecureCode, AmericanExpress SafeKey, Diners/Discover ProtectBuy et JCB J/Secure. Il est basé sur une spécification élaborée par EMVco. EMVCo a pour objectif de faciliter l'interopérabilité et l'acceptation mondiales des transactions de paiement sécurisées. Il est supervisé par les six organisations membres d’EMVCo - American Express, Discover, JCB, Mastercard, UnionPay et Visa - et soutenu par des dizaines de banques, marchands, processeurs, vendeurs et autres parties prenantes du secteur qui participent en tant qu’associés EMVCo.

L'une des principales différences de la version 2 réside dans le fait que l'émetteur peut utiliser un grand nombre de données issues de la transaction afin de déterminer le risque de la transaction (analyse basée sur les risques). Pour les transactions à faible risque, les émetteurs ne contestent pas la transaction (par exemple, n'envoient pas de SMS au titulaire de la carte) bien qu'ils authentifient la transaction (transaction fluide – sans authentification forte). Inversement, pour les transactions à haut risque, les émetteurs exigeront que le titulaire de la carte s'authentifie avec un SMS ou un moyen biométrique (challenge) ou autre.

Par ailleurs, l’authentification forte (SCA) requise à partir du 1er janvier 2021 pour l'Union Européenne et à partir du 14 septembre 2021 pour le Royaume-Uni, comme spécifié dans DSP2, entraînera une augmentation substantielle du nombre de transactions nécessitant l'utilisation de l'authentification 3-D Secure. L'utilisation de la version 2 de 3-D Secure devrait limiter autant que possible l'impact négatif sur la conversion.

En bref, 3-D Secure version 2 signifie :

• Vous devrez implémenter le 3-D Secure avant le 1er janvier 2021 si vos transactions tombent sous les exigences relatives aux directives de l'UE PSD2 SCA (au cas où vous ne supporteriez pas déjà le 3-D Secure).

• La transmission de données supplémentaires est conseillé (et dans certains cas requis) lors de l’envoie de la transaction pour soutenir l'évaluation des risques effectuée par l'émetteur dans le cas de 3-D Secure version 2.

• Nous vous conseillons de vérifier si votre politique de confidentialité en ce qui concerne le GDPR est à jour, car vous pourriez partager des données supplémentaires avec des tiers.

• Une expérience utilisateur bien meilleure pour vos clients

Le marché s’attend à un pourcentage substantiel des transactions utilisant la version 2 de 3-D Secure qui suivra un flux fluide, ce qui n’exige rien de plus du détenteur de la carte par rapport aux flux de paiement actuels de la solution 3-D Secure. Cela signifie que vous bénéficiez d’une hausse en matière de sécurité et de transfert de responsabilité fourni par les programmes 3-D Secure, tandis que la conversion de votre procédé de check-out ne devrait pas être affectée négativement.

Cette situation est possible uniquement si vous êtes intégré via DirectLink seulement (page du commerçant / FlexCheckOut), en tant que Worldline page de paiement hébergée, Worldline recueille les données obligatoires.

Tout d’abord, Worldline identifiera le flux à rediriger vers la v1 ou la v2 en fonction du numéro de la carte.

Si la carte est associée à la V2, les cas suivants peuvent se produire:

Données obligatoires:

- Si des données erronées sont transmises, la transaction est bloquée

- S’il manque des données, Worldline redirigera votre transaction vers le flux de la v1

- Si aucune donnée n’est transmise, la transaction n’est PAS bloquée, mais redirigée vers le flux de la v1

Données recommandées ou facultatives:

- si aucune donnée n’est transmise, la transaction n’est PAS bloquée, mais elle ne peut pas bénéficier de l’exception.

Puisque cela est tributaire de la volonté de l’acquéreur, la disponibilité de 3DSv2 dépendra des acquéreurs individuels.

La plupart des acquéreurs français prendront en charge l’authentification approfondie des clients d’ici le 14 septembre 2019, mais pas les exceptions. L’introduction des exceptions sera mise à disposition par les acquéreurs individuels entre octobre 2019 et mars 2020.

Pour faciliter les choses à la fois pour les commerçants et les consommateurs, PSD2 permet certaines exemptions de l’authentification forte des clients. Il est important de noter que toutes les transactions qui qualifient pour une exemption ne seront pas automatiquement exemptées. Dans le cas de transactions par carte, par exemple, c’est la banque émettrice qui décide si une exemption est approuvée ou non. Ainsi, même si une transaction est éligible à une exemption, le client peut néanmoins être amené à effectuer une authentification forte, si la banque émettrice de la carte choisit de l’exiger.

Notre plate-forme de test est prête pour supporter les tests. Un simulateur est disponible pour créer tous les scénarios de tests.

Des cartes de test ont été fournies et peuvent être trouvées sur le site de support ainsi que dans l'environnement TEST (Configuration > Information technique > Info de test).

Si vous voulez commencer à utiliser la version 2 du 3DS en production, contactez-nous.

Votre certificat PCI est valide pour un an et est conforme pour tout acquéreur.

Notre certification pour le 3DSv2.2 est en cours et sera en production dans le courant du quatrième trimestre 2020.

Avec le lancement de la plateforme en juillet, nous avons amélioré les détails relatifs à l’aperçu des transactions. Les transactions individuelles accessibles contiennent à présent des informations détaillées sur le flux qui a été utilisé (3DS v1 historique ou 3DS v2). Vous trouverez plus d’informations dans nos notes de version 04.133 dans le back-office par le biais de Assistance > Versions de la plateforme > Version 04.133

En outre, nous avons ajouté le nouveau paramètre VERSION_3DS à notre outil de reporting électronique.

Les valeurs possibles pour VERSION_3DS sont

V1 (pour 3DS v1)

V2C (pour 3DS v2 avec flux avec processus d’identification)

V2F (pour 3DS v2 avec flux frictionless)

Pour ajouter ce paramètre au téléchargement de vos fichiers de transaction, suivez les instructions fournies dans cette vidéo :

Les exclusions sont des transactions qui n’entrent PAS dans l’application de la réglementation PSD2 (authentification forte):

• Commande mail / commande téléphonique (MOTO)

• Le PSP du marchant (aussi appelé l’acquéreur) ou le PSP de l’acheteur (aussi appelé le fournisseur de méthode de paiement de l’acheteur) est hors de la zone EEE.

• Les cartes de paiement anonymes avec une valeur maximale de 150 € (article 63)

• MIT - Transactions Initiées par le Marchant

Les exemptions sont des transactions entrant DANS l'application de la réglementation PSD2 (authentification forte):

• Transactions de faible valeur

• Abonnements

• Analyse de risque

• Whitelisting

Non et ce n’est pas non plus prévu.

Dans un tel cas, Worldline gérera automatiquement une procédure de secours vers 3-D Secure v1.

L’Autorité bancaire européenne (ABE) et les banques nationales de chaque pays affecté ont convenu d’un sursis (jusqu’en mars 2020 au minimum). Ceci permet à chaque acteur du secteur de l’e-commerce de comprendre tous les aspects relatifs à cette nouvelle réglementation. Nous vous conseillons toutefois d’activer 3DS sur tous vos comptes dès que possible.

Notre environnement TEST étant prêt, nous vous conseillons de commencer à tester votre intégration dès que possible.

Cliquez ici si vous utilisez la page eCommerce. Cliquez ici si vous utilisez votre propre page.

Si l’émetteur applique la nouvelle procédure PSD2 et que 3-D Secure (3DS) n’est pas activé dans le compte du marchand, la transaction sera refusée via un nouveau code d'erreur - "soft decline". Par conséquent, veuillez vous assurer que 3DS est actif pour chaque méthode de paiement par carte de votre(vos) compte(s). Si vous êtes intégrés avec DirectLink (server to Server), vous devez implémenter le mécanisme du "soft decline" comme décrit dans notre guide.

Étant donné que 3DSv2 introduit une authentification frictionless, il est possible que le temps de traitement d’une transaction soit réduit. À l’inverse, si une authentification approfondie du client (Strong Customer Authentifcation) est demandée, le temps de traitement pourrait être plus long.

A partir du 1er janvier 2021 pour l'Union Européenne et à partir du 14 septembre 2021 pour le Royaume-Uni, les règles d’authentification forte entreront en vigueur pour tous les paiements digitaux en Europe. À l'heure actuelle, les banques, les prestataires de services de paiement et les réseaux de cartes travaillent tous sur des solutions techniques qui répondront aux exigences de la DSP2. Pour accepter les paiements après le 1er janvier, vous devrez vous assurer que ces solutions techniques fonctionneront avec votre boutique en ligne.

Afin d’accepter les paiements des plus grands réseaux de cartes au monde, Visa, Mastercard et Amex, il est impératif que vous ayez implémenté la solution de sécurité 3D-Secure pour votre boutique en ligne. Le 3D-Secure est utilisé depuis 2001 et vise à améliorer la sécurité des transactions par carte en ligne, mais une nouvelle version a été développée pour faciliter les exigences de l’authentification forte de la DSP2.

Nous vous recommandons d'utiliser 3D-Secure, car cela permet d'éviter les risque de fraude et vous dégage également de toute responsabilité en cas de fraude. À partir du 1er janvier 2021, le 3D-Secure sera également nécessaire pour accepter les paiements des principales cartes.

La deuxième Directive Européenne relative aux Services de Paiement (2015/2366 DSP2), entrée en vigueur en janvier 2018 et qui vise à assurer la protection des consommateurs pour tous les types de paiement, en promouvant un paysage de paiements encore plus ouverts et concurrentiels. En tant que fournisseur de services de paiement, nous sommes fiers d’être certifiés selon la norme DSP2 depuis le 29 mai 2018.

L'une des principales exigences de la DSP2 concerne l’authentification forte (SCA) qui sera requise pour toutes les transactions électroniques dans l'UE à partir du 1er janvier 2021 pour l'Union Européenne et à partir du 14 septembre 2021 pour le Royaume-Uni. L’authentification forte exigera que les détenteurs de cartes s'identifient avec au moins DEUX des trois méthodes suivantes :

• quelque chose qu’ils connaissent (code PIN, mot de passe, …)

• quelque chose qu’ils possèdent (lecteur de carte, mobile, …)

• quelque chose qu’ils sont (reconnaissance vocale, empreinte digitale, …)

Cela signifie que vos clients ne pourront plus, en pratique, effectuer un paiement par carte en ligne en utilisant uniquement les informations figurant sur leurs cartes. Par exemple, ils devront valider leur identité via une application bancaire connectée à leur téléphone et nécessitant un mot de passe ou une empreinte digitale pour approuver leur achat.

Plus d'informations sur DSP2 sont disponibles ici : https://www.europeanpaymentscouncil.eu/sites/default/files/infographic/2018-04/EPC_Infographic_PSD2_April%202018.pdf

3DSv2 invite les marchands à envoyer des informations supplémentaires (obligatoire / recommandé..). Tout ce que vous devez savoir, en tant que marchand peut être trouvé ici:

La COF en résumé : le client effectue une première transaction avec un commerçant via 3D-S (CIT). À partir de cette première expérience, le commerçant est en mesure d’effectuer des transactions récurrentes (abonnement ou avec l’autorisation du client -> création d’un jeton), identifiées en tant que transactions MIT.

Les MIT font partie des exceptions envisagées avec la 3DSv2., si elles remplissent toutes les conditions suivantes:

- transactions ultérieures à une CIT initiale

- La CIT a été effectuée avec une authentification obligatoire

- Un lien d’identification dynamique est créé entre la CIT initiale et les MIT ultérieures

Après l’authentification initiale, des exceptions/exclusions s’appliquent:

- Soit en raison d’exceptions légales récurrentes qui s’appliquent aux abonnements avec un montant et une périodicité fixes (il est conseillé aux commerçants d’authentifier le montant total et de fournir le détail du nombre de paiements autorisés avec les détenteurs de carte)

- Soit parce que les autres types de transactions sont exclues du périmètre de la SCA... au risque exclusif du commerçant en cas de débit rejeté (protection limitée au montant authentifié) ET besoin pour l’émetteur d’accepter ce risque :

- COF non programmée: le principe des transactions ultérieures est convenu avec le détenteur de la carte, mais le montant et/ou la périodicité n’est pas fixé(e)

- Pratiques sectorielles: progressif, absence de présentation, etc...

Pour la période de transition, les programmes ont défini une identification par défaut à utiliser pour les MIT ultérieures créées avant l’introduction de la 3DS v2.

Si vous utilisez notre page page de paiement Worldline Worldline s’occupera de tous les champs obligatoires.

Si vous êtes intégré en DirectLink, ce qui signifie que vous avez votre propre page de paiement, nous avons un exemple Javascript disponible sur la page de support pour collecter les données obligatoires.

Pour la collecte facultative d'informations, reportez-vous à notre page de support pour savoir comment intégrer avec Worldline.

Que se passe-t-il si le marchand demande 3-D Secure et que la banque émettrice ne le déclenche pas ?

La version 2 du 3D-Secure est une évolution des programmes 3D-Secure version 1 existants: Verified by Visa, Mastercard SecureCode, AmericanExpress SafeKey, Diners/Discover ProtectBuy et JCB J/Secure. Il est basé sur une spécification élaborée par EMVco. EMVCo a pour objectif de faciliter l'interopérabilité et l'acceptation mondiales des transactions de paiement sécurisées. Il est supervisé par les six organisations membres d’EMVCo - American Express, Discover, JCB, Mastercard, UnionPay et Visa - et soutenu par des dizaines de banques, marchands, processeurs, vendeurs et autres parties prenantes du secteur qui participent en tant qu’associés EMVCo.

L'une des principales différences de la version 2 réside dans le fait que l'émetteur peut utiliser un grand nombre de données issues de la transaction afin de déterminer le risque de la transaction (analyse basée sur les risques). Pour les transactions à faible risque, les émetteurs ne contestent pas la transaction (par exemple, n'envoient pas de SMS au titulaire de la carte) bien qu'ils authentifient la transaction (transaction fluide – sans authentification forte). Inversement, pour les transactions à haut risque, les émetteurs exigeront que le titulaire de la carte s'authentifie avec un SMS ou un moyen biométrique (challenge) ou autre.

Par ailleurs, l’authentification forte (SCA) requise à partir du 1er janvier 2021 pour l'Union Européenne et à partir du 14 septembre 2021 pour le Royaume-Uni, comme spécifié dans DSP2, entraînera une augmentation substantielle du nombre de transactions nécessitant l'utilisation de l'authentification 3-D Secure. L'utilisation de la version 2 de 3-D Secure devrait limiter autant que possible l'impact négatif sur la conversion.

En bref, 3-D Secure version 2 signifie :

• Vous devrez implémenter le 3-D Secure avant le 1er janvier 2021 si vos transactions tombent sous les exigences relatives aux directives de l'UE PSD2 SCA (au cas où vous ne supporteriez pas déjà le 3-D Secure).

• La transmission de données supplémentaires est conseillé (et dans certains cas requis) lors de l’envoie de la transaction pour soutenir l'évaluation des risques effectuée par l'émetteur dans le cas de 3-D Secure version 2.

• Nous vous conseillons de vérifier si votre politique de confidentialité en ce qui concerne le GDPR est à jour, car vous pourriez partager des données supplémentaires avec des tiers.

• Une expérience utilisateur bien meilleure pour vos clients

Le marché s’attend à un pourcentage substantiel des transactions utilisant la version 2 de 3-D Secure qui suivra un flux fluide, ce qui n’exige rien de plus du détenteur de la carte par rapport aux flux de paiement actuels de la solution 3-D Secure. Cela signifie que vous bénéficiez d’une hausse en matière de sécurité et de transfert de responsabilité fourni par les programmes 3-D Secure, tandis que la conversion de votre procédé de check-out ne devrait pas être affectée négativement.

Cette situation est possible uniquement si vous êtes intégré via DirectLink seulement (page du commerçant / FlexCheckOut), en tant que Worldline page de paiement hébergée, Worldline recueille les données obligatoires.

Tout d’abord, Worldline identifiera le flux à rediriger vers la v1 ou la v2 en fonction du numéro de la carte.

Si la carte est associée à la V2, les cas suivants peuvent se produire:

Données obligatoires:

- Si des données erronées sont transmises, la transaction est bloquée

- S’il manque des données, Worldline redirigera votre transaction vers le flux de la v1

- Si aucune donnée n’est transmise, la transaction n’est PAS bloquée, mais redirigée vers le flux de la v1

- si aucune donnée n’est transmise, la transaction n’est PAS bloquée, mais elle ne peut pas bénéficier de l’exception.

La plupart des acquéreurs français prendront en charge l’authentification approfondie des clients d’ici le 14 septembre 2019, mais pas les exceptions. L’introduction des exceptions sera mise à disposition par les acquéreurs individuels entre octobre 2019 et mars 2020.

Pour faciliter les choses à la fois pour les commerçants et les consommateurs, PSD2 permet certaines exemptions de l’authentification forte des clients. Il est important de noter que toutes les transactions qui qualifient pour une exemption ne seront pas automatiquement exemptées. Dans le cas de transactions par carte, par exemple, c’est la banque émettrice qui décide si une exemption est approuvée ou non. Ainsi, même si une transaction est éligible à une exemption, le client peut néanmoins être amené à effectuer une authentification forte, si la banque émettrice de la carte choisit de l’exiger.

Notre plate-forme de test est prête pour supporter les tests. Un simulateur est disponible pour créer tous les scénarios de tests.

Des cartes de test ont été fournies et peuvent être trouvées sur le site de support ainsi que dans l'environnement TEST (Configuration > Information technique > Info de test).

Si vous voulez commencer à utiliser la version 2 du 3DS en production, contactez-nous.

Notre certification pour le 3DSv2.2 est en cours et sera en production dans le courant du quatrième trimestre 2020.

En outre, nous avons ajouté le nouveau paramètre VERSION_3DS à notre outil de reporting électronique.

Les valeurs possibles pour VERSION_3DS sont

V1 (pour 3DS v1)

V2C (pour 3DS v2 avec flux avec processus d’identification)

V2F (pour 3DS v2 avec flux frictionless)

Pour ajouter ce paramètre au téléchargement de vos fichiers de transaction, suivez les instructions fournies dans cette vidéo :

Les exclusions sont des transactions qui n’entrent PAS dans l’application de la réglementation PSD2 (authentification forte):

• Commande mail / commande téléphonique (MOTO)

• Le PSP du marchant (aussi appelé l’acquéreur) ou le PSP de l’acheteur (aussi appelé le fournisseur de méthode de paiement de l’acheteur) est hors de la zone EEE.

• Les cartes de paiement anonymes avec une valeur maximale de 150 € (article 63)

• MIT - Transactions Initiées par le Marchant

Les exemptions sont des transactions entrant DANS l'application de la réglementation PSD2 (authentification forte):

• Transactions de faible valeur

• Abonnements

• Analyse de risque

• Whitelisting

L’Autorité bancaire européenne (ABE) et les banques nationales de chaque pays affecté ont convenu d’un sursis (jusqu’en mars 2020 au minimum). Ceci permet à chaque acteur du secteur de l’e-commerce de comprendre tous les aspects relatifs à cette nouvelle réglementation. Nous vous conseillons toutefois d’activer 3DS sur tous vos comptes dès que possible.

Notre environnement TEST étant prêt, nous vous conseillons de commencer à tester votre intégration dès que possible.

Cliquez ici si vous utilisez la page eCommerce. Cliquez ici si vous utilisez votre propre page.

Si l’émetteur applique la nouvelle procédure PSD2 et que 3-D Secure (3DS) n’est pas activé dans le compte du marchand, la transaction sera refusée via un nouveau code d'erreur - "soft decline". Par conséquent, veuillez vous assurer que 3DS est actif pour chaque méthode de paiement par carte de votre(vos) compte(s). Si vous êtes intégrés avec DirectLink (server to Server), vous devez implémenter le mécanisme du "soft decline" comme décrit dans notre guide.